【专栏】谁制造了网络小贷乱象?

董云峰 · 零壹财经 2017-11-22 08:07:55 阅读:11843

当全国性金融牌照,掌握在一个地级市乃至县域金融办手中的时候,会发生什么?和地方交易平台一样,网络小贷堪称中国地方金融乱象最鲜明的写照。

网络小贷,一个明显违背央行和银监会有关规定的产物,为什么大行其道七年之久,直至去年以来进入全面失控状态?如此赤裸裸的监管套利,为什么如同皇帝的新衣一般横行无忌?

不客气的说,除了制造乱子以及给地方政府和国企输血,大部分地方金融办对中国金融市场的贡献,远远赶不上他们埋下的雷。

文 | 董云峰

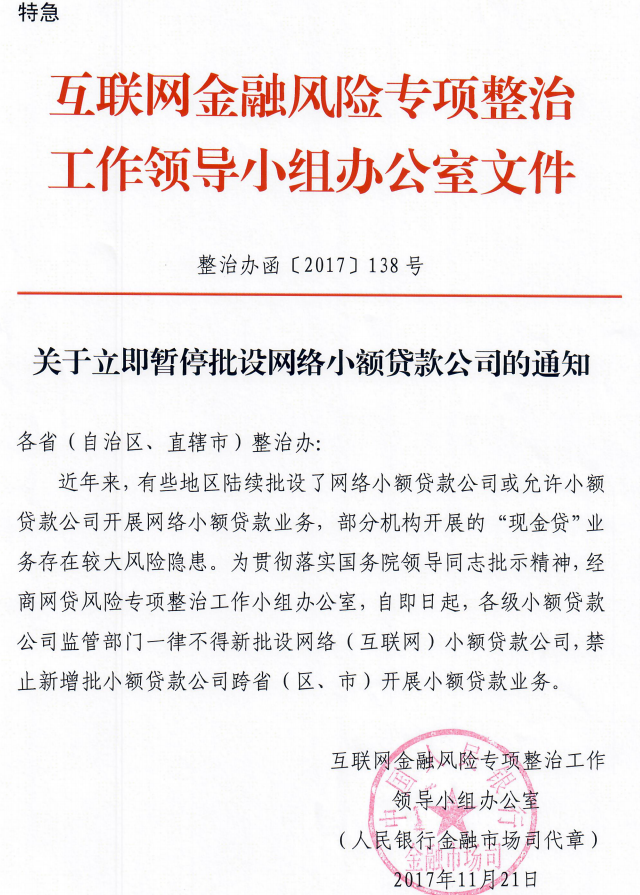

11月21日,一份题为《关于立即暂停批设网络小额贷款公司的通知》在互金界引发轰动。

这份由互联网金融风险专项整治办公室下发给各省(自治区、直辖市)整治办的文件要求:自即日起,各级小额贷款公司监管部门一律不得新批设网络(互联网)小额贷款公司,禁止新增批小额贷款公司跨省(区、市)开展小额贷款业务。

政策缘由很明确:近年来,有些地区陆续批设了网络小额贷款公司或允许小额贷款公司开展网络小额贷款业务,部分机构开展的“现金贷”业务存在较大风险隐患。

后面还有一句“为贯彻落实国务院领导同志批示精神”,令人不明觉厉。

这意味着吹风已久的现金贷整治进入落地阶段,秋后算账的时候到了。

消息一出,资本市场反应强烈,多只在美上市的中国互金股票出现暴跌——毕竟,如果说现金贷救赎了他们,一点不为过。

新金融琅琊榜想要探讨的是:网络小贷,一个明显违背了央行和银监会有关规定的产物,为什么大行其道七年之久,直至去年以来进入全面失控状态?如此赤裸裸的监管套利,为什么如同皇帝的新衣一般横行无忌?

需要说明的是,网络小额贷款公司,并没有统一定义,从国务院到一行三会,从来没有正式提过网络小贷公司这个名词,更不存在所谓的网络小贷牌照。

那么,这些个网络小贷牌照到底是怎么被制造出来的呢?答案是地方政府,不仅是省级政府,还有地市级政府。

和地方交易平台一样,网络小贷堪称中国地方金融乱象最鲜明的写照。

1

模糊不堪的监管规定

监管套利的根源,往往是监管政策本身。

要从2008年说起,这一年5月,央行与银监会下发《关于小额贷款公司试点的指导意见》(银监发〔2008〕23号),开始在全国范围内推进小贷公司试点。

颇为讽刺的是,文件开头写道:“为全面落实科学发展观,有效配置金融资源,引导资金流向农村和欠发达地区,改善农村地区金融服务,促进农业、农民和农村经济发展,支持社会主义新农村建设,现就小额贷款公司试点事项提出如下指导意见……”

如果这是我们推进小额贷款公司试点的初心,从监管者到从业者,是否会感到一丝羞愧?

根据这份文件规定,“申请设立小额贷款公司,应向省级政府主管部门提出正式申请,经批准后,到当地工商行政管理部门申请办理注册登记手续并领取营业执照”。

然而,该文件并没有明确禁止小贷公司的跨区域经营,这给地方政府和部分机构留下了套利空间。

从那之后,小额贷款公司在全国遍地开花,截至2014年末,全国共有小额贷款公司8791家,贷款余额9420亿元,当年新增人民币贷款1228亿元。在此期间,央行与银监会一直没有出台有关小贷公司的监管细则。

到2015年7月,人民银行等十部门发布《关于促进互联网金融健康发展的指导意见》,在中央政府层面正式提出了网络小额贷款这一概念:

网络小额贷款是指互联网企业通过其控制的小额贷款公司,利用互联网向客户提供的小额贷款。网络小额贷款应遵守现有小额贷款公司监管规定,发挥网络贷款优势,努力降低客户融资成本。网络借贷业务由银监会负责监管。

这份文件看起来有点矛盾:一方面提出利用互联网向客户提供贷款,另一方面又强调应遵守现有小额贷款公司监管规定,可是现有的《关于小额贷款公司试点的指导意见》模糊不清,并且在实际中已经被地方政府多次突破。

因此,从实际影响来看,该文件大大促进了网络小贷的各地的蔓延,直到风险的不断积聚引发监管警惕。

今年4月,银监会下发《中国银监会关于银行业风险防控工作的指导意见》,强调要做好“现金贷”业务活动的清理整顿工作。

最新一次中央政府层面对网络小贷的大动作,就是昨日的这份《关于立即暂停批设网络小额贷款公司的通知》。

这是因为,地方政府的套利游戏几乎到了令人发指的地步,而许多合法性建立在网络小贷之上的现金贷机构,早已引发民怨沸腾。

2

阿里小贷掀开魔盒

过去十年的中国金融创新,从支付、信贷到理财,都绕不过一个人——马云。

中国第一家真正意义上的网络小贷公司,是成立于2010年6月的浙江阿里巴巴小额贷款股份有限公司,经浙江省政府批准,阿里小贷“在全国范围内开展办理各项小额贷款、小企业发展、管理、财务等咨询及其他经批准的业务”。

阿里小贷出身显赫,其创始股东还包括复星集团、银泰集团和万向集团,是国内首个专门面向网商放贷的小额贷款公司。在成立阿里小贷之前,阿里巴巴通过助贷模式,与建设银行合作推出了卖家贷款业务。

于是,市场上第一次出现了全国性小贷公司,由地方政府发放牌照。尽管阿里小贷以及后来的蚂蚁金服对中国金融市场贡献甚多,然而,在规则层面,阿里小贷掀开了网络小贷的“潘多拉魔盒”。

凭借阿里巴巴生态体系,阿里小贷逐渐以在线的方式在全国各地展业,一度引发地方小贷从业者乃至监管者的反对声浪。在2013年《21世纪经济报道》的一篇报道里,广东省金融办副主任叶穗生称,“如果阿里小贷全国都可以做业务,而其它公司却只限于一个县甚至一个区,那显然不公平。”

于是,监管竞争开始了。你能这么搞,我为什么不能?最早跟上的是重庆、广东、和海南等省市,之后扩展到上海、江西,至今全国大部分区域都出现了所谓的网络小贷牌照。

在浙江阿里小贷成立一年后,重庆市阿里巴巴小额贷款有限公司于2011年6月1日成立,其经营范围为“在全国范围内开展办理各项贷款、票据贴现、资产转让业务”。2013年8月,黄奇帆主政的重庆市政府又给阿里巴巴批了一张网络小贷牌照——重庆市阿里小微小额贷款有限公司。近年来,重庆市还向百度、小米、乐视等互联网公司发放了网络小贷牌照。

在公开表达不满之后没多久,2013年11月,广东省金融办向佛山市顺德欧浦小额贷款有限公司的“网上贷”项目颁发了全国经营牌照,成为广东首家可开展全国业务的小贷公司。至今,广东成为全国网络小贷牌照最多的省份。

2014年7月,海南省金融办批准设立海南宜信普惠小额贷款有限公司,在核准经营范围一项,加上了一句“同意你司通过互联网平台发放贷款”,宜信由此拿到全国性网络小贷牌照。

说到江西省,该省这两年批复的网络小贷牌照为数不少,并且主要是地级市政府颁发。诸如,趣店旗下的两家网络小贷公司,一家注册在赣州,一家在抚州,分别名为赣州快乐生活网络小额贷款公司、抚州高新区趣分期小额贷款有限公司;还有乐信旗下的吉安市分期乐网络小额贷款有限公司。

因此,在实际操作中,除了在成立之初就核准了可以在全国范围内发放贷款,还有一些是委婉地允许通过互联网平台发放贷款,另外就是一些早前成立的小贷公司通过变更经营范围拿到网络小贷资质。

一个赤裸裸的套利案例是马鞍山安信小额贷款有限公司,这家公司在今年4月份发生工商信息变更,经营范围新增“网上发放小额贷款”,之后在9月份,港股上市公司神州数字宣布以3500万元收购该小贷公司100%股权——神州数字是现金贷巨头掌众金服的股东,因而被指为后者间接取得网络小贷牌照。

不客气的说,除了制造乱子以及给地方政府和国企输血,大部分地方金融办对中国金融市场的贡献,远远赶不上他们埋下的雷。尤其是,当全国性金融牌照,掌握在一个地级市乃至县域金融办手中的时候。

当然,在根源上,还需要反思金融监管体制之弊,既要留出合理的创新试错空间,也要遏制吃相难看的监管套利,期待金融稳定发展委员会可以改变这一切。

相关文章

用户评论

所有评论

资讯排行

- 48h

- 7天

专题推荐

more

第四届中国零售金融发展峰会(共15篇)

《陆家嘴》交流会第6期(共14篇)

2022第一届中国数字科技投融资峰会(共43篇)

2019年数字信用与风控年会(共15篇)

-

首页

-

评论

-

回顶部

游客

自律公约