【专栏】这些互联网活期理财产品为何走向末路?

洪偌馨 · 零壹财经 2016-11-25 09:33:15 阅读:8650

—— 馨金融

昨天,又一家互联网金融平台桔子理财宣布将下线活期理财产品“爱活期”。

公告显示,从11月30日起,爱活期产品将逐步限制转入,而从12月15日开始,投资将被逐批退回。

而之所以要把活期产品下线,是因为桔子理财正在和银行对接资金存管,根据公告的说法,此举为了符合合作银行方的要求。

事实上,桔子理财并不是第一家下线活期产品的平台。据馨金融不完全统计,从今年8月网贷监管暂行办法落地之后,已经有包括拍拍贷、麦子金服、理财范、银票网、人人聚财及桔子理财六家平台宣布停止发售或限制转入活期产品,而爱钱进、陆金所等也对部分活期产品做出了调整。

根据业内人士的说法,这些平台断臂求生,也大多是为了符合监管要求,规避资金池风险。

互联网活期理财产品的兴起最早可以追溯到余额宝的崛起,零门槛,随存随取还有当时高达7%的收益开启了许多人关注互联网理财的大门。

到了后来,随着余额宝收益率的下降,开始有更多竞争者涌入活期理财领域,尤其是当时一夜之间爆发然后遍布各地的P2P平台们。

现在看来,P2P平台们其实借了余额宝的势,许多平台时至今日也都愿意在广告词中写“收益率是余额宝的X倍”,产品名字也会起成“XX宝”。这会造成一种错觉,这些活期理财产品的性质和余额宝是一样的。

与此同时,许多P2P平台在创业初期的产品形态非常单一,大多是定期类产品,而且有些标的投资时间可能达到36个月甚至更长。如果想要中途退出,只能在平台上进行债权转让,付出的时间和金钱成本都非常高。

再加上由于资产稀缺,大多数平台都无法有效解决资金站岗的问题,活期理财产品成为了理财平台们吸引和留住用户的有效手段。

不过这些经过包装的活期理财产品,终究和纯货币基金产品“余额宝”不一样。T+0到账涉及到的垫资问题、资金池问题,还有部分因为债权+货币基金混合而带来的混业经营问题,都成为了平台合规的障碍。

随着监管落地,活期理财产品开始远离主流,

甚至被平台抛弃。

01、互联网理财如何实现活期

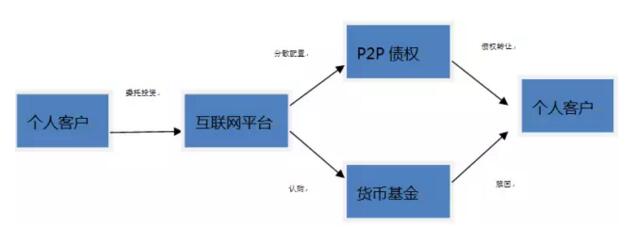

市面上可见的活期理财产品,其实无外乎几种,单纯的货币基金、与金交所合作或者做平台经过特殊处理的债权转让。

1、 货币基金类产品

在这种模式下,互联网金融平台其实只起到一个对接的作用,一手连接投资者,一手连接基金公司,而投资者可以通过互联网金融平台对货币基金产品进行申购和赎回。

这种模式在一段时间内可能是最接近合规的,因为产品的内核较为单一。不过在操作过程中,还是存在很多问题。

余额宝能够实现随取随赎是因为它可以直接接入消费场景,所以有很大一部分资金循环都在阿里体系内。这对于阿里来说只是数据的变化而不是真正的提现,也就不存在真正的资金变动和压力。

不过其它的活期产品因为涉及到与基金公司的合作,本身时间上就有延迟。为了能够实现即时到账,许多平台在用户充值时是直接充值到公司账户而非基金公司账户,在赎回时也是由平台垫资,因此极容易出现合规问题。

2、 金交所合作产品

提起这一类产品,就不得不提陆金所,作为布局金交所业务最多的新金融巨头,金交所资产不仅撑起了B2B的业务,也为to C业务提供了重要支撑。

以陆金所9月1日停止发售的活期产品灵活宝为例,这个产品对应的资产类型是“定向委托投资”。

而定向委托投资标的投资范围为委托贷款、信托计划(含信托受益权)、基金公司及子公司发行的特定/专项资产管理计划、证券公司发行的资产管理计划、商业银行理财产品、基金公司货币基金、票据收益权、银行存款等。其中银行存款的投资比例不低于30%,其它投资范围比例不高于70%。

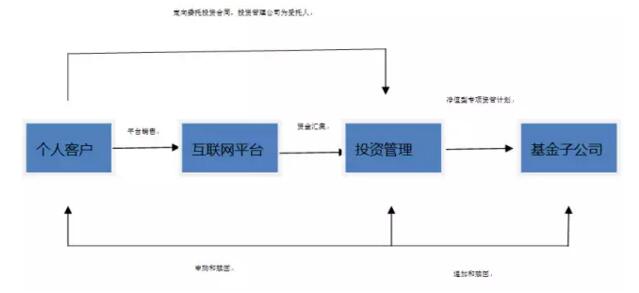

在交易流程上,此类产品通常是个人客户与平安的全资投资管理子公司签订定向委托投资合同。产品运作方式类似货币基金,每日公布净值,通过此模式,灵活宝实现了类货币基金的管理。

3、债权转让模式

前面两种模式都涉及到与外部的合作,第三种模式对外部的依赖比较小,主要是通过平台内部的消化和操作,运营活期理财产品。

这种模式下,通常是投资者与互联网金融平台签订委托投资合同,平台作为受托人。当用户有赎回需求时,债权会优先转让给新的申购人。

因为债权转让涉及到有人“接盘”的问题,很难做到随赎随取,因此此类活期产品大部分会设置成T+1日赎回,甚至T+3。

为了有更好的流动性,有些公司会在产品中加入货币基金。但这也使得他们不得不面对和第一类产品同样的问题——货币基金的合规性。

此外,如何控制好投资规模也是一个必须思考的问题。如果申购金额过大,可能没有这么多转让债权,因此大部分平台会限制单日投资规模。而如果新增投资者少,而转让债权过多,平台可能不得不自己接盘。

02、活期理财为何走向末路

今年8月出台的网贷监管政策,是活期理财产品发展的一道分水岭。如果说此前十部委的监管意见还没有落下实锤,现在监管红线已经清晰,大部分活期理财产品确实落在了合规线外。

首先,就是混业经营被叫停。随着监管落地,明确提出网络借贷信息中介不得代销银行理财、券商资管、基金、保险或信托产品等金融产品。因此纯货币基金模式已经行不通了。

此前还有一些平台想要通过获得第三方基金代销牌照的方式来使产品合规,但是从目前的状况来看,也很难成功。

比如积木盒子,在集团拆分之后,基金业务与P2P业务已经毫无交集,很难成为P2P业务的助力。

第二,金交所模式也同样存在监管与合规问题。此前陆金所叫停的产品“零活宝”就是被质疑存在规避私募管理办法的监管套利嫌疑。

产品是以“定向委托”的方式投向资管计划,但是资管计划是私募产品,面向社会公开推介是有违规嫌疑的。最近陆金所的活期业务在向保险等资产转型。

第三,是资金池问题,这在前面提到的三种模式中都有存在的可能。因为监管明确规定,网贷平台只能是信息中介平台,不能够有资金池。

但是活期业务对于流动性的要求非常高,通过常规手段很难实现即时到账,因此平台必须采取一些手段,比如充值到平台账户统一投资、平台垫资等问题。

最后,是业务本身的流动性风险。活期业务的性质决定了其具有波动性大的特征,此前一些平台的数据显示,当行业发生负面新闻的时候,活期理财产品的投资和赎回都会受到很大影响。

未来,如果整个行业的资金流入变少,或者不稳定,实现活期理财的难度也越来越高,即使是单纯的债权转让可能也很难实现迅速的债权匹配。

活期业务最初产生本就是平台为了获客和留住用户的手段,在行业发展早期,也为培养用户和投资者教育立下了汗马功劳。

但是当行业回归冷静,投资者变得理性,平台为了符合监管而做出调整也势在必行。

就像有些平台面对借款限额的要求开始业务转型,有些平台在积极接触银行推动存管上线,活期理财业务的调整也是合规调整的必然。

只是平台们或许要想清楚,在没有了活期理财产品之后,还要具备怎样的能力和特质,才能留住投资者们。

相关文章

用户评论

所有评论

资讯排行

- 48h

- 7天

专题推荐

more

第四届中国零售金融发展峰会(共15篇)

《陆家嘴》交流会第6期(共14篇)

2022第一届中国数字科技投融资峰会(共43篇)

2019年数字信用与风控年会(共15篇)

-

首页

-

评论

-

回顶部

游客

自律公约