【专栏】宝宝类货币基金的收益为何越来越少?

星图金融研究院 · 零壹财经 2018-09-13 13:43:41 阅读:11211

不知你是否已经留意到:最近几个月,余额宝、零钱宝等宝宝类货币基金的收益在持续下降,最直观的感受是每万元资金的每日收益已经降至1元以下。

宝宝类货币基金的收益率为何会持续下降?什么时候触底反弹?且看下文分析。

货币基金收益率加速下行

首先我们来看一下货币基金收益率和基金规模的趋势。

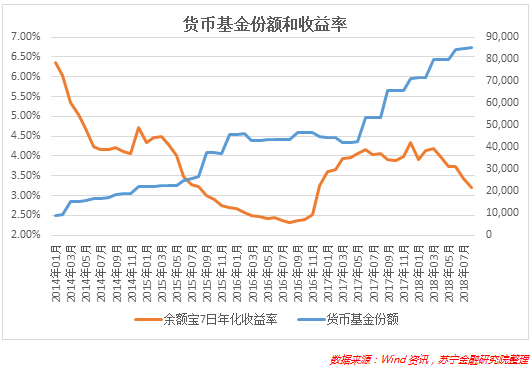

本轮货币基金收益率是从3月下旬开始震荡下行的,7月份开始加速下滑。其中,规模最大的余额宝货币基金(天弘基金管理)7日年化收益率从6月末的3.74%下行54BP至8月底3.2%,苏宁金融零钱宝(广发基金管理)同期从4.29%下行至3.38%,微信理财通(华夏基金管理)收益率从4.63%下行至3.09%(参见下图)。

历史经验显示,货币基金收益率快速下行,可能会导致货币基金规模增长放缓,典型如2016年9月货币基金收益率曾一度持续下探至2.3%,而当年货币基金份额一度萎缩了4000亿份(参见下图)。可见,当前的货币基金收益率下滑与货币基金规模上涨的趋势不符合历史规律。

过去几个月货币基金收益率下行而规模逆势攀升,主要有四方面原因:

第一,央行货币政策微调为保持“流动性合理充裕”。央行货币政策微调的表述,最早出现在6月27日央行货币政策委员会2018年第二季度例会上,此次例会将5月11日发布的《2018年第一季度中国货币政策执行报告》“保持流动性合理稳定”转变为“保持流动性合理充裕”,此后经历了全面降准、定向降准、MLF大规模净投放等举措,在此背景下,此前持续低迷的M2在7月份实现了大逆转,同比增速从6月末8.0%的历史低位上升到8.5%,人民币贷款余额也出现了逆势反弹(参见下图)。

再来看P2P与货币基金之间的替代效应。在余额宝、零钱宝、P2P等各类互联网金融产品快速发展的早期(2014年-2015年),货币基金规模和P2P实现了同步快速增长,不存在相互替代关系,它们都是对银行存款腾挪的结果。然而,2016年以来,货币基金、P2P产品成为许多老百姓重要的理财渠道,二者此消彼长的替代关系日益凸显,例如2016年货币基金规模停止增长,P2P成交额则快速增长。同样,今年以来,在P2P暴雷潮影响下,P2P成交额持续萎缩(参见下图),资金流出并进入货币基金的趋势十分明显。

货币基金收益率是否会进一步下行,或许是宝宝类投资者心中的疑问。在笔者看来,从当前货币环境、内外经济形势来看,货币基金收益率持续下滑、达到前期低点2.5%左右的可能性较低,这主要有以下三方面原因:

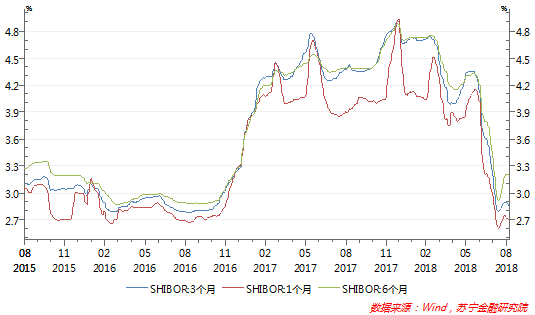

首先是货币政策偏松的趋势正在得到矫正。8月下旬以来,央行连续多日暂停逆回购的现象并不鲜见,反映到公开市场操作中,央行坚持不搞“大水漫灌”、对前期偏松货币政策进行矫正的倾向较为明显,货币净回笼时间多于货币净投放。

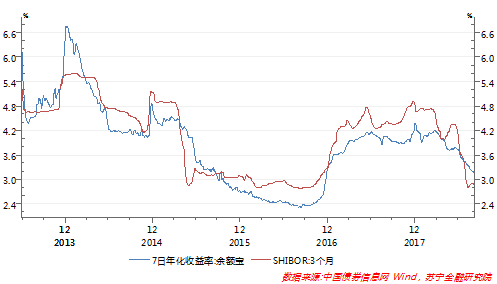

此外,9月份美联储再加息、人民币贬值预期和当前国内的通胀压力都将对偏宽松货币政策形成掣肘。由此,货币政策由前几个月偏宽松重新恢复到稳健,也将反映到资金市场利率的变化上,8月下旬以来,各个期限的Shibor利率都已实现了触底反弹,进一步下行的可能性较低。在此背景下,货币基金收益率持续下行的基础条件也将不复存在。

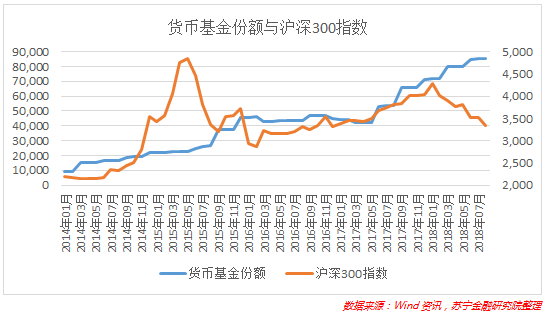

最后,A股和P2P资金净流出的趋势有望得到缓解。当前,A股市场正在筑底,上证综指在2700点上下拉锯震荡的可能性较大,资金大规模净流出的趋势正在缓解。另外,P2P暴雷潮也在渐渐平息——7月中旬,监管部门发布108条网贷备案验收细则、引入资产管理公司(AMC)协助化解网贷风险等政策,将逐渐稳定当前P2P的信心危机;网贷之家统计的新增问题平台已从7月的170家下降为8月的53家,P2P资金净流出现象明显缓解,头部平台已经恢复了资金净流入。由此,前期大量进入货币基金短期避险资金将逐渐减少,甚至会重新回到资本市场和P2P市场,货币基金的资金流出,也将对其收益率产生正面效应。

相关文章

用户评论

所有评论

资讯排行

- 48h

- 7天

专题推荐

more

第四届中国零售金融发展峰会(共15篇)

《陆家嘴》交流会第6期(共14篇)

2022第一届中国数字科技投融资峰会(共43篇)

2019年数字信用与风控年会(共15篇)

-

首页

-

评论

-

回顶部

游客

自律公约