互联网理财嫁接担保贷款的N种玩法

随着P2P网贷的崛起,民间担保贷款模式因嵌入P2P网贷等互联网理财端之中而进入互联网金融机构的视野。这一模式在近几年的发展中得到创新与拓展。

据中国银监会融资担保部发布的行业发展数据,2013年新增担保2.39万亿元,同比增加3017亿元,增长14.5%;其中新增融资性担保2.05万亿元,同比增加2488亿元,增长13.6%,2013年年末在保余额2.57万亿元,较上年末增加4833亿元,增长23.1%。由于中国征信系统不完善、信用环境不佳,个人和小微企业的纯信用贷款规模较小,目前银行大多采用担保贷款。

担保贷款是互联网理财端最受欢迎的资产,由于普通投资人缺乏足够的风险鉴别能力,看到贷款有“超额”抵押或有担保公司“兜底”,收益较高,就会对借款标的趋之若鹜。因此互联网理财端的抵押贷款项目占据了很高的比例。

不过,担保贷款看似安全,因为有抵押物、质押物或者第三方垫付承诺,但它的风险正是来自于抵押物、质押物或担保方。

以抵押贷款为案例下的几种担保模式

担保贷款是指由借款人或第三方依法提供担保而获得的贷款。根据《中华人民共和国担保法》(以下简称《担保法》),担保贷款可分为:保证贷款、抵押贷款和质押贷款。保证贷款指按照《担保法》规定的保证方式,以第三人承诺在借款人不能偿还贷款时,按约定承担连带责任而发放的贷款。抵押贷款指按《担保法》规定的抵押方式,以借款人或第三人的财产作为抵押物发放的贷款。质押贷款是指按《担保法》规定的方式,以借款人或第三人的动产或权利作为质物发放的贷款。

担保公司的如何选择?目前,中国有两类担保公司,一类为融资性担保公司,另一类是非融资性担保公司。从业务方面看,融资性担保为特许经营业务,主要是与银行、小贷公司合作,替借款人担保,他们一般有银行授信额度。而非融资性担保公司主要做一些类似诉讼保全担保、投标担保等履约担保业务。

融资性担保公司为持牌机构,审批较为严格,需要先通过地方监管部门的前置性审批许可并获得《融资性担保机构经营许可证》后,才能在工商等相关部门注册登记成立。非融资性担保公司只要符合《公司法》等相关规定,直接进行工商注册登记或其他注册登记即可成立。除了非融资性担保公司和融资性担保公司,部分地区(如江苏省)的部分小贷公司获得当地政府的认可,也能做担保业务。

以上三种担保模式中最常见的是抵押贷款和质押贷款,这两类贷款的操作流程相似。以下以汽车抵押贷款为例,详细讨论其操作流程和所涉及的文件。

汽车抵押贷款操作流程

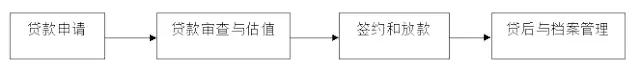

常见的操作汽车抵押贷款的机构是小贷公司或典当行。汽车抵押贷款的基本流程如下图:

首先,借款人向小贷公司申请汽车抵押贷款。小贷公司对贷款做审查,对汽车进行估值。通过小贷公司审核后(根据公司要求可能需要办理委托公证),与借款人签约确定借款利率和还款时间。放款后,小贷公司做好贷后管理与档案入库工作。

借款过程中需要的文件如下:

1、借款人身份证(非本地户口客户提供有效期内暂住证或居住证)

2、借款人的居住、工作、经济收入证明

3、机动车登记证、行驶证、购置附加税证(本)、购车发票

4、保险单、车船税、进口车辆相关税证明

5、合作机构要求提供的其他文件资料

一般来说,证件齐全的借款人在一天内就能收到放款。在实操过程中,汽车抵押贷款又分押车(质押)与不押车(抵押)两类。一般以押车常见,在汽车抵押贷款中一些公司可能有操作违规的情况,比如只与借款人签订一份借款合同,并且借款人不持有这份合同。

汽车抵押贷款流程简单,风险相对可控,但操作上应注意车辆的重复抵押问题。根据《物权法》的规定,汽车抵押实行登记对抗制,也就是说借款人只要签订了汽车抵押合同即视为抵押有效,不登记不影响合同效力。这就给重复抵押留下空子。在办理汽车抵押贷款时,贷款机构应事先确定该车辆上没有设定抵押权或质押权,然后去车管所办理抵押登记。但是,很多时候完全无法确认车辆是否重复抵押,是车辆抵押贷款的一个主要风险。

担保贷款与互联网理财端对接案例

担保贷款与互联网理财端对接的方式同样比较成熟,对接方式有三类:1)平台自行开发;2)小贷或担保公司向平台推荐借款人;3)小贷公司担保贷款收益权转让。

1)平台自行开发担保贷款

首先,借款人向平台申请借款,并且提供抵押物。平台对抵押物进行估值,通过审核,确定借款利率。平台以借款人名义发布借款标的。投资人投资,满标后融资资金直接打到借款人账户,借款人按照约定还款。还款完成后,借款人与平台解除抵押。

采用此方式的互联网理财端由于需要处理抵押问题,区域性较强,抵押贷款的业务范围一般在互联网理财端公司营业所在地区域。互联网理财端应注意此种对接模式所涉及的“自我担保”隐患。

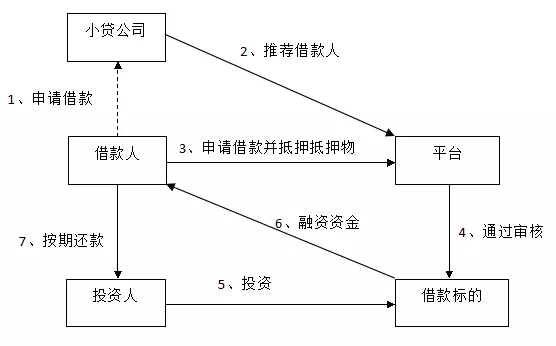

2)小贷公司推荐借款人

此对接方式让互联网理财端节省了开发担保贷款的成本,对于抵押物的管理与处置也经常可依赖小贷公司进行,因此可在一定程度上消除地域限制。但如果借款人不提供抵押物,而是由小贷公司以信用保证的进行担保,互联网理财端应注意小贷公司的担保资质问题以及普通担保带来的业务和法律隐患。

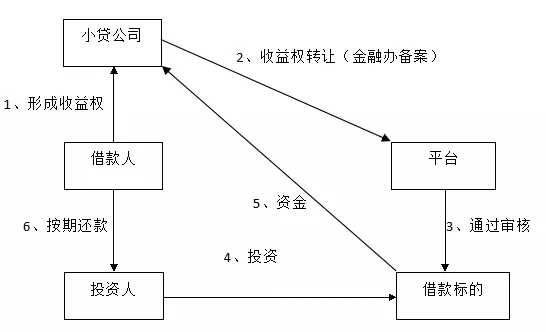

3)小贷公司担保贷款收益权转让

首先,借款人向小贷公司借款并提供抵押物,小贷公司获得债权。小贷公司在当地金融办登记后将收益权转让到平台上。平台通过审核,发出借款标的。投资者投资借款标的,满标后将资金交予小贷公司,借款人按期还款给投资人。当借款结束,小贷公司与借款人解除抵押权。

以上是最基本的小贷公司债权打包转让模式。实践上,小贷公司打包转让收益权会到当地金融办或金融资产交易机构做登记。目前,采用此类对接方式的互联网理财端还比较少。

担保贷款与互联网理财对接实现路径

互联网理财端与担保贷款的对接已经有了比较成型的系统。与其它资产一样,互联网理财端与担保贷款的对接需要资产寻找、资产评估和对接结构制定三步。

1、担保贷款的寻找

互联网理财段寻找担保贷款的方式有三种方式:1)平台自身开发担保贷款;2)与小贷公司(担保公司)合作开发借款人;3)小贷公司转让担保贷款收益权\债权。与寻找信用贷款的方式极为类似,这里不再赘述,只介绍一类形式较为创新的合作开发案例。

2、担保贷款评估与风险管理

评估抵押贷款需要注意的以下两点:1)抵押物的合法性;2)抵押物的变现能力;3)第三方担保公司的融资性担保资质的审核。

抵押物是有可能重复抵押的,而且不容易查出。因此在评估抵押贷款时,应首先确定抵押物是否由借款人合法拥有;其次应核查该抵押物是否被重复抵押;第三,如果能够登记,一定要及时对抵押物进行登记。

从互联网理财端常见的抵押物来看,常见的抵押物有房产、汽车和银行承兑汇票。变现最快的是银行承兑汇票,然后是汽车,最后是房产。除了抵押物自身的属性决定了变现的时间,如果抵押物是借款人唯一的房产,根据《最高人民法院关于人民法院民事执行中查封、扣押、冻结财产的规定》,对被执行人及其所扶养家属生活所必需的居住房屋,人民法院可以查封,但不得拍卖、变卖或者抵债。所以,如果是房产抵押贷款而房产是借款人唯一房产,那么抵押物很可能无法变现。

除了对抵押物的评估,如果是互联网理财端接手的是小贷公司转让的收益权,这时还要对每笔借款合同以及相关手续做出详细核对,避免小贷公司恶意转让。对于房产抵押贷款和汽车抵押贷款所需文件在前文中已经列出。

在实操中,互联网理财端房产抵押贷款可以二次抵押,互联网理财端公司也有一套独特的操作方式来控制风险。简单来说,房子值100万,贷给客户50万,但是在房屋抵押登记上显示的是借入100万,这样的操作让客户无法再次抵押,控制了风险。但此类操作方式需要客户和房产公证人员的配合。

平台除了需要审核抵押物的合法性和变现能力,审核第三方担保公司的担保资质也非常重要。辨识融资性担保公司和一般的担保公司非常简单,融资性担保公司一般从名字就能看出,再看看营业执照就能辨识出担保公司是否具有融资性担保资质。除了担保资质,平台还需要审核担保公司的担保余额与净资产之比,如果杠杆率太高,就算是融资性担保公司担保的项目也具有极大的风险。

3、担保贷款风险、收益、流动性分析

因为有足值抵押物,担保贷款的风险总体可控。风险点主要在于抵押物的合法性、变现能力或担保方的资质与能力问题。要全面控制担保贷款的风险,除了抵押物和担保方的考虑,互联网理财端仍应注意审核借款人的还款能力和还款意愿。

由第三方融资性担保公司担保的担保贷款有两个隐性风险:1)担保公司财务不透明、杠杆率太高或坏账太多;2)抵(质)押物估值过高或者市场发生大的变动使抵(质)押物价值大跌。

以抵押贷款为代表的担保贷款因为风险不高,因此收益适中。在贷款期限上,目前互联网理财端对接的汽车抵押贷款和票据质押贷款周期多小于90天,房产抵押的周期较长,从几个月年到3年的都有。总体来看,担保贷款的流动性选择空间较大。

4、法律问题

担保贷款与互联网理财端对接,其主要法律问题与个人信用贷款类似,可参阅上章的讨论。除此之外,担保贷款也存在两个独有的法律问题:

1)第三方担保的合法性与合规性问题

前文已经提到目前中国有融资性担保公司和非融资性担保公司,根据《融资性担保公司管理暂行办法》,“融资性担保是指担保人与银行业金融机构等债权人约定,当被担保人不履行对债权人负有的融资性债务时,由担保人依法承担合同约定的担保责任的行为。”所以按理说只有融资性担保公司才能进行贷款担保业务,但由于对“银行业金融机构等”的理解不同,非融资性担保公司能否为民间借贷提供担保并无明确规定,其中存在一定的法律风险。

其次,即使是融资性担保公司也有担保限额,即融资性担保余额与净资产之比不能超过10。对互联网理财端来说审核融资性担保公司的担保能力也是非常重要的。

2)平台作为抵押、质押权人涉及到的“自我担保”问题

央行和银监会多次给P2P借贷平台划定红线,平台不能“自我担保”就是红线之一。而在操作抵押贷款和质押贷款时,借款人往往把物品抵押/质押给平台。平台成为抵(质)押权人,为债权人提供担保,这种情况是否属于“自我担保”,尚无明确规定。

有人认为只有平台用自有资金提供垫付或“兜底”才算是“自我担保”,而抵押物的权属还是在借款人,抵押物不是平台自有资产故不能算作“自我担保”。但这种说法并不严谨,而“自我担保”的定义又比较模糊,因此平台作为抵(质)押权人可能存在一定的法律风险。

小结

综上所述,可以得出结论:担保贷款是比较适合与互联网理财端对接的资产,其风险适中,收益适中,流动性选择空间大。目前的数据也反映出大多数互联网理财端对接的都是担保贷款。在企业和个人征信数据完善前,担保贷款会长期是互联网理财端最重要的资产类型。

该文选摘、改编自零壹财经近日出版的《互联网理财资产供给》一书