【专栏】买理财想稳赚不赔,这些市场新变化需重视

星图金融研究院 · 零壹财经 2018-07-19 12:15:19 阅读:12546

[/align]

如今,很多人基本已经放弃了存钱,而是选择购买各类理财产品,股票、基金、银行理财、互联网理财、P2P,除了那些门槛较高的私募产品,其他的大众理财产品已经完全渗透进了人们的日常生活。但是,最近理财市场发生的一些新变化,大家在投资时需要多加注意。

货基T+0限额调低到1万元

手持货基的小伙伴,最近应该都收到了一条信息:

“为执行央行和证监会相关规定,自2018年7月1日起,xx产品单个客户快赎累计限额调至1万元(含)/日。如有大额资金使用需求,您可选择普通赎回,基金交易日下午15:00前普通赎回的,赎回资金将在下一个基金交易日24:00前到账。”

通俗点说,就是货基以及类货基产品的T+0赎回限额调低到了1万,如果有大额赎回,只能选择普通赎回,一般是T+1到账。

这一变化的起因是人民银行与证监会6月1日联合发布《关于进一步规范货币市场基金在互联网销售和赎回的指导意见》(证监会公告〔2018〕10号)(下简称《指导意见》),限制单个投资者单一渠道单只货币基金单日“T+0赎回提现业务”金额上限为1万元,并对该要求设置1个月过渡期。所以,在7月1日的时候,货基赎回的限额发生了较大变化。

对于投资者而言,一方面,货基的流动性发生了较大变化,有临时性大额用款需求,只能提前赎回,不能实时赎回;另一方面,货基产品衍生出许多其它金融服务,比如直接用货基实时还信用卡、用货基支付、用货基购买理财或者基金,这在一定程度上替代了现金的作用,而这背后的重要依托便是T+0赎回,但在《指导意见》实施后,此类业务也受到限额的影响。

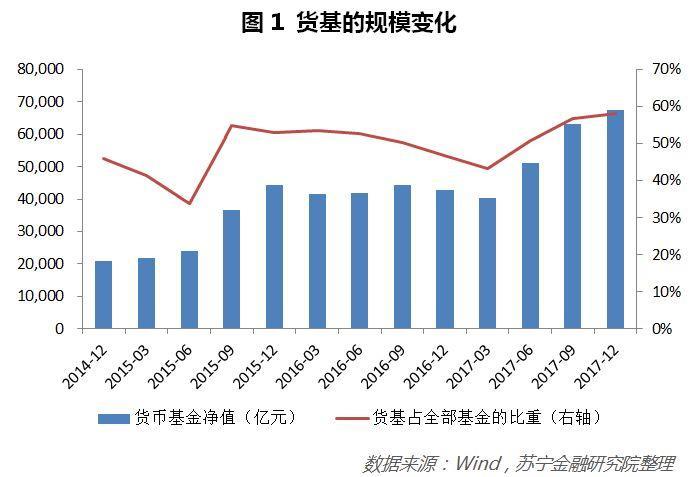

《指导意见》的主要目的是为了防范货基的流动性风险,毕竟货基规模近年快速扩张——从2014年末的2万亿增至2017年末的6.7万亿(参见图1),根据2018年5月末的最新数据,货基规模已经突破了8万亿大关,占全部基金总规模的61.86%。

银行理财净值型产品多了

在货基实时赎回限额后,就有人问了:有没有替代品可以满足大额实时赎回的需求呢?

还真有!有些银行适时推出了现金管理类的理财产品。

比如兴业银行推出了“现金宝”净值型理财产品,目前七日年化在4.2%左右,与货基差别不大。其最大的优势在于实时赎回金额不受限制。但相对于货基而言,因为该类产品实为银行理财,起售门槛需要5万,与货基的1元起投差别较大,所以,二者在一定程度上可以形成互补。

从银行推出此类产品来看,已经开始向净值型产品布局。比如,招商银行的净值型产品占到理财产品的余额已经超过70%,同时在近期召开的股东大会中,招商银行提到资管业务规模将收缩——“目前资管规模约为2.3万亿元,会按照资管新规要求下降到1.5万亿元。下降部分主要分为两部分:一是逾5000亿元结构性存款和保本理财产品,按照监管要回归表内;二是部分非标资产,由于非标资产不能通过资产池滚动发行、期限不得错配,非标资产规模会有所萎缩。”

在理财产品变化的同时,银行理财投资人对净值型产品的接受也需要慢慢培养。净值型产品是可以天然打破刚兑的,就像我们购买基金一样,底层资产如果是投资股票,股票价格上涨,净值也会随之提高,股票价格下降,净值也会随之下降,所以净值大于1就有浮盈,净值小于1就会浮亏。

P2P爆雷或持续发生

“天台上赌球的朋友让一让,给炒股的朋友们留点位置,炒股的朋友往后退,给P2P踩雷的朋友们挪下地方。”这虽然是个段子,但真实透露出投资者的心酸。

从2018年6月份开始,世界杯爆冷,A股大跌,P2P踩雷,收割着一波又一波韭菜,股市已经不是唯一的韭菜地。

据网贷之家统计,从2018年6月至今,全国已有86家P2P平台出现问题,包括提款困难、跑路、经侦介入、产品违约等,有些平台的资产规模甚至接近千亿。

近期频繁爆雷,主要有三方面原因:

一是信用环境收紧,去杠杆力度加大,导致很多企业出现流动性风险,资金链断裂。

二是平台相继出事后,形成恐慌情绪,从而出现挤兑现象。

三是P2P备案延期后,一些本身存在问题的平台因为面临整顿,资金池、大标撤换等,造成平台流动性出现问题,原先的借新还旧模式难以为继。

需要指出的是,很多人一方面难以抵抗P2P高收益的诱惑,另一方面又担心平台不安全,所以随着平台爆雷,开始担心还能不能投P2P?在恐慌的情绪下,很容易对行业产生负面影响,如果产生大规模的挤兑,可能会错杀本来运行良好的平台。

所以,投资人首先应该正视的一个问题是风险和收益是相伴相生的,高收益意味着高风险,对于一些平台年化收益率高达百分之十几或者二十几,大家不妨想想,对于一家企业或者个人而言,投资什么能达到如此高的收益率呢?很多企业的毛利率可能也只有15%,如何承担年化百分之十几或者二十几的资金成本呢?所以,对于过高的收益率、信息又披露不透明的平台,要尽量远离。

最后需要强调指出的是,在目前强监管和打破刚兑的环境下,投资者一要适应不保本的理财产品,加强对净值型产品的研究;二要降低自己的收益预期,否则高收益对应的只能是违约风险很高的产品。

相关文章

用户评论

所有评论

资讯排行

- 48h

- 7天

专题推荐

more

第四届中国零售金融发展峰会(共15篇)

《陆家嘴》交流会第6期(共14篇)

2022第一届中国数字科技投融资峰会(共43篇)

2019年数字信用与风控年会(共15篇)

-

首页

-

评论

-

回顶部

游客

自律公约