【专栏】经历了“鸡飞狗跳”的2016,网贷行业前景全看一个字

薛洪言 · 零壹财经 2016-12-21 08:41:33 阅读:7292

这一年,网贷行业发生了哪些大事?

概括来讲,这一年的行业大事无外乎三件:

一是问题平台不断,引发舆论关注热潮。

2016年1-11月,网贷行业累计出现问题平台1397家,其中,停业880家,占问题平台总数的63%;转型14家;剩余503家分别为跑路、提现困难和经侦介入,均直接影响到了投资者的资金安全。下半年以来,问题平台中主动停业的平台比例提升,而跑路平台比例则出现明显下降。

从地区分布上看,广东、山东、上海、北京和浙江属于问题平台重灾区,5省市合计问题平台数量863家,占全国总数的62%。从时间上看,5-8月是问题平台集中出现的高峰期,合计数量658家,接近全年数量一半;9月份以后,问题平台数量显著放缓。一个重要的原因在于,根据《互联网金融风险专项整治工作实施方案》的统一安排,各地针对网贷互联网平台的摸底排查工作需要于7月底之前完成,从实际进度上看,多数地方均在8月份前后完成此项工作。有组织的摸底排查使得问题平台得以在短时间内暴露,相反,排查之后,运营平台均已在地方“备案”,自然也就不易出问题了。相信,随着集中整治工作的继续推进,问题平台新增数量还会呈现快速下滑的态势。

二是监管框架出台,网贷与“大金融”梦想说再见。

8月24日,《网络借贷信息中介机构业务活动管理暂行办法》正式出台,关于网贷行业的监管规则、机构定位和业务红线等最终尘埃落地。从监管精神上看,备案管理、电信业务经营许可证、银行资金存管成为环环相扣的三道槛,其中银行资金存管是难度最大的一道。

据苏宁金融研究院不完全统计,截止11月末,上线银行资金存管的平台仅为111家,不足运营平台数量的5%。除此之外,新规在业务层面也对网贷行业做了诸多限制,除了明文禁止的“13禁”以外,交易限额和债权转让的规定使得行业普遍的大单模式和债权转让模式面临合规风险,也在很大程度上降低了网贷行业向“大金融”平台过渡的可能性。

简要解释如下:个人单平台20万元、多平台100万元的上限规定,变相调降了P2P行业对消费类贷款市场的可参与规模;企业单平台100万元、多平台500万元的上限规定,变相调降了P2P行业对企业贷款市场的可参与规模;对债权转让和代售/发售理财产品的限制,则很大程度上斩断了P2P平台与主流金融业态的业务联系。至此,网贷平台在适应监管新规积极转型的同时,也不得不与“大金融”梦想说再见了。

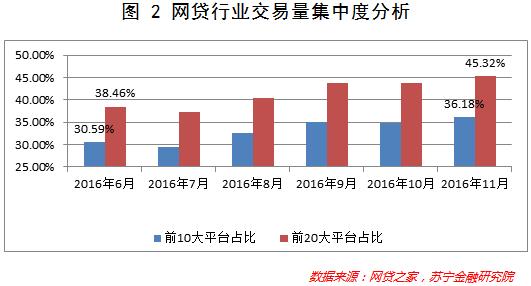

三是行业分化加剧,资金向头部平台集中。

网贷之家数据显示,2016年1-11月,行业排名前10%的平台(200多家)交易量占比为85.64%,较2014年提升11个百分点。从排名前十的平台数据来看,交易量集中的趋势更为明显。2016年11月,行业前10大平台交易量为795亿元,占行业交易量的36.18%,较6月份提升5.59个百分点;前20大平台交易量为996亿元,占行业交易量的45.32%,较6月份提升6.85个百分点。从发展趋势来看,资金向头部平台集中的趋势仍然在进行中,且速度将越来越快。

这一年,网贷公司过得怎么样?

种瓜得瓜种豆得豆,一个行业终究要为前期的行为买单,无论好的还是坏的。2016年,就是网贷行业集中买单的一年,说实话,大家过得不怎么样,之前有多光鲜,今年就有多凄惨。

一是资本寒冬名副其实,融资平台数量骤降。

2016年互联网行业迎来资本寒冬,在互联网金融领域,资本融资仍然保持了高速增长态势,但已经出现了明显的向头部企业集中的现象。2016年1-11月,互联网金融领域累计发生股权类融资176起,较2015年减少11起,累计融资金额1083亿元,较2015年增长149.78%。其中,前10家企业融资额占行业融资额的83%左右,同比提升10个百分点。

在网贷行业,这一趋势尤其明显。据苏宁金融研究院不完全统计,2016年网贷行业累计发生股权融资14起,较2015年减少5起;合计金额95.92亿元,不考虑陆金所影响(陆金所单笔80.44亿元),合计金额15.48亿元,较2015年提升2.72亿元。从融资分布来看,呈现出明显的向头部平台集中的现象。14家融资平台中,陆金所一家金额占比为84%,前5家合计占比96%。

二是资金存管上线120家,合规之路道远且长。

在地方金融办备案、电信业务许可证和银行资金存管三大合规门槛中,银行资金存管恐怕是网贷平台合规之路的最大障碍。近期,网传资金存管业务指引已经定稿并将于近期发布,其与征求意见稿相比略有修订,但核心要求未变。在联合存管模式不被承认的情况下,网贷平台唯有把宝押在银行身上,主动权在银行手里,但银行缺少动力。

当前,网贷行业正在加速分化中,行业内2300多家平台中,大多数将在未来一两年内或转型或倒闭。对商业银行而言,一旦开展存管业务的平台破产倒闭,不仅前期的IT投入无法回本,还容易面临潜在的与资金兑付相关的声誉风险问题。虽然在法律上银行无需承担兑付责任,但理财者在资金兑付无门的情况下往往会找银行讨说法,对银行的声誉有一定的负面影响。基于此,银行开展资金存管业务时,往往会设计较高的准入门槛,以尽可能地降低合作平台破产倒闭的可能性。结合银行对平台交易规模、资产质量等条件要求,至少有70%以上的平台会被挡在资金存管门外。

从今年以来上线资金存管的平台数据来看,8月份和9月份出现了银行资金存管上线的小高潮,之后上线数量逐步回落,而距离网贷新规的过渡期却越来越近,真是令人看着着急。

三是盈利平台不足1%,造血能力缺失成心头大事。

随着网贷行业回归普惠并纳入到统一监管之中,围绕在网贷行业身上因监管套利而产生的估值溢价已经大幅缩水,资本市场对网贷行业更为理性化,开始更多地忧虑巨额成交量背后的不良率隐忧。在此背景下,不盈利的平台已经很难获得外部风险资本的支持,而债权融资的道路又一直不通,唯有自我造血能力才能成为平台在行业分化中持续生存的屏障。然而,遗憾的是,恰恰行业的盈利能力并不乐观。据苏宁金融研究院不完全统计,截止2016年10月末,行业内可查盈利平台数量18家,不足正常运营平台数量的1%。

今年以来,先后有880多家平台主动退出,更有多家上市公司主动抛售网贷平台股权,除合规成本和品牌声誉考虑外,造血能力不足应该是重要的原因。毕竟,无论任何行业,最后终归是要以赚钱能力论短长的。

四是转型创新概念多于实际,突围之路任重道远。

面对内外部的种种困境,创新和转型成为不少网贷平台着力突围的方向,其中,一站式平台、转型金融科技企业等成为不少平台的时髦选择。然而,遗憾的是,整体上看网贷行业仍然是说得多、做得少,突围之路任重道远。

以一站式平台为例,年初各大平台宣布转型时,基本都提出了诸如“产品分类、用户分层、智能推送、全球配置”的目标,年底回过头来分别看一下:产品分类倒是有,但根本不全,基本仍局限于P2P理财产品的圈子内,少数平台通过“租借”牌照的形式上线了基金理财,也仅此而已;用户分层基本无从谈起,所有的理财产品都还是少则1元多则5000元起步,享受的服务也都是无差异的,根本起不到客户分层的效果;智能推送,如果指的是定期发短信营销,很多平台倒是实现了,要说基于用户自身理财诉求、“千人千面”式地智能营销,还有很大的差距;全球配置,这一项几乎无一达标,个别平台上线了海外基金资产,交易量寥寥,形同鸡肋。不出所料,年初的目标和年底的达标从来都是两回事。

未来已来,2017年网贷前景展望

回首2016年,网贷行业可以用“乱、难、变”三个字来简单概括,“乱”是跑路平台此起彼伏,上半年尤其如此;“难”字则一言难尽,合规难、盈利难、转型难,事事都难;“变”字凸显的是行业的求变之心,穷则思变,传统的模式已然行不通,不变不足以前行,虽然行业在“变”字上走的还不远,但已经在路上。

展望2017年,“乱”字渐去、“变”字当先、“难”字依旧。随着网贷新规落地,网贷行业的乱象将慢慢销声匿迹,投资者购买互联网理财产品遇雷的概率将大幅下降。与此同时,对于这个加速分化的行业而言,企业唯有主动求变,才能更好地生存,营销思路要变、业务模式要变、品牌形象要变;最后,依然是“难”字当头,绝大多数企业都难以摆脱平庸的结局,最终以“变”突围的应该只有寥寥数家罢了。

相关文章

用户评论

所有评论

资讯排行

- 48h

- 7天

专题推荐

more

第四届中国零售金融发展峰会(共15篇)

《陆家嘴》交流会第6期(共14篇)

2022第一届中国数字科技投融资峰会(共43篇)

2019年数字信用与风控年会(共15篇)

-

首页

-

评论

-

回顶部

游客

自律公约