京东白条100亿专项计划获深交所确认,第四期ABS募集15亿

互联网+ 士小文 · 零壹财经 2016-04-07 阅读:7578

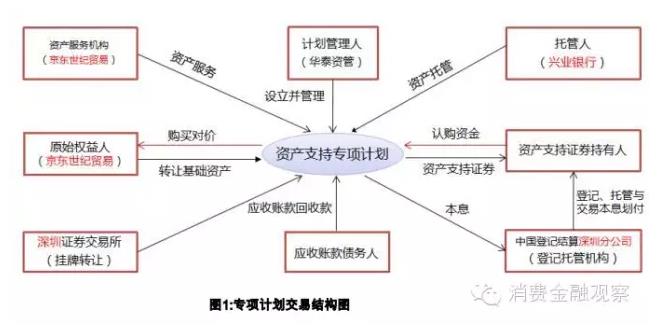

今日消息,“京东金融--华泰资管【1】号京东白条应收账款债权资产支持专项计划”(以下简称“京东白条第四期ABS”)日前完成募集,额度15亿元,计划管理人为华泰证券资产管理有限责任公司,优先级利率为3.8%。

同时,“京东金融-华泰资管1-5号京东白条应收账款债权资产支持专项计划”(以下简称“专项计划”)已经获得深交所确认,该专项计划申请总额为100亿元,从第一次发行起一年之内分五期发行,且每期募集规模不高于20亿元。

需要注意的是,京东白条ABS的发行流程已从过去的审批制改为备案制,这意味着,京东消费金融业务的资金流动性将逐渐增强。

据了解,上述京东白条第四期ABS在结构设计上分为优先1级(占比71.7%,AAA评级),优先2级(占比13%,AA-评级),次级(占比15.3%)资产支持证券;两档优先级的资产支持证券由机构投资者持有,次级部分由原始权益人自持。

在此之前,京东白条已经完成几期ABS产品发行。

2015年10月28日,“京东白条应收账款债权资产支持专项计划”在深交所挂牌,其是自备案制实行以来,深交所挂牌的第一个基于互联网金融的资产证券化项目。

据了解,当时,京东白条ABS的8亿元首期发行总额分为优先1级(75%,AAA评级)、优先2级(13%AA-评级)、次级(12%)资产支持证券,其中,优先1级6亿元、优先2级1.04亿元,次级0.96亿元由京东自行认购。

此后,京东白条二期优先级债券评级为3A,发行规模9亿元,预计年化收益为4.7%。

同时,第三期(2016年第一期)20亿元的白条ABS在2016年完成发行,计划管理人为华鑫证券有限责任公司,据介绍,该期ABS并不包括在上述专项计划内。

据笔者梳理,在京东白条第四期ABS募集完成前,已经发行的3期白条ABS共40亿元,最低发行利率分别为5.1%、4.7%和3.92%。

从利率上看,其优先级利率持续降低。

京东金融消费金融事业部总经理许凌曾表示,京东金融建立起大数据风控体系,不良率水平低于行业水平,白条ABS也获得机构投资者认可,将推动白条ABS发行常态化。

此外,他指出,据中央结算公司发布的《2015年资产证券化发展报告》显示,我国资产证券化市场自2014年其呈现爆发式增长,到目前已发行各类产品逾9000亿元,较2013年末扩大了15倍,其中仅2015年的资产证券化发行总金额就达5930.39亿元,未来,交易所的资产证券化业务还将进一步提速。

京东金融的白条业务目前正在走出京东,消费金融业务正在试图布局更大的版图。

此前,京东金融已经宣布,独立域名baitiao.com正式启用,白条将从过去的一款行业产品,全新升级为行业性品牌和一种生活方式。

4月6日,京东金融战略投资互联网消费金融公司美利金融,表示在资金、风控、征信等方面给予其二手车金融服务以支持。

此外,其前不久推出现金借贷产品“金条”。

据了解,白条业务如今已覆盖教育、租房、装修、旅游、汽车等众多消费场景,合作伙伴包括新东方、丁丁租房、居然之家、王府井百货、途牛、自如、美利金融、易车网等。

关于白条等业务开展的资金来源,许凌曾表示,资产证券化是一种方式,此外,银行资金、京东小贷公司等也是渠道。

相关文章

用户评论

所有评论

主编精选

more专题推荐

more

第四届中国零售金融发展峰会(共15篇)

资讯排行

- 48h

- 7天

-

首页

-

评论

-

回顶部

游客

自律公约