京东白条、分期乐如何进行资产证券化?

互联网+ 士小文 · 零壹财经 2016-03-11 阅读:10227

消费金融好像火起来了,业内的关注点也持续升温。

此前,有业内人士表示,消费金融的发展需要关注两点,一是风险控制,一是资金来源,其中,资金来源大概可以分为四类,即互联网渠道、银行、合作机构以及资产证券化方式。

事实上,消费金融领域的资产证券化案例挺多,今日选取除住房贷款、汽车贷款以外的其他个人消费类贷款资产证券化产品案例进行分析。

先来看看近期典型的相关产品设计要点。

1、京东白条应收账款资产证券化产品

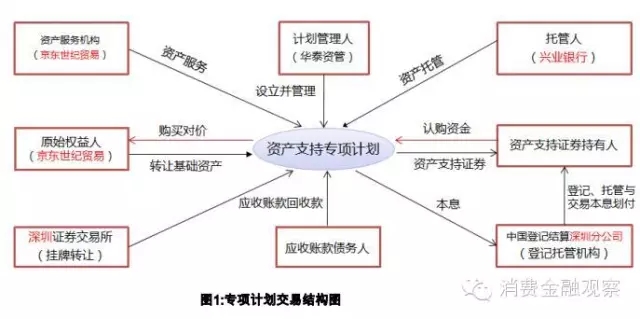

2015年10月28日,京东白条应收账款债权资产支持专项计划在深交所挂牌,2015年12月,京东发行了京东白条二期应收账款债权资产支持专项计划。

京东白条与信用卡类似,具有先消费后还款的特征,所以也被定义为一种类信用卡贷款的资产证券化产品。

京东白条ABS产品的基础资产是京东的应收账款,其具有小额分散、信用较高的特点。

发起人为京东世纪贸易,发行人为华泰资管,托管人为兴业银行,登记托管机构为中国登记结算深圳分公司。

京东此次ABS产品进行了分层,一期优先级债券评级为3A,发行规模6亿元,预计年化收益为5.1%。二期优先级债券评级为3A,发行规模9亿元,预计年化收益为4.7%。

京东白条应收账款债权资产支持专项计划交易结构图

风控:四大模型体系

京东金融可以利用京东商城积累的用户数据为用户画像,建立用户的信用数据。

此前,京东金融消费金融事业部总经理许凌表示,京东金融有四大模型体系,即风险控制、量化运营、用户洞察和大数据征信模型体系,从风控上来说,可以基于大数据征信,对用户进行身份特征画像、履约历史评价、信用风险预测等维度的判断。

2、分期乐资产支持证券产品

2016年1月20日,分期乐旗下嘉实资本—分期乐1号资产支持证券(以下简称分期乐ABS)登陆上交所发行并完成资产交割,此次ABS产品发行规模为2亿元。

其基础资产为分期乐商城的分期消费债权,具有真实、分散、小额的特点,资产质量高。

分期乐ABS在发行过程中,招商证券担任财务顾问,嘉实基金子公司嘉实资本为资产计划管理人,中合担保为优先级提供增信,中诚信担任评级机构,君合律师事务所为外聘律所,亚太会计师事务所则提供审计意见。

分期乐ABS产品进行了分层,优先级评级为3A,发行利率为5.05%。

嘉实资本—分期乐1号资产支持专项计划交易结构图

ABS产品主要面向的是机构投资者,所以对资产质量的要求较严格,分期乐ABS成功发行一定程度上说明互联网消费金融的资产质量获得了机构投资者和公募市场的认可。

分期乐高层都曾表示,其资产证券化产品后续会持续展开,将呈现常态化的特点。

风控:多重风控体系

对消费用户进行多重审核:线上核实订单信息,进行初审;线下风控团队实地考察,进行面签;借款人提交资料后,总部大数据模型结合专家团队进行风险评估。

桔子理财副总裁乔迁表示,分期乐与此前拟下发个人征信牌照8家机构中的7家有合作,会对其数据匹配度进行多次验证,并用于分期乐用户的信用评估。

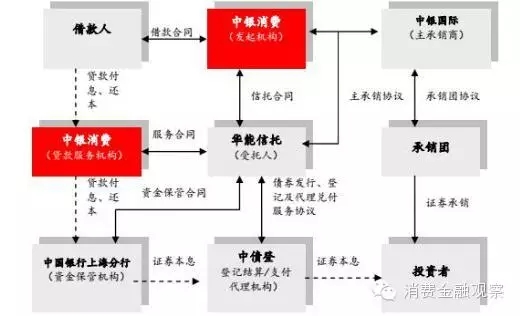

3、中银消费金融公司:个人消费贷款信贷资产证券化信托资产支持证券

2016年1月15日,中银消费金融有限公司(以下简称中银消费)在银行间市场发行6.99亿元的个人消费贷款信贷资产证券化信托资产支持证券(以下简称中银消费ABS)。

这是传统消费金融公司的首单ABS产品,可以为其拓宽融资渠道,扩大业务规模提供基础。

中银消费ABS发行文件显示,其优先A档和优先B档的招标利率区间分别为2.5%—4%和3%—4.5%,低于上述互联网消费金融平台ABS的发行利率。

中赢新易贷个人消费贷款信贷资产证券化信托资产支持证券交易结构图

4、宜人贷将推在线消费金融信贷ABS

2016年3月,宜人贷宣布将推出中国首个在线消费金融ABS产品。其中金——宜人精英贷专项计划已获得深交所无异议函,将于3月中旬在深圳证券交易所挂牌。

宜人贷此次发行资产证券化产品的基础资产为信托公司在宜人贷平台发放给借款人的2.5亿债权,宜人贷负责基础资产的管理服务。

发行过程的参与机构还有:中国国际金融公司、奋迅律师事务所、大公国际评级公司、德勤会计事务所,分别提供投资银行服务、法律顾问服务、资产评级服务和审计服务。

消费信贷资产证券化市场未来几何?

所谓资产证券化,指的是将未来发生现金流的资产组合打包,经过结构化设计,将低流动性资产转化为高流动性的资产支持证券(AssetBackedSecurities,ABS),这种方式对于企业而言,一方面可以补充发起人的资金来源,降低资金成本,同时,对于企业来讲,还可以优化财务报表、创新经营方式等。

总之,就是可以将未来的资产进行提前变现和转移分拆,从而满足企业融资和风险释放的需求。

不过,资产证券化在我国的发展略显曲折,2005年开始试点,并在央行和银监会主导下,基本确立了以信贷资产为融资基础、由信托公司组建信托型SPV、在银行间债券市场发行资产支持证券并进行流通的证券化框架。

之后,2008年经济危机席卷全球,由于美国次贷危机的教训,我们国家出现谈资产证券化色变的情况。

2011年开始,发展资产证券化的呼声渐起,2012年5月,人民银行、银监会和财政部联合下发了《关于进一步扩大信贷资产证券化试点有关事项的通知》等,资产证券化的发展似有复苏之势。

但就实践来看,至少是从发行的量上来看,仍然没有实质性的发展,此前,《2005——2015年中国资产证券化研究报告》指出,从数据统计显示来看,我国的资产证券化在2014年发生市场井喷现象,发行量大幅增加,发行品种更加多元。

近日两会召开,关于金融体制改革也受到广泛关注,克强总理在《政府工作报告》中指出,要促进多层次资本市场健康发展,提高直接融资比重。

对此有研究人士就表示,未来资产证券化业务或将得到力推。

另一方面,此次两会消费金融被看好,《政府工作报告》表示要扩大消费金融公司试点,鼓励发展消费信贷创新产品。

需要指出的是,《2005——2015年中国资产证券化研究报告》显示,从发行趋势上来看,我国以个人消费贷款为基础资产的资产证券化或许将成为受欢迎的主流产品。

为什么?

2016年2月17日,八部委联合会发布《关于金融支持工业稳增长调结构增效益的若干意见》,提出要稳步推进资产证券化发展,推动个人消费类贷款证券化项目、企业应收账款证券化项目和不良贷款证券化项目的发行。

而政策导向性强的资产证券化市场将会在上述背景下迅速扩容。

另一方面,上述报告表示,通过研究2005年——2014年我国资产证券化的发展,其呈现一些特点,比如基础资产以企业端的债权为主,占比高达92%,相比来看,欧美市场则以个人消费类贷款为主,占比分别为69%和90%。

如此来看,我国的个人消费类贷款证券化还有释放的空间。

此外,根据人民银行的统计,2015年末我国居民部门消费信贷余额(除去住房贷款)为18.9万亿元,同比增长23.3%,是一般贷款增速的1.6倍;2015年末个人购房贷款余额为14.18万亿元,全年新增了2.66万亿元,同比增长了23.2%。

2016年政策将更支持消费信贷,保守以2015年的增速预计,那么,2016年消费信贷大约将有超过4万亿规模的增长,个人购房贷款则大约将有超过3.26万亿元的增长。

消费金融的蛋糕就是这么大。

而消费信贷资产证券化的市场也将可期。

相关文章

用户评论

所有评论

主编精选

more专题推荐

more

第四届中国零售金融发展峰会(共15篇)

资讯排行

- 48h

- 7天

-

首页

-

评论

-

回顶部

游客

自律公约