扫黑除恶诛妖邪:套路贷涉黑主犯获刑24年 系全国首例

网贷 沈拙言 · 零壹财经 2018-09-28

9月26日,天津市红桥区人民法院公开开庭宣判穆某等32人涉嫌组织、领导、参加黑社会性质组织,抢劫、敲诈勒索、非法拘禁、聚众斗殴、非法持有枪支、帮助毁灭证据一案。

这也是全国首例开庭审理的“套路贷”涉黑案件。

据了解,案件主犯穆嘉一审被判处有期徒刑24年,剥夺政治权利3年,并没收个人全部财产;其他组织成员一审分别被判处有期徒刑22年到10个月不等。

当下,时代的进步、科技的发展,让“套路贷”的方式也开始不断地翻新,作案者的胆量之大也超乎想象。

面对贷款乱象,唯有增强防范意识,不去无资质的小额贷款公司借款,警惕打着咨询公司、资金管理公司的幌子来从事小额贷款的公司。

毕竟在层出不穷的“催收”方式面前,人身安全大于天。

“保证金”变为债务 利息之外仍需偿还巨额费用

上述案件中,案件主犯穆嘉开创了“套路贷”的全新玩法。

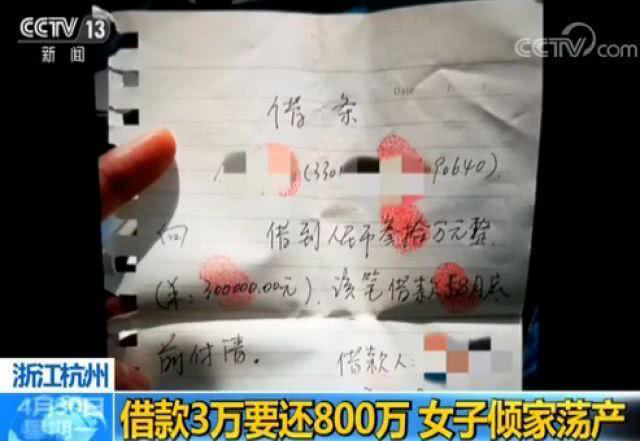

被害人安某在资金链断裂的情况下接触到了以穆嘉为首成立的小额贷公司,借款13万元,约定到期连本带息偿还17万元。在逾期一天偿还后,穆嘉便加收了3万元的罚息,并让安某写了一张68万元的欠条,如果到期不还款就需要偿还68万元。

在安某偿还了20万元的债务之后,穆嘉拿着68万元的欠款来“索债”。

是的,充其量算作是“保证金”的68万元借条却成了实际债务。

拒不为68万元欠条买单的安某甚至被穆嘉团队“挟持”到东北限制了人身自由。

为何不报警?安某表示:其母曾目睹穆嘉手下拥有上百个无业游民充作“催收团队”。

据公安机关披露,犯罪嫌疑人穆嘉自2015年起纠集二十多人,先后非法成立多家小额贷款公司,以民间借贷为名,行“套路贷”之实,通过“肆意认定违约”“虚增债务”“签订虚假借款协议”等方式,获取了巨额经济利益,涉案金额2300余万元,造成多名被害人受伤,被害人及其家属极度恐惧,不敢举报、控告,有的甚至变卖房产远走他乡。

公安机关最初主要是围绕“暴力索债”进行侦查,但由于穆嘉犯罪集团符合黑恶势力四个特征,所以检察机关介入后,发现这起案件更符合黑社会性质组织犯罪的特征。该犯罪集团组织严密,内部设有业务部、风控部、催收部和财务部,人员统一食宿和管理。以穆嘉为首的组织成员,采用殴打、关狗笼子等方式来管理内部人员和被害人,为加剧被害人恐惧心理,还购买枪支、头套、甩棍等作案工具。

限制被害人人身自由,并通过自身掌握的被害人家庭住址、亲人、单位等信息相威胁,使被害人不敢报警。

穆嘉为首的犯罪团伙,作风之跋扈、手段之残忍、气焰之嚣张,令人叹为观止。然而法网恢恢疏而不漏,他们最终受到了法律的制裁。

“套路贷”频发监 管重拳治理 收效颇丰

近年来“女大学生裸贷”、“借三千滚成七十万”的新闻不绝于耳,也让“套路贷”这一名词走进了公众视野。

所谓“套路贷”,通俗说就是指不法分子以无抵押快速放贷为诱饵,以民间借贷为幌子,诱骗或强迫他人陷入借贷圈套的一种骗局,骗子通过精心设计的“套路”手段让借款人的债务在短时间内呈几何式倍增,继而通过暴力讨债、虚假诉讼等手段非法占有他人较大数额财产。

简单来说,“套路贷”本质不是贷款,而是以贷款为名行非法占有他人财产之实的犯罪行为。

在公安部扫黑除恶专项整治活动中,打击“套路贷”犯罪活动成效颇丰。

8月28日,上海市高级人民法院通报了四起涉“套路贷”犯罪案件的有关情况,当天宝山、静安、奉贤法院分别对这四起涉“套路贷”犯罪案件进行了集中宣判,分别判处17名被告有期徒刑、罚金及责令退赔被害人经济损失。

9月14日,李从、闫成等人利用“套路贷”敲诈勒索案一审宣判。江苏省江阴市法院认定,自2016年1月至2017年7月,李从、张一伟、闫成等人多次实施敲诈勒索行为,涉案金额32万余元,涉及江阴、无锡、常州等地的12名被害人。最终,法院以敲诈勒索罪判处被告人李从有期徒刑六年,并处罚金人民币5万元;被告人闫成、张一伟、闫路、任飞以同样罪名分别被判处三年零六个月至五年零六个月不等的有期徒刑,并处罚金。

9月18日,经过2个多月的艰苦侦查,四川省凉山州公安局、西昌市公安局打掉了两个位于浙江瑞安的“套路贷”犯罪团伙,抓获7名犯罪嫌疑人。据了解,这是凉山破获的首起‘套路贷’案件。

9月21日,广东廉江市公安局21日通报称,该局近日打掉一个“套路贷”犯罪团伙,抓获涉案人员4人,涉案资金逾百万元。

未来,还会有更多的“套路贷”团伙在扫黑除恶专项整治工作中被捣毁。

现金贷仍有导流乱象 消费者需擦亮慧眼 留存证据

零壹财经观察到,在监管重拳打击“套路贷”背后产业链时,曾与“套路贷”、校园贷并称网贷三大毒瘤的现金贷,借助纷繁复杂的网络途径,似又有抬头迹象。

主要体现在导流当中。

此前北京商报曾报道,在微信小程序平台用“贷款”、“借钱”、“秒贷”等关键词仍能搜索到一些相关导流平台,同样在手机应用程序中随便搜索“借款超市”关键字,也能找到很多类似信息。

通过在微信小程序平台用“贷款”、“借钱”、“秒贷”等关键词,仍能搜索到大量贷款信息。多数小程序只是充当一个入口,而后接入了不同的借贷平台。这些“贷款超市”里集成了至少几十个现金贷入口,在“贷款超市”菜单栏里,用户可以自行筛选贷款额度和类型,现金贷平台按照“高通过贷”、“有微信就能贷”、“新口子”等条件分好类,首页图标则显示“30秒出额度”、“芝麻信用分600以下也能贷”等字样。

在一个名为“犀牛贷款超市”的小程序中,主页推荐的贷款平台共有7个,为了顺利申办贷款,平台需要授权关联手机号的相关信息。在输入手机号验证之后,北京商报的记者被引导至一个名为“帮你贷”的贷款平台,登录“帮你贷”平台,点击立即申请借款,需要填写身份信息,包括学历、婚姻状况、姓名、身份证号。但值得关注的是,该借款平台并未披露运营主体,以及客服联系方式。

稀里糊涂的借了钱,反倒连借的谁的钱也不知道?这样是不是意味着谁来催收都要给钱?甚至意味着万一多种途径来催收,就只能人为刀俎我为鱼肉?

“贷款超市”如为贷款平台导流,中间衍生的问题谁来负责?

一切都要打一个问号。

不过足以借款人引发万分的警惕,在意识到自己可能遭遇非正常借贷后,留存借贷中的证据是为自己争得合法权益的根本办法。

此前,不管是校园贷、现金贷亦或是“套路贷”,取证及甄别难度均较大。在我国,民事案件遵循“谁主张谁举证”的规则,法官只能根据当事人双方提交的证据,认定为一般民间借贷纠纷,难以从中甄别是否属于“套路贷”犯罪。如果借款人不能举证,而作案人制造、拥有了完整的证据链,反而会有较大的获胜概率。

最高人民法院针对一些地方曝出的“套路贷”案件,近期下发了《关于依法妥善审理民间借贷案件的通知》,对非法侵占财物的“套路贷”诈骗犯罪正式亮剑。通知明确提出,要加大对借款事实和证据的审查力度,人民法院要结合款项来源、交易习惯等因素综合判断借贷的真实情况。

千言万语一句话:借贷中任何细则都要警惕,切忌“有奶就是娘”—— 但凡放款只管借,最后自酿苦果。

相关文章

用户评论

所有评论

主编精选

more专题推荐

more

第四届中国零售金融发展峰会(共15篇)

资讯排行

- 48h

- 7天

-

首页

-

评论

-

回顶部

游客

自律公约