互联网金融的守门人:“金融保险”全解析

互联网+ 王颖,傅月 · 零壹财经 2016-01-06 阅读:4003

(本文由零壹财经获复星昆仲资本授权发布,作者:复星昆仲资本硅谷团队 王颖、傅月)

在美国,互联网金融如今已经不是一个新鲜名词了。自从2006年P2P借贷第一家企业Prosper成立开始,互联网已经逐步渗透进金融体系的方方面面。Lending Club已经于2014年底上市,领头企业Wealthfront估值已跨入独角兽行列,各类众筹网站如AngleList和LendingHome已经纷纷跨入C轮往后的融资阶段。而2013年7月,Oscar Health的种子轮即融资4千万美金,我们意识到互联网金融的风口终于吹到了金融行业最后的守门人——保险。

美国保险业是一个万亿美元级别的庞大市场。按照每年保费收入,最大的险种为医疗险,其次为寿险,接下来才是以车险、房产险为代表的财产意外险。 医疗险因为最近的奥巴马医改面临行业的根本性改革,寿险由于其体量巨大且大数据在其中有明显作为,房产险由于其准入门槛相对低廉且创新空间较大,是我们在美国关注的三个重点险种。

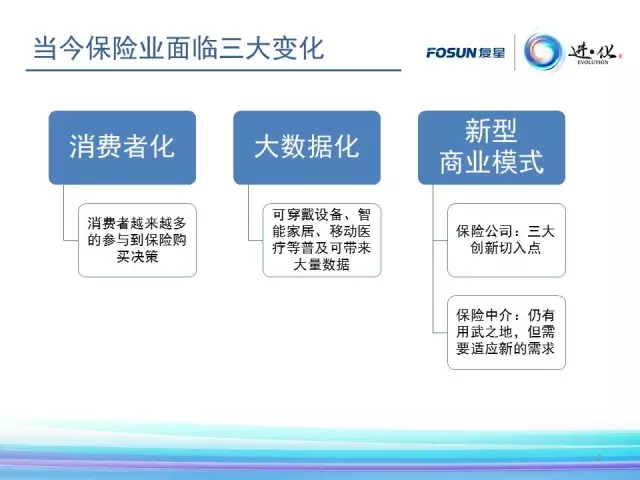

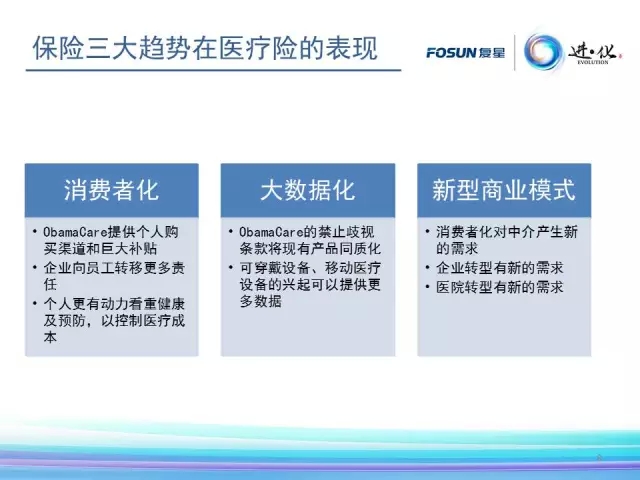

我们重点关注的三个险种都面临同样的发展趋势——由于消费者越来越多参与保险购买决策,以及新的数据源出现,催生了保险公司和保险中介新的商业模式。

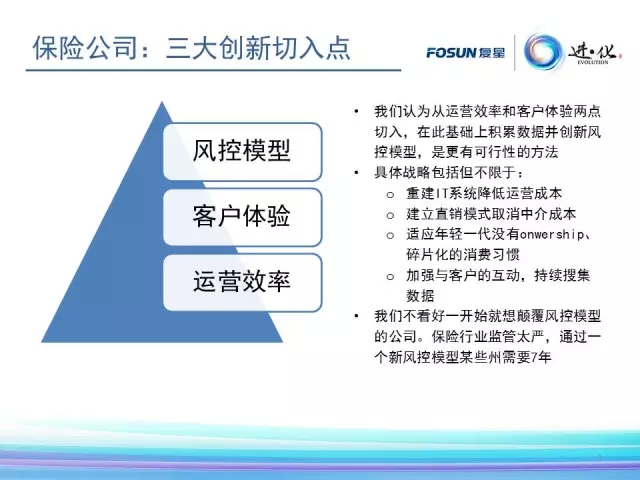

具体以保险公司为例,我们认为每个险种都有三大创新切入点可供创业者作为。

第一就是风控模型本身,传统保险公司的风控模型比较死板和一刀切,但新型创业企业完全可以依赖物联网等新数据源对客户的风险进行动态定价;

第二则是客户体验,传统保险公司与客户的互动极少,而新型保险公司可以通过更用户友好的界面与客户保持密切沟通;

第三则是最直接的运营效率,传统保险公司的系统老旧,一个恐龙级别的大企业也不可能完全重建一个IT系统,新型创业企业则没有历史包袱,能选择最简洁高效的架构搭建整个后台。

但在美国想要做保险行业的创新非常不容易,甚至比在中国更难。首先保险的牌照是按州批准的,根据我们接触的创业者经验,获得全部50个州的保险中介执照至少需要一年,而保险公司执照难度是远远高于保险中介执照的。其次,风控模型的创新需要法规部门的批准,批准时间最长可达七年,需要大量的数据支持。因此,很多startup会愿意选择MGA/fronting这种结构。

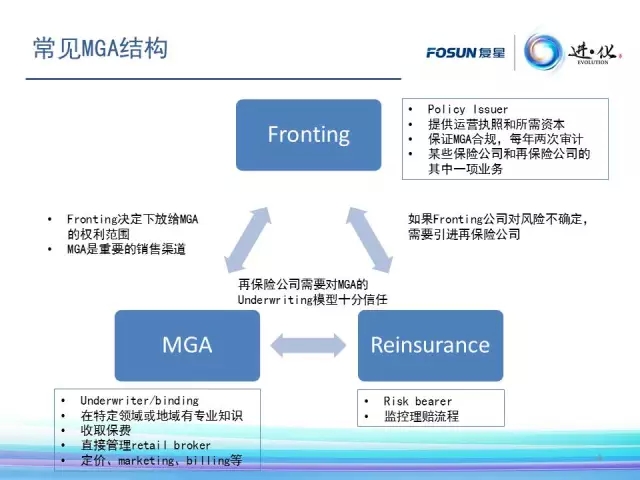

MGA,全称Managing General Agent,是一种特殊的保险中介机构。最早兴起是大西部开发时期,东海岸的保险公司希望进入西部地区,但又缺乏当地人脉和知识而采取的一种替代办法。即有牌照的保险公司雇佣MGA,并赋予MGA比较大的权利,比如宣传、雇佣零售中介、定价、收取保费等。而真正出保单的仍是有牌照的保险公司,我们称之为fronting company。

创业公司选择MGA结构的优势很明显,绕过大量合规要求和资本金要求,节省时间。大部分fronting company是将MGA作为渠道的一种,如果MGA带来的客户优质,理赔率低,fronting公司除了支付渠道中介费,还会给予一定的保费分成奖励 。也有少部分fronting公司将发展MGA作为公司的核心业务, 依赖MGA的创新和成长作为公司业务发展的主要动力,并提供所需的合规审计、运营执照、资本要求等。这类fronting公司会完全把风险转移出去,MGA需要另外找一家再保险公司作为风险兜底。

一般创业公司搭建MGA结构需要6-9个月的时间,如果需要对接再保险公司,则所需时间更长。复星在美国收购的Meadowbrook就有大量MGA业务,能给创业者提供很好的战略价值。

下面我们来简要聊一下我们重点关注的三个险种。

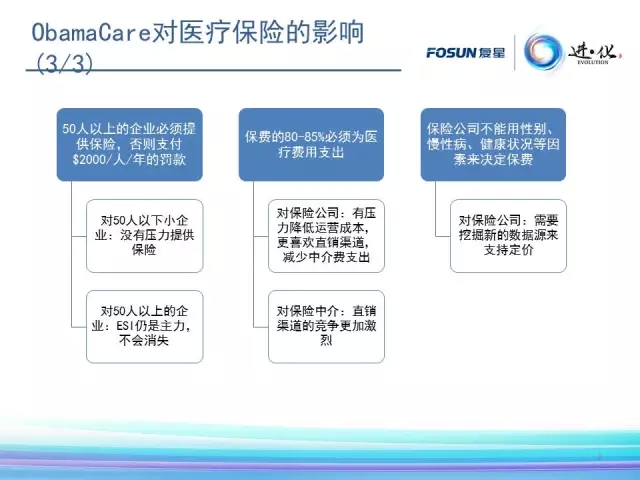

医疗险面临的最大变化是由奥巴马医改带来的。奥巴马医改对所有的利益相关方——消费者、保险公司、雇主、医院、保险中介——均带来了结构性的影响。从消费者角度来讲,最明显的就是1)所有的消费者都必须有保险;2)消费者对购买保险有了非常大的决定权;3)保险定价不再将消费者的健康因素纳入考虑。

而医疗险的另一重大趋势则是可穿戴设备、移动医疗设备等创新,为保险公司提供了大量的新数据源,使得动态定价、个性化定价均成为可能。在医疗险的各个价值链条和面向各个利益群体,我们均看好有新的商业模式出现。

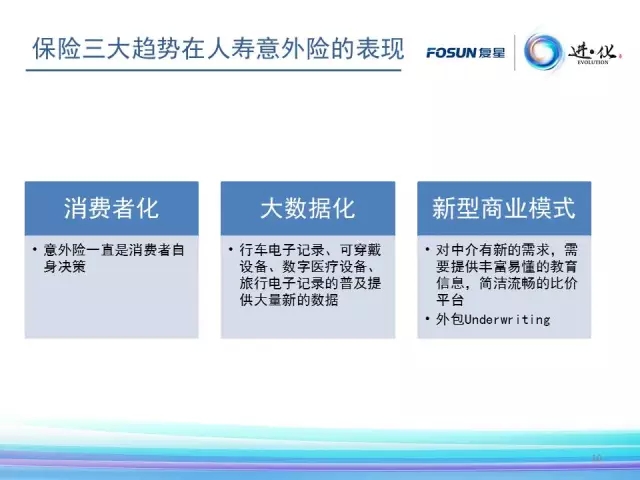

美国的人寿险与中国有较大差别。美国人寿险分为人身意外险和年金两类。年金的作用类似补充养老保险,金融投资属性非常重,且与共同基金直接竞争。人身意外险则是我们重点关注的领域,主要有两个原因。

第一,人身意外险对中产阶级往下的群体其实非常关键,因为一旦家庭主要收入来源意外死亡,对家庭的冲击非常大。但美国人身意外险这几年的市场渗透率从1960年的72%降低到了44%,增长空间很大。

第二,由于物联网的兴起,新的数据源让风险定价创新成为可能。

我们同样认为,在人寿意外险的各个价值链条上都有可能出现创新。

房产险是美国特有的险种,市场规模接近千亿美元。除了State Farm一家独占21.1%的市场份额外,剩余市场非常分散。所以相对而言,房产险的准入门槛较低,适合新型创业公司切入。

而且传统财险公司一般是以车险为主要业务和卖点,房产险是cross-sale的附加产品,公司并不会投入大量精力去改善,导致房产险的体验非常不好。创业公司在这一点上有很大发挥空间。

房产险另外一个独特之处是与整个买房过程紧密结合。绝大部分消费场景是在消费者买房贷款的时候,因为上房屋保险是获得房贷的先决条件。所以房贷产品的设计必须要放在买房的整个价值链条上去考虑。

最后,由于智能家居的盛行,房产险也有了大量新的数据源。长期来看,对于风险定价必定有重大影响。

我们对于房产险非常看好,认为创业公司有机会在该领域建立强大的消费者品牌,并以此为起点渗透到其他个人保险领域。总结来说,我们基金对于美国的保险创新非常看好,这半年来如雨后春笋一般的保险创新企业也印证了我们的观点。

下一篇>2016年消费金融或迎来大爆发

相关文章

用户评论

所有评论

主编精选

more专题推荐

more

第四届中国零售金融发展峰会(共15篇)

资讯排行

- 48h

- 7天

-

首页

-

评论

-

回顶部

游客

自律公约