《互联网保险新模式》报告精华版

互联网+ 零壹研究院 · 零壹财经 2015-11-30 阅读:10630

11月28日,“2015陆家嘴金融创新全球峰会”在上海中国金融信息中心召开。本次峰会由第一财经与中国金融信息中心联合主办、第一财经《陆家嘴》承办,上海陆家嘴金融贸易区管理委员会为支持单位。峰会以“新技术·新生态”为主题,华瑞银行、华侨银行、花旗银行等传统金融机构以及以平安普惠、绿地金服为代表的新兴金融公司等百余家国内金融企业及其高管出席了峰会。

零壹财经首席研究员奚玉莉在峰会现场发布了零壹书系之《互联网保险新模式》的部分内容,以下是上述报告的精华版,以飨读者。

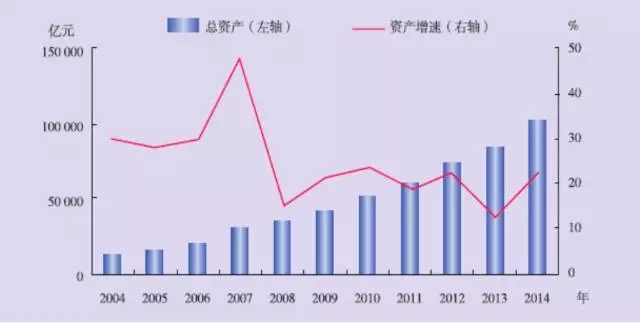

1、我国保险行业机构数量和资产维持稳定增加

截至2014年末全国保险机构达到180家,总资产达到10.2万亿元,同比增长22.6%。其中,财产险公司总资产1.4万亿元,同比增长28.5%;人身险公司总资产8.2万亿元,同比增长20.9%;再保险公司总资产3514亿元,同比增长67%;资产管理公司总资产241亿元,同比增长26.1%。

2、保费规模快速增长

2014年全国实现保费收入2.0万亿元,同比增长17.5%。其中,财产险保费收入7203亿元,同比增长16%;人身险保费收入同比增幅高于财产险,同比增长21%,达到1.3万亿。

4、我国保险行业存在的问题

保险意识薄弱,市场培育能力差

根据BCG发布的《互联网重塑保险行业》报告,2013年中国保费深度仅为3%,保费密度仅为1300元/人,而发达国家的保费深度大多介于8%-12%之间,换算为人民币保费密度高达15000-30000元/人。

用户与保险机构权利不对等

2014年中国保监会机关及各保监局共接收各类有效投诉27902件,同比上升30.62%,有效投诉事项29934个,同比上升32.02%。投诉问题主要集中在合同纠纷上,尤其是理赔/给付纠纷,表明保险机构普遍未能提供优质的后续服务。

保险机构的信息透明度不足

在企业信息披露层面,保监会仅要求保险机构每年披露一次年度报告,对主要的风险管理状况进行披露,但整体较为粗糙;产品内部结构的信息披露状况同样不尽人意;产品定价是保险产品猫腻最多的环节。

保险机构庞大、臃肿、管理成本高

以某大型保险公司为例,2014年度运营支出和佣金占总支出的13%,赔付支出和准备金支出均占27%,扣除退保金、准备金和赔付支出三项不可压缩的支出外,佣金和管理费成为最大的支出项,且2014年度比2013年度还略有增长。

5、互联网保险的兴起

1997年11月28 日,中国保险信息网(china-insurance.com)上线。

1997年12 月,新华人寿保险公司开出第一份互联网保险单。

2000年,大量的保险公司开始触网。

2000年8月1日,平安公司上线PA18(www.pa18.com)。

2000年8月6日,中国太平洋保险公司上线首家保险互联网系统(www.cpic.com.cn)。

2000年9月22日,泰康人寿保险股份有限公司的大型保险电子商务网站——泰康在线(www.taikang.com) 全面开通。

2000年9月底,友邦保险上海分公司网站(www.aia.com.cn) 开通。

截至2014年,国内经营互联网保险业务的保险公司达到85家(中资公司58家,外资公司27家),2014 年全年新增26家。

2014年财险公司互联网业务累计收入505.7亿元保费。

2014年中国互联网保险保费规模占所有保费的4.2%。

6、部分互联网保险创新性机构一览

7、互联网金融对于互联网保险创新的启示

互联网金融的典型业态

●第三方支付与互联网银行:技术与渠道创新。

●P2P借贷与众筹:改变了传统的金融交易结构,把集中式风险管理职责予以分解,交付给不同的参与者,实现了点对点的直接交易。

●互助组织与虚拟货币:组织革新,金融服务生产者和消费者地位平等。

互联网金融的三类创新方向

●渠道与技术创新:通过新渠道、新技术为大量新增用户提供低成本、高满意度的金融服务。

●结构与机制创新:分散化的交易结构和风险承担机制既继承了传统金融机构的优点,又避免了传统金融机构在资金方面的浪费。

●组织与权利创新:互联网革新组织形式,构建基于网络的金融资源调度能力,形成随时可获得、可聚合、可配置的高效金融服务,是互联网金融中最具想象空间的创新层次。

互联网金融创新的几点理论基础

●边际成本理论:用户数量优先、用户交互优先、自助服务优先、UGC优先、长尾效应、场景效应。

●交易费用理论。

●数据资产理论。

●互联网中介与去中心(中介)化理论。

8、互联网保险创新的逻辑

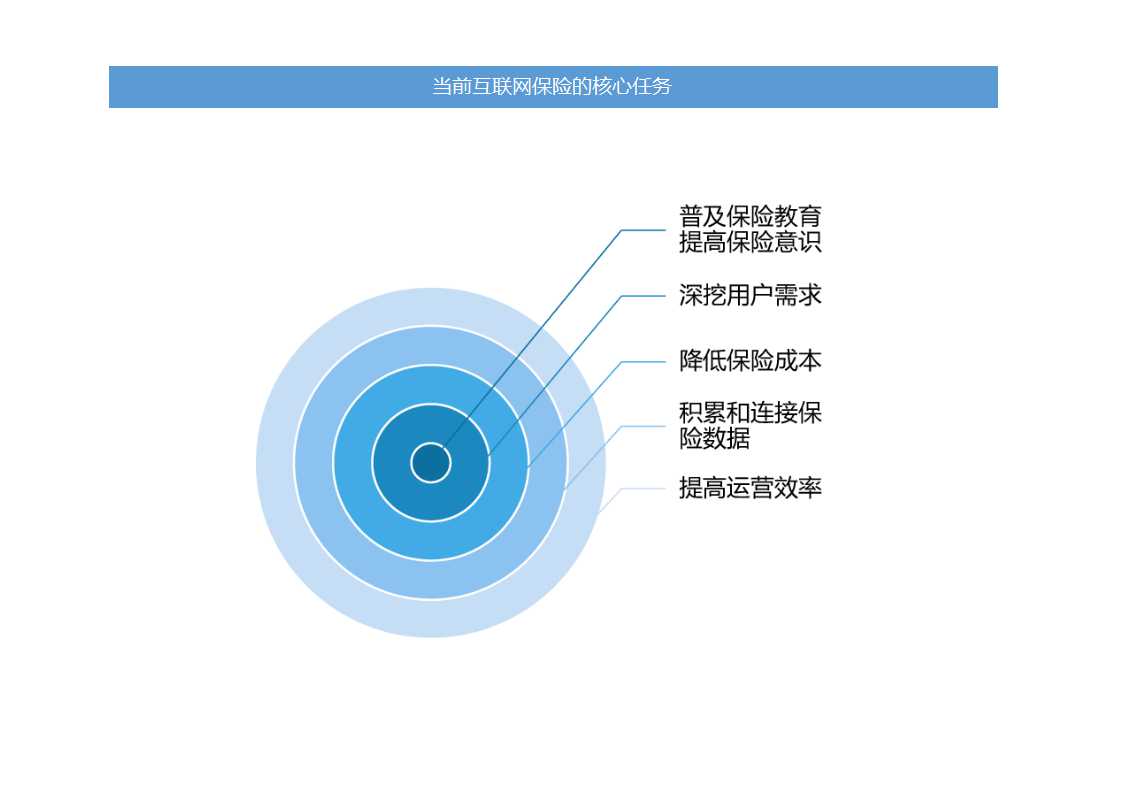

互联网对于保险行业的可能促进

●用户需求:首先重在满足用户的长尾化、个性化需求,然后以更加深入地满足用户需求为牵引,对传统行业进行深层次的改造。

●信息对称:利用低成本的信息展现和传播能力降低信息不对称,是互联网的拿手好戏。

●降低成本:互联网具备的交易效率优势和由此引发的组织形态调整,是降低传统行业成本的根本保障。

●数据积累:互联网可以帮助机构高频次接触用户,获得大量的用户数据;大数据积累在各行各业均在发生,这为连接、汇集多方面的数据带来便利。

●提升效率:机构通过“脱媒”或“去中介化”实现对相关资源的全网络调度,保持产品与服务的动态优化,是大幅度提高效率的重中之重。

●重归互助、重归普惠。

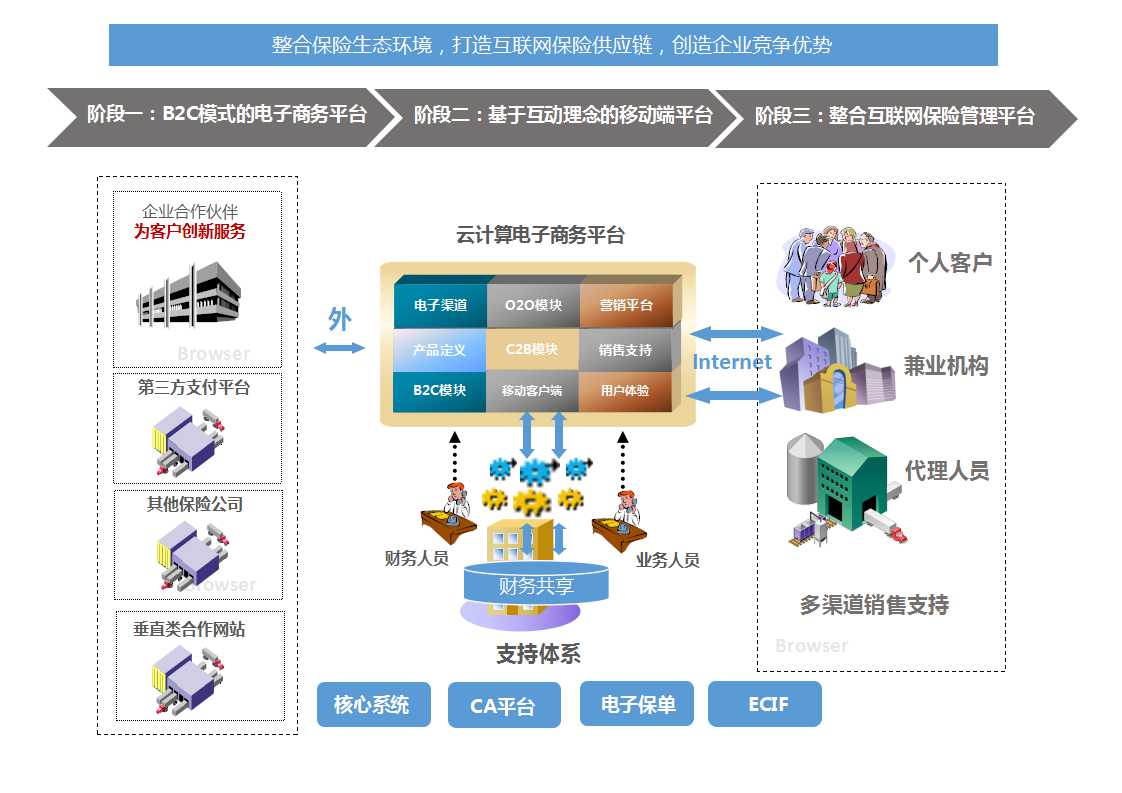

互联网保险创新的三个阶段

●渠道与需求创新。

●技术与机制创新。

●组织与机构创新。

互联网保险创新的路径选择

●传统保险运营模式的继承性创新。

●保险相关性主体跨界式创新。

●保险价值链整体性飞跃式创新。

9、互联网保险创新案例

10、当前互联网保险的核心任务

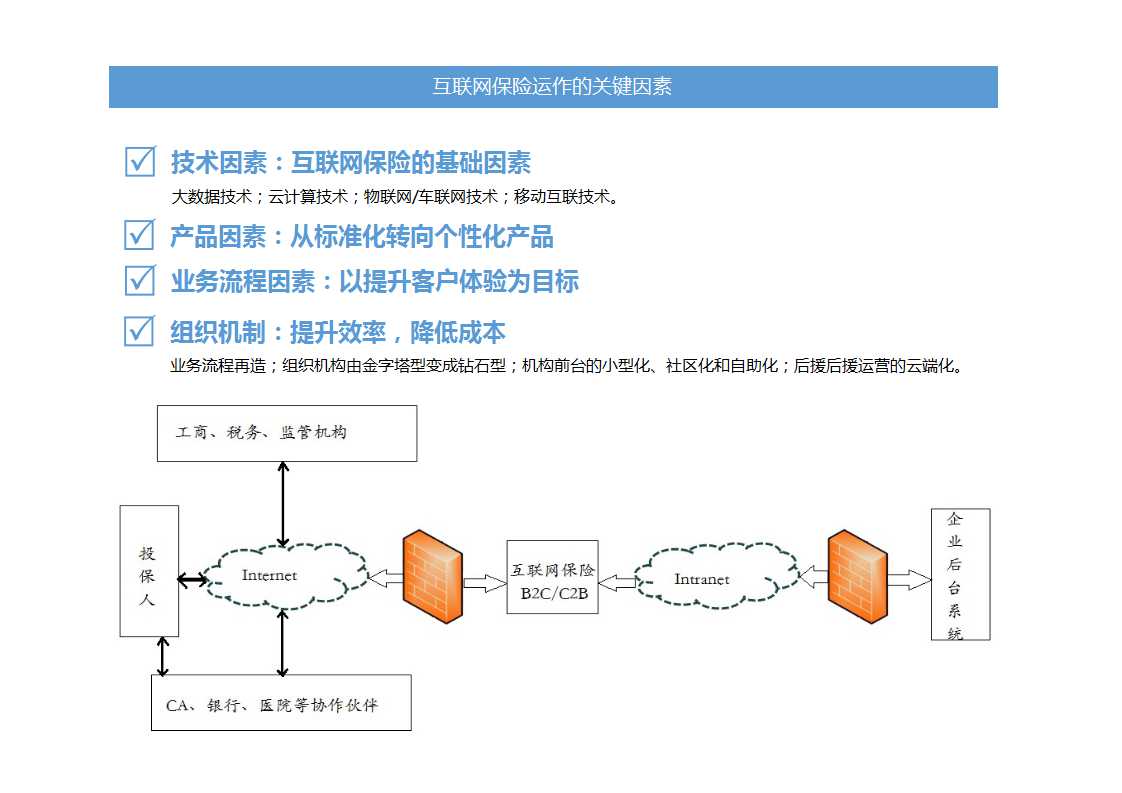

11、互联网保险的运作的关键因素

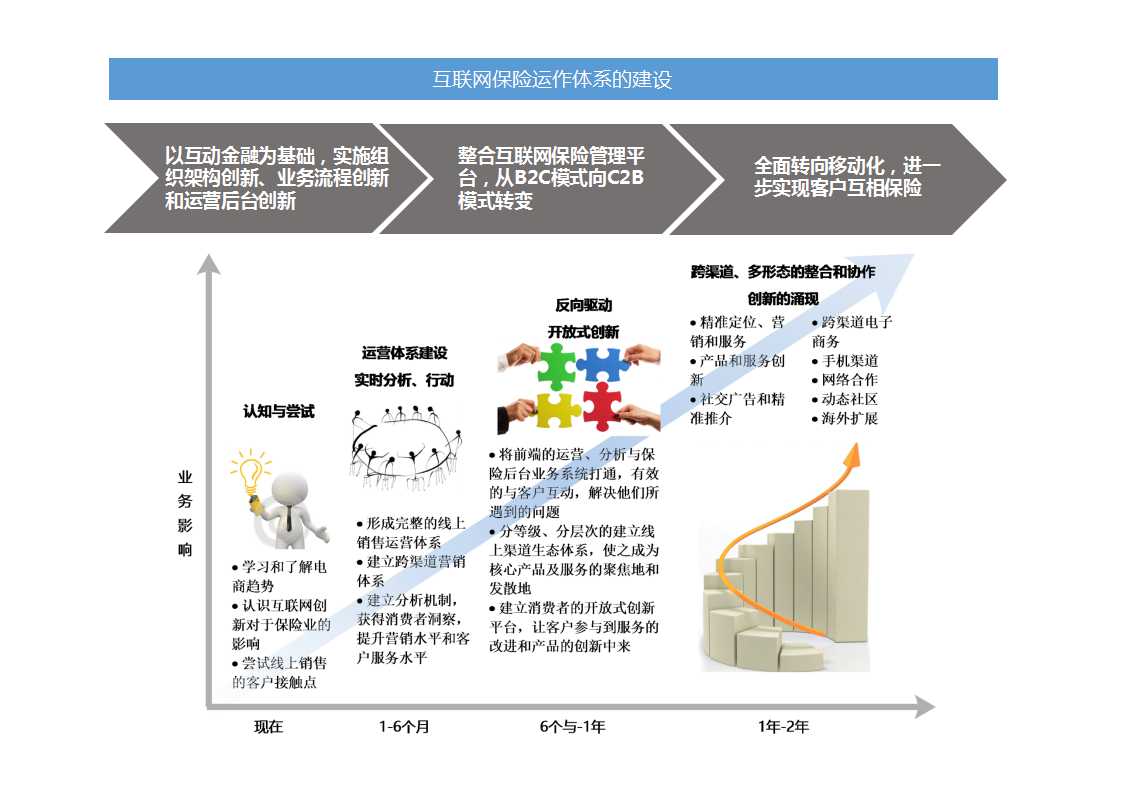

12、互联网保险运作体系的建设

13、互联网保险的商业新机会

14、传统保险机构的机遇与挑战

15、互联网保险的新风险

16、互联网保险的监管挑战

17、总结

相关文章

用户评论

所有评论

主编精选

more专题推荐

more

第四届中国零售金融发展峰会(共15篇)

资讯排行

- 48h

- 7天

-

首页

-

评论

-

回顶部

游客

自律公约