雅戈尔再次转让银联商务股权 套现6.5亿元

支付 Melody 零壹财经 2016-11-09 阅读:5056

昨日(11月8日)晚间,为了盘活资金,调整投资结构,上市公司雅戈尔集团股份有限公司(以下简称“雅戈尔”)(600177)发布公告,称公司将以6.51亿元的价格转让银联商务有限公司(以下简称“银联商务”)1750万元出资额(占银联商务注册资本的3.49024%)。公告显示,受让方是新面孔珠海横琴鼎建华新投资合伙企业(有限合伙)(以下简称“鼎建华新”)。

据此推算,此次股权转让,银联商务的估值约为186.53亿元。

鼎建华新成立于2016年7月14日,主要股东是珠海横琴昆鹏华新股权投资基金(有限合伙)。由于鼎建华新成立未满一年,未实际开展业务,因此无最近一年一期的财务数据。

这并非雅戈尔第一次出售银联商务股权。2014年4月,雅戈尔发布公告称,将银联商务注册资本的3.988%,即2000万元出资额以3.41亿元的价格,出让给中国银联全资子公司上海联银创业投资有限公司。

经过这两次股权出售,目前雅戈尔仍持有银联商务750万元出资额(占银联商务注册资本1.49582%)。中国银联(上海联银创业投资有限公司)为银联商务的控股股东,持股比例55.54%。

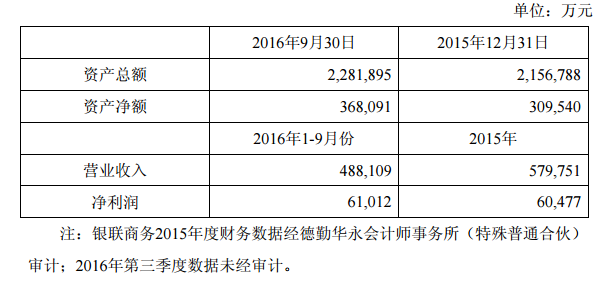

银联商务有限公司成立于2002年,是从事银行卡收单及专业化服务的全国性综合支付机构,注册资本为人民币5.01亿。据最新公告,截至2016年9月30日,银联商务前三个季度的总收入达48.8亿人民币,净利润为6.1亿人民币。

在此次交易之前,据零壹财经10月20日消息,由光大控股与IDG资本合作成立的“光际资本产业基金”出资约20亿元人民币战略投资了银联商务,成为第二大股东,持股9.3%。

今年早些时候,据零壹财经今年7月21日报道,达华智能发布公告称,公司参股的卡友支付服务有限公司与上海云熠投资管理中心签订了《股权转让意向协议》,拟转让卡友支付持有的银联商务1.278%的股权(对应2352万元注册资本)。经双方初步协商,其价格暂定为2亿元-2.5亿元之间,最终转让价格待上海云熠尽职调查完成后,在参照市场公允价值基础上由双方友好协商确定。而且按照1.278%股权,对应的2-2.5亿元的价格,银联商务整体估值会在156.49-195.62亿元。

相关文章

用户评论

所有评论

主编精选

more专题推荐

more

第四届中国零售金融发展峰会(共15篇)

资讯排行

- 48h

- 7天

-

首页

-

评论

-

回顶部

游客

自律公约