远东宏信在境外发行3亿美元高级永续债券

融资租赁 毛彧之 · 零壹融资租赁研究中心 2017-06-13 阅读:6551

2017年6月7日,远东宏信(3360.HK)在境外成功定价发行了3亿美元前5年不可赎回的高级永续债券,此次债券票息4.35%,较初始定价区间收窄40基点。

时隔两年重返境外债市 永续债发行获超额认购

远东宏信本次永续债券发行是公司在今年新更新的中期票据及永续证券计划下的首笔提取发行,也是公司时隔2年重新返回境外债券资本市场的首笔发行。根据远东宏信在2017年5月31日的公告,其已向香港联交所申请更新40亿美元中期票据及/或永续债计划,该计划将于公告日起的一年内完成上市发行。

此次债券交易路演于香港、新加坡两地展开,认购簿记中获得了来自超过230个投资者总计54亿美元订单,超额认购18倍。本次发行共计引入投资者85家,在最终分配中,基金投资者占63%,主权投资者及保险公司占19%,私人银行及企业型投资人占10%,银行投资人占8%。

编者注:永续债券即是指没有明确到期日或期限非常长的债券,是一种介于债权和股权之间的融资工具。永续债券在现行会计操作中可以选择以权益而非债务入账。而根据最新的香港或国际会计准则第32条,以股权入账需满足只有发行人有回购债券的权利,发行人有无限期推迟利息支付的选择权和不发放普通股股利的决定权。

对于发行企业来说,永续债的主要优势在于以可以一个尽可能推迟或者将来偿还的形式来募集资金、补充资本,且可在会计操作中可以以权益入账,在账面上增加企业的资产。而对于投资者来说,而鉴于永续债期限较长、流动性较弱的特点,通常可以要求更多的风险溢价,即获得相对普通债券更高的票息。

远东宏信2016业绩亮眼 采用多样化融资方式

据远东宏信财报显示,截至2016年底,远东宏信资产总额达1665.60亿元,同比增长19.55%,实现净利润28.8亿元,同比增长约15%。

远东宏信2016年在直接融资市场累计发行了14单债券产品,累计金额260亿元,包括公司债130亿、非公开定向债务融资工具(PPN)80亿、超短融20亿、短融20亿、其他债券10亿。

在间接融资市场,远东宏信进行了跨平台授信。在异地授信推动方面,天津平台区域授信规模快速增长,从2015年底的85亿元增加到2016年底的243亿元。在市场上,与主要合作银行授信额度进一步扩大,累计实现提款146亿元。

2016年远东宏信全年累计通过资产证券化业务融资277亿元,较2015年增长80%。

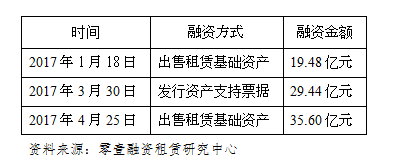

另据零壹融资租赁研究中心不完全统计,2017年内,远东宏信也通过出售租赁基础资产和发行资产支持票据等方式先后融资85亿余元人民币。

相关文章

用户评论

所有评论

主编精选

more专题推荐

more

第四届中国零售金融发展峰会(共15篇)

资讯排行

- 48h

- 7天

-

首页

-

评论

-

回顶部

游客

自律公约