一季度租赁金融债规模破百亿 绿色金融债占比近2成

融资租赁 王若曦 · 零壹融资租赁研究中心 2017-04-12 阅读:4377

据零壹融资租赁研究中心统计,2017年第一季度金融租赁公司发行金融债8支,发行总规模113亿元,主要为3年期金融债,整体利率偏高,加权平均利率为4.63%。其中有3支为绿色金融债,共21亿元,占金租金融债发行总规模的18.58%。

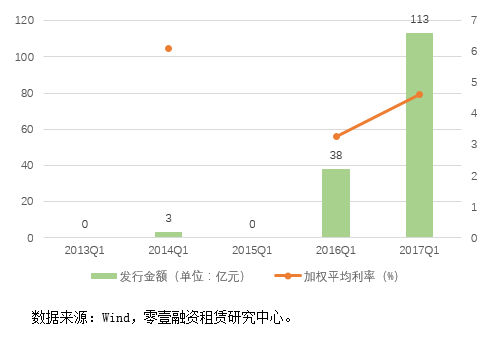

发行规模同比增长197.37% 利率整体偏高

从发行金额来看,2017年第一季度与去年同期发行的38亿元相比,同比增长了197.37%。

招银租赁在发行了史上最大租赁ABS后,又发行了一支金额为40亿元的金融债,与交银金融租赁曾发行的两支金额为40亿的金融债规模并列第一。

2017Q1 金租金融债

在2010年至2014年,只有4家金融租赁公司发行金融债,2015年开始有上升趋势,有6家金融租赁公司发债,2016年有10家金融租赁公司发行金融债,而2017年仅第一季度就有7家金融租赁公司发行金融债。

从债券评级来看,金租金融债评级普遍较好,AA+的有3支,其余均为AAA。

从利率来看,一季度利率整体偏高,加权平均利率为4.63%,与去年同期相比,同比上升了41.59%。

2013Q1-2017Q1 金融债发行金额、利率

金租绿色金融债“破冰”

2017年1月,河北金租发行了首支绿色金融债,规模1亿元,该债券为首支由金融租赁公司发行的绿色金融债。随后,华融金融租赁在2月发行了总规模为20亿的绿色金融债。

2017年一季度金融租赁公司共计发行绿色金融债21亿元,占金租金融债发行总规模的18.58%。

绿色金融债是指金融机构法人依法发行的、募集资金用于支持绿色产业并按约定还本付息的有价证券。绿色金融债为金融机构通过债券市场筹集资金,支持环保节能、清洁能源、清洁交通等绿色产业项目,是建设绿色金融体系的一项重要举措。

2015年底,中国人民银行发布绿色金融债券公告,揭开了中国绿色债券市场的发展序幕,国家发改委也印发《绿色债券发行指引》,倡导各地积极发挥企业债券融资对促进绿色发展、推动节能减排、解决突出环境问题、应对气候变化、发展节能环保产业等的支持作用。

Wind数据显示,2016年国内共发行83只绿色债券,合计金额2095.19亿元,绿色债券为拓宽绿色领域融资来源提供了新渠道、新选择,具有巨大的发展潜力和广阔的拓展空间。

随着金融租赁公司首支绿色金融债的发行,绿色产业已成为金融租赁行业重点关注的领域。

阅读更多融资租赁相关内容,点击零壹租赁

相关文章

用户评论

所有评论

主编精选

more专题推荐

more

第四届中国零售金融发展峰会(共15篇)

资讯排行

- 48h

- 7天

-

首页

-

评论

-

回顶部

游客

自律公约