下一个万亿风口:互联网+不良资产处置

其他 零壹研究院 · 零壹财经 2016-04-13

近年来我国经济环境整体呈下行趋势,不良资产规模大幅攀升,随着互联网金融概念的持续升温,借助互联网力量处置不良资产已成为当前的创新热点。2015年开始,互联网+不良资产处置领域的创业机构大量出现,目前已经超过25家;传统资产管理公司也积极尝试“触网”,通过合作或自建平台等方式进行业务布局。

但是,当前互联网+不良资产处置市场还处于发展初期,同质化现象也较为严重,深度创新和成熟的商业模式尚未形成。这些情况使我们有必要对该市场的发展概况、运营模式、创新趋势、机遇及风险等内容进行梳理和分析,以期为业内人士提供有价值的参考。

1 我国不良资产市场现状

1.1 不良资产处置市场将迎来大爆发

银行业,特别是商业银行不良贷款余额持续攀升,2015年全面爆发达到万亿级别;非银金融机构及大型企业违约现象增多,延期兑付频现;P2P借贷、众筹融资、分期消费、互联网理财等新兴互联网金融业态迅猛发展,相关风险开始集中爆发或日益积聚;消费金融、网络小贷等公司风声水起,由试点向全国推广,潜在坏账不容忽视。

这些都将大幅拉升不良资产的整体规模,为不良资产处置市场带来前所未有的机遇。

1.2 不良资产市场规模估算

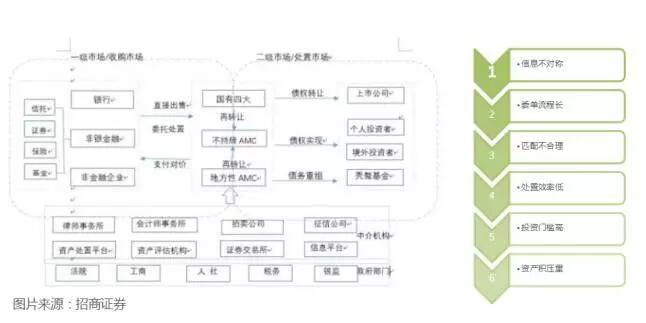

1.3 传统不良资产处置及其痛点

1.4 互联网+不良资产

随着互联网金融概念的持续升温,以及不良资产规模的大幅攀升,借助互联网力量处置不良资产已成为当前创新热点之一,也开始受到资本市场的强烈关注。与传统不良资产处置相比,互联网+的优势主要体现在以下几点:

解决委单方、清收方等参与者的信息不对称、沟通成本高问题;

利用互联网布局全国资源,打破地域限制,优化资源配置;

通过大数据、云计算等技术,实现信息的高效查询和匹配。

2 互联网+不良资产处置

2.1 我国互联网金融发展概况

2013年,随着余额宝的横空出世,互联网金融开始被人们熟知。事实上早在数年之前,互联网金融的某些业态就开始出现,例如第三方支付、众筹、P2P借贷、虚拟货币。时至今日,大量与互联网相结合,依托互联网渠道、技术和方法创新的金融新业态被纳入到互联网金融范畴,包括金融垂直搜索、互联网理财、社交投资、大数据征信、消费金融、互联网保险和互联网银行等。

P2P借贷累计规模已在万亿级别,贷款余额在5,000亿元左右;众筹整体规模在数百亿元,其它相关业态或方兴未艾,或蓄势待发,不断扩张互联网金融的版图,也促使传统行业开始“触网”。

2.2 互联网+不良资产处置现状

由于经济下行和经营风险的积累,传统及新兴金融市场的不良贷款开始大幅增长。银行、非银金融机构以及大型企业的不良资产基本为国有或地方性资产管理公司垄断,互联网公司由于牌照和融资能力的限制,仅能从剩下的市场中分得一杯羹。尽管如此,互联网+不良资产处置市场规模仍在万亿以上,各路创业机构及资本纷纷试水。

自2015年发展至今,与不良资产处置相关的互联网公司已达25-30家,目前尚无成熟的业务模式,都还在探索之中。数据显示,截至2016年3月底这些平台累计发布或委托金额合计在2,000亿元以上。

2.3 模式分类

目前,以撮合催收类公司的数量最多,在20家左右。一些公司已经开始向综合服务方向发展,另有资产证券化模式在试点阶段。

2.3.1 淘宝拍卖类

“淘宝资产处置”是淘宝针对资产所有人或者代理人推出的处置竞拍平台。入驻机构包括信达、华融等资产管理公司、商业银行及其分行、金融资产交易所、产权交易中心、拍卖行等,标的物主要为“房产、交通工具、土地林权、知识产权、债权、股权”等。

特点:借助巨大流量,实现快速变现;投资门槛高(专业、资金),未深入资产处置环节。

2.3.2 数据服务类:搜赖网

整合催收相关的数据资源,如个人资产、债务、诉讼、执行、黑名单以及与个人相关的企业信息等,为不良资产投资机构和处置团队提供一站式数据查询服务,帮助用户找到债务人的新增或隐匿财产,提高不良资产的处置效率。

特点:1)类似的数据查询网站较多,差异化并不显著;2)未涉及不良资产参与方的对接;3)未来可以考虑成立投资基金,通过投资实现收益。

2.3.3 撮合催收类:原动天

通过大数据和云计算技术,整合信贷企业(包括银行、P2P、小贷公司、消费金融公司、银行等)和清收服务企业(包括专业清收服务公司、有清收服务业务的律师事务所等),并为这些企业提供相应的产品与服务。不同平台,资产来源和主导业务不同,如青债全网和债苔管家以律师催收为主。

特点:1)解决委单方和处置方的信息不对称、沟通成本高的问题;2)打破地域壁垒,降低委单成本,实现资源配置最优化。

2.3.4 众筹投资类:分金社

通过线上众筹、分红,线下购置、处置来运作“特殊资产”。即平台从投资人手中众筹资金,以一定的折扣购买某一个特殊资产(一般为房产和汽车抵押类),再对资产进行灵活处置,众筹用户和平台分享处置收益(买卖差价)。

特点:1)重资产模式,需要大量的专业评估和处置团队;2)资产来源受限,难以规模化,向外扩展成本高。

2.4 互联网+不良资产处置生态圈

2.5 数据分析

3 互联网+不良资产处置创新案例——原动天

3.1 平台简介

原动天——原动天(北京)资产管理有限公司,成立于2015年8月,是国内领先的互联网+不良资产处置云平台,致力于互联网金融生态圈的健康发展,实现不良资产生态圈的全闭合。目前,久债勾形成了以不良资产云计算、云智能催收、云智能匹配、云信息修复为核心的数据生态体系。

目前,原动天吸引了多家P2P借贷机构、小贷公司和专业处置网点,业务范围覆盖全国31省,委托案件接近900个,委托金额超过10亿元。

3.2 商业模式

3.3 核心优势

3.4 运作流程

3.5 成功案例

4 结语

互联网+不良资产领域是互联网金融的下一个万亿风口,但是进入门槛较高,目前存在政策风险;

互联网+不良资产处置目前还处于探索之中,尚未形成成熟的商业模式;

新兴互联网机构不断涌入,传统资产管理公司加速触网,未来竞争将会更加激烈,模式是核心,技术是保障,资本是助推;

在合适的时机,政策有可能放开,让民间资源参与消化积压严重的不良资产;

资本加速布局,有望出现百亿级估值的企业。

本报告由零壹研究院和原动天联合发布

京公网安备 11010502039207号

京公网安备 11010502039207号