【专栏】银联去年盈利破百亿,冲击5000亿估值?

董云峰 · 零壹财经 2018-05-10 08:23:08 阅读:13482

多年来,中国银联对于自身的经营业绩,一直讳莫如深。不过,最近经济观察报的一份报道披露了银联2017年的业绩情况。

去年全年,银联集团实现净利润101亿元,同比增长75%,这样的盈利水平基本与蚂蚁金服相当。如果参照Visa、万事达等国际银行卡组织的市盈率,中国银联的理论估值可以达到5000亿元。

不过,从近年来的一系列银联股权交易案例可以看到,银联的实际估值远远达不到这个水平。

为什么?这是今天新金融琅琊榜试图探讨的问题。

1、总资产1564亿,净利润101亿

据经济观察报,银联2017年的主要经营数据如下:

截止2017年12月31日,银联集团合并报表资产总额1564.14亿,较年初增加620.88亿元,同比增长66%,实现净利润101.08亿,较上年增加43.31亿,同比增长75%,远高于2016年同期资产总额42%和净利润43%的增速。

从财务收入来看,银联全年实现增长38%,达到226.99亿。主要分为五个组成部分:POS转接业务收入、ATM转接业务收入、应收银联国际许可和服务费收入、创新业务收入和其他收入。

其中最重要的组成部分依然是POS转接业务收入,2017年该部分收入实现增长58%,去年这一数据为34%。与此同时,该项收入在整体收入中占比达到76.77%,去年为67.32%,而前年则为64.49%。可以看出,这部分收入占比的增幅随着监管“断直连”工作的推进亦出现了大幅上扬。

下文,新金融琅琊榜围绕银联的业务模式与估值方法展开讨论。

2、参照Visa、万事达,银联估值几何?

作为银行卡组织,与银联在业务模式上最为接近的是Visa和万事达。

截止5月8日收盘:Visa总市值为2676.64亿美元,静态市盈率为39.96倍;万事达总市值为2008.19亿美元,静态市盈率为51.29倍。

另外,作为全球第三方支付行业的鼻祖,PayPal目前总市值为910.09亿美元,静态市盈率为50.70倍。

在40-50倍的市盈率之下,基于银联去年全年的盈利水平,则其估值可以达到4000-5000亿元,相对接近PayPal,但与Visa和万事达的差距还不小。

Visa与万事达盈利能力极强,又享有远超一般金融机构的市盈率(10-15倍),因此市值放在整个金融领域都是佼佼者。

3、在市场上,银联实际估值又是多少?

由于历史原因,银联股权极其分散,过去多年里,时不时会有小股东在市场上出售股权,由此我们可以看到银联估值的演变轨迹。

2011年12月,中信信托将其持有的中国银联2300万股股权挂牌出让,最终以人民币3.11亿元的价格协议转让给上海金融发展投资基金(有限合伙)。成交的中国银联每股价格约为13.5元,对应的银联估值为396亿元。

2013年9月,巴菲特投资有限公司上海联合产权交易所挂牌转让中国银联500万股股份,占总股本0.17%,挂牌价格为9500万元,转让价每股19元,对应的银联估值为557亿元。

2017年11月,沧州市农村信用合作社联合社拟转让中国银联全部0.102376%股权(300万股),挂牌价格7503万元,对应的银联估值为733亿元。

2018年1月,银建国际全资附属公司北京东环置业有限公司拟1.95亿元人民币转让0.256%的中国银联股权予第三方买方,共750万股,对应的银联估值为762亿元。

从2011年到2018年,银联的实际估值,从396亿元上涨到762亿元,这个速度并不算快,并且最新的估值远低于国际同行。

4、为什么实际估值远不及理论水平?

可以看出,如果将银联视作与Visa、万事达相似的银行卡组织,它有理由享受40倍、50倍的市盈率,但在实际交易中,还远远达不到这一水平。

以最近的2018年初公开的股权交易为例,银联的估值为762亿元。按照2016年全年的净利润,则市盈率为13倍左右;按照2017年全年的净利润计算,则不到8倍。这样的市盈率水平,更接近一般的商业银行。

新金融琅琊榜的判断是,这或许与以下几个因素有关:

1)中国支付市场竞争高度激烈,支付宝与微信支付的统治力,会压制人们对银联发展前景的预期。

2)与Visa、万事达相比,银联尚未实现彻底的市场化,透明度一般,依然在很大程度上受到了政策保护,因此目前的盈利能力或许存在扭曲。

3)网联的出现与支付清算市场的开放,意味着银联面临的挑战将更为复杂和艰巨,它能否维持目前的发展势头和盈利能力,需要打上问号。

5、神秘的控股股东,究竟是谁的银联?

公开信息显示,中国银联由工商银行、农业银行、建设银行、中国银行、交通银行、中国印钞造币总公司等国内80多家金融机构及相关企业共同发起设立,成立于2002年3月,总部设在上海。

根据2011年的一份银联股权挂牌公告:中国银联总股本29.3亿股,股东数为152家。其中,央行旗下的中国印钞造币总公司持有1.425亿股,持股比例为4.86%;建设银行持股4.78%,紧随其后;工商银行、农业银行和交通银行均持股3.84%,并列第三大股东。

不过,根据最新的工商信息,虽然银联的总股本依然不变,但是股权结构发生了重大变化,并且股东数量从原先的152家降到了87家。

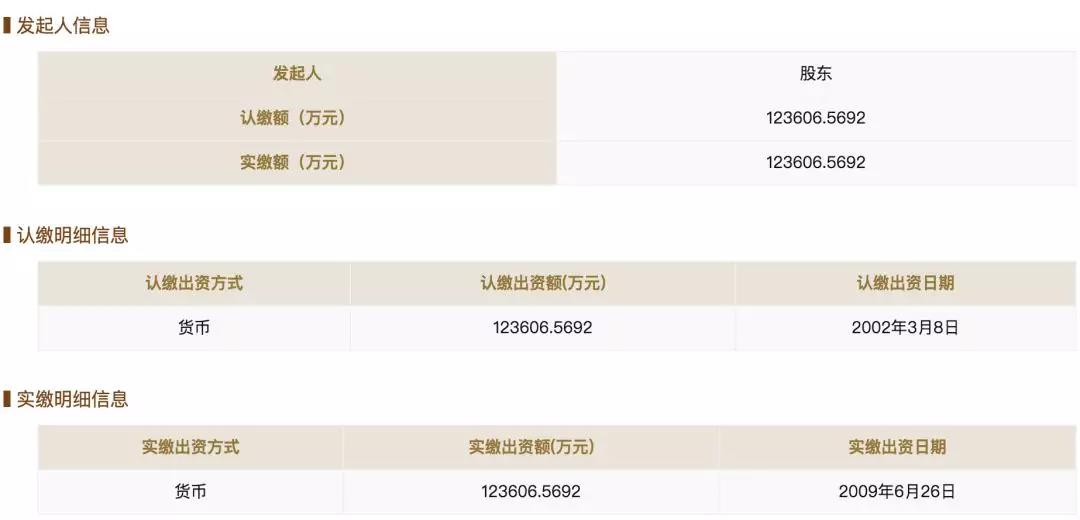

根据国家企业信用信息公示系统,目前银联的第一大股东无名无姓,仅显示为“股东”,发起人类型为“其他投资者”,证照类型为“不需要登记的社团法人”,其出资额为12.3606亿元,占比达到42.18%。

紧随其后的是五大商业银行和中国印钞造币总公司,持股比例均为3.07%;招商银行、浦发银行均持有2.73%;广发行、中信银行和国家邮政局均持有2.39%;其余股东包括股份行、城商行、农信社以及部分工商企业。

有意思的是,在主要股东中,还有一个股东持股比例为1.48%,其名称显示为"其他股东“,发起人类型为“其他投资者”,证照类型为“不需要登记的社团法人”。

相关文章

用户评论

所有评论

资讯排行

- 48h

- 7天

专题推荐

more

第四届中国零售金融发展峰会(共15篇)

《陆家嘴》交流会第6期(共14篇)

2022第一届中国数字科技投融资峰会(共43篇)

2019年数字信用与风控年会(共15篇)

-

首页

-

评论

-

回顶部

游客

自律公约