金融获客的小矛盾

资讯 未央网 零壹财经 2019-06-12 阅读:3472

最近有不少朋友在公众号里面留言,说到了场景与获客的困扰,今天我们整理出来和大家分享一下观点看法。

近一段时间以来,很多银行为主的金融机构都在强调场景获客,其出发点非常清晰,即用户的粘性主要集中在场景中,因此场景成为了获客的主要渠道。

由此进一步演化为“B2B2C模式”,即通过场景的运营主体B,来获得C端市场。

这样的场景获客预期看起来非常正确,但是到了具体落实的时候,大家普遍会发现,所谓的场景获客,要么是嵌套了“聚合支付”的传统收单业务,要么是加一个不太刚需且功能受限的“II/III类电子账户”。(关于平台二清和电子账户的问题我们以前聊过很多了此处不再细说)

这样的场景策略真的能够获客吗?

很多人提出了质疑,认为银行这一波场景策略,已经将自己打入无形化了,用户的入口未来越来越难以迁回到银行入口,用户就在那里却根本够不到,或者高频又回到了低频,银行系的场景产品,面临了来自自己的挑战。

这个时代的市场拓展已经不可避免的需要更多B端的合作参与,我们在与很多人沟通中,发现大家对于B2B2C的概念理解非常笼统,何为B2B2C?

如果说一定是要把接口给出去无形嵌入才算B2B2C,那么把广告打到对方平台上,获得对方平台的客户,是不是B2B2C?

其实B2B2C从来都不是新模式,只是理解角度不同。

对于B2B2C策略的理解核心在于,这个模式的主体目标,到底是B,还是C。

如果是B,那么B2B2C的策略核心是为B端提供辅助C端运营的产品,核心收益在B。

如果是C,那么B2B2C的策略核心是通过B端的融合来获得C端,核心收益在C。

这种看似不起眼的差异,导致了B2B2C,将会完全朝向两种方向前进,一种是定制化极高运营成本颇高的B端服务,但是有可能会带来更丰富的B端收益。另外一种是标准化更高,更易批量发展的C端服务,但是对精细化运营能力的依赖更强。

不过如果不是为了C端,B2B2C或许更应该简化为一种单纯的2B对公业务。

目前的场景策略之所以让很多人有困惑,感觉收效甚微,一方面是在于多数从事场景工作的部门都是零售部门,从零售市场转为企业市场的商业模式变化不适应,对B端的商业合作市场不熟悉。

另一方面则是基础获客逻辑的不适配,由于模式截然不同,B与C的鱼与熊掌兼得是很困难的。在多数人心目中,场景的目标仍然是剑指C端,但截至目前,金融机构的C端获客逻辑普遍依靠账户获客、支付获客的传统获客模式。

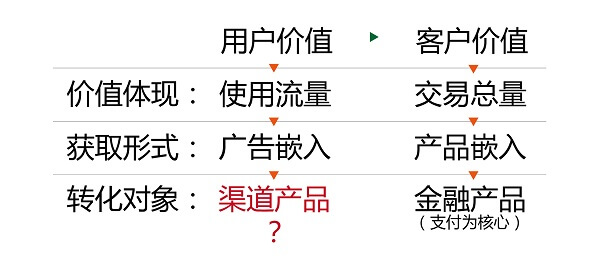

这种传统的金融获客模式,仍然没有摆脱“客户与用户”的认知阻碍,仅靠账户与支付产品去打市场,最终呈现的结果,就是场景中更高的用户价值难以转化,而客户价值却被场景牢牢把握。

场景价值的挖掘,需要有新的、体系化的获客逻辑,用以充分挖掘场景价值。

其中之一,是围绕支付(最终客户转化价值)为核心的服务,以输出为主,让交易行为以及交易背后的金融行为,更好的融入到场景中。但是由于开放技术带来接口管理与运营方面的风险也会更大。

另外一方面其实一点都不陌生,就是各个金融机构喊了很多年的以用户为核心的获客模式,核心是围绕用户服务(用户流量价值)为核心的渠道服务,以广告导流为主。但是传统依靠互联网增量发展带来的红利已经消失,需要更深度的解决垂直细分市场的痛点需求。

目前很多机构把这个围绕用户服务的渠道产品,与手机银行画上等号,然而手机银行并非用户级产品,而是一个客户维度的工具产品,虽然刚性,但对于活跃非常容易遇到瓶颈,用户层面的转化效率会严重受限。

而面对非手机银行的新产品,更多机构的苦恼在于新产品的“锚”在哪里,根源是对“自建场景方向”上的不确定性,以及创新机制上的缺失,最后多数脱离了小而美的精益迭代模式,转向大而全的铺大网模式,大网背后的阻力又难以消化。

用户层面转化效率需要产品服务的新模式(甚至是服务流程上的革新),和更开放的市场营销策略。

市场认知的问题,是金融获客中更为严峻的问题,金融的低频属性+金融强大的品牌传播力,决定了市场大众对于金融机构主导场景产品的认知。

以手机银行为例,绝大多数金融机构都开始讲主战场重新拉回到手机银行中,不断尝试扩充手机银行的场景功能,让手机银行成为场景服务工具,而非单纯的金融工具。然而这样的认知在银行内容易达成,而在用户市场,却成为了大难题。

因为这种认知背后,是由庞大的互联网市场所主导的使用习惯和认知惯性,会直接影响大众对品牌的理解,对服务的选择。

“你如何理解你的产品并不重要,消费者如何理解才是关键”

此外,有些金融机构在尝试做场景产品的过程中,不断横向平铺,几乎把所有功能全部整合在一个渠道产品中,寄希望一个全能型的APP渠道产品成为用户刚需,然而内容无错,但是用户无感,核心用户功能的缺失,让产品缺少了对“痛点需求”的解决,缺少了活性的基石,也就难以基于核心功能的粘性去逐步改变用户的使用习惯,因此难以达成入口的效果。

入口的价值不在于入口的功能有多丰富,而在于大众对入口的习惯与认知,更多时候是依靠单一功能的粘性不断提升入口价值。

这种习惯可能因为数据的录入与记载,让行为成本越来越低,迁移成本越来越高,最终基于人的惰性,形成了较高的壁垒。

这种壁垒,很多人认为可以通过补贴轻松转化,但是当前市场中,羊毛遍天下,消费者早已形成了“习惯是习惯,羊毛是羊毛”的认识,习惯已经很难再被羊毛牵引。而商家或是场景B端,也早就将羊毛看作是新的逐利工具,背后是隐形的价格战,而非是对服务价值的机制追求。

“入口”在一定程度上决定了市场对服务的认知,在趋于成熟的互联网市场,入口不做变化,认知很难扭转。“金融入口加载场景”的策略与“场景入口加载金融”的策略,是完全不同的市场认知方向。

总结而言:

1、金融获客的阻力在于传统获客模式进入增量瓶颈,B2B2C背后,是更明确的精细化目标管理,场景策略不是传统金融合作模式的换汤不换药,也不是简单的C端业务转B端业务。

2、场景获客的价值核心在于场景的充分运营,而非金融API的输出。

3、场景运营的核心,是构建用户的获取能力,没有这一点,客户转化将脆弱不堪。

4、用户的获取能力,需要依赖用户级、符合市场认知的用户渠道产品,原始认知造就使用习惯,也形成增量阻力。

5、在用户视角基础上,金融产品的输出与应用转化,是为最终客户价值而服务的,是依附在场景上的数字化服务之一。

6、客户价值的转化能力,依赖于对场景的实际运营权,没有运营权谈判的场景合作,无法保障场景的价值获取。

获客能力提升的可能性(之一):

1、用户级产品+用户体系的搭建,核心功能是关键,构建场景服务的基础能力。

2、广告投放策略及广告渠道运营的精细化,最大化挖掘场景用户价值。

3、建立金融产品输出过程中的差异化服务策略,依靠用户/客户权益,构建向自有渠道回流的体验方法。

真正落实到用户层面的市场营销策略,服务流程再造,渠道产品更新,或许是金融机构突破瓶颈,实现自身数字化,甚至是深度参与到社会数字化转型中的必经之路。

相关文章

用户评论

所有评论

主编精选

more专题推荐

more

第四届中国零售金融发展峰会(共15篇)

资讯排行

- 48h

- 7天

-

首页

-

评论

-

回顶部

游客

自律公约