中国理财市场的规模、结构与趋势

互联网+ 林采宜 · 零壹财经 2016-04-28 阅读:3316

一、境内可投资资产总值与预测

从委托资产的来源看,各类资产管理机构管理的资金通常分机构资金和个人资金两个部分。在中国,由于政策因素,保险资金、养老金进入资产管理市场的份额有限,机构资金在资产管理市场上的占比相对较低,占40%左右,个人财富在资产管理领域的份额占比为60% 。

1、机构可投资资产的潜在规模

公募基金及其子公司专户是资产管理市场机构资金的最主要渠道。根据基金业协会披露数据,截止2015年底,基金公司专户业务规模达4.03万亿元,较2014年底增加近2万亿元,增长幅度达88%,基金子公司业务规模达8.57万亿元,较2014年底增加4.8万亿元,增长幅度达130%。

其次,是保险资金。2015年,我国保险资产总规模12.36万亿人民币,其中保险资金运用余额为11.18万亿人民币,大约占九成。根据保监会的监管规定 ,保险公司投资于权益类资产和包括集合信托计划、银行理财、项目资产支持计划及其他保险资产管理产品的资金最高可以达到上季末总资产的85%。由此可以推算,2016年来自保险资金的潜在规模理论上可以达到10.5万亿。

此外,养老金是资产管理市场机构资金的另一个渠道。根据国务院2015年发布的养老金投资规定:“投资股票、股票基金、混合基金、股票型养老金产品的比例,合计不得高于养老基金资产净值的30%。 ”由此可以推算,2016年来自保险资金的潜在规模理论上可以达到1.2万亿。如果加上国家重点项目和企业的股权投资,最高可达2万亿左右。

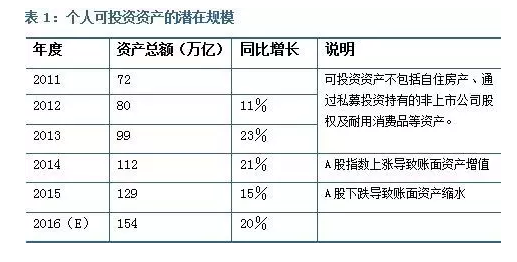

2、个人可投资资产的潜在规模

与此同时,我国个人可投资资产的潜在规模大约可达154万亿。无论其规模还是增速都显著高于养老金、保险资产的增长速度。其中将近一半以上托管于银行、信托、券商、保险及基金(包括私募基金)公司的理财账户。2015年,我国各类资产管理机构管理的资产总规模大约为93万亿,其中60%来自居民的个人财产 。

3、高净值人群可投资资产总额

最近五年来,高净值人群的资产规模迅速增长,其在个人资产中的占比也不断上升,从2011年的24.58%上升到2015年的28.83%。目前,高净值人群的资产总额大约为37万亿。在财富管理的形式上,低收入群体更倾向于存款和类存款金融产品。高净值人群是资产管理的中坚客户,最近五年,另类投资和类私募业务的增长主要拜赐于高净值人群的理财需求。

二、高净值人群的数量及区域分布

截至2015年底,我国高净值人群的数量大约120万人左右,同比增长11%,其中可投资资产超过1000万人民币的人数约115万,最近五年年均复合增长率为23 %,个人资产超过600万的人数121万,最近五年年均复合增长率为5.7%。随着新三板、创业板等各种层次资本市场的迅速发展,居民(尤其是企业创业者)的个人财富规模增长迅速,他们和高薪白领共同构成了高净值财富管理市场的中坚力量。

从区域分布来看,高净值人群最集中的地区为北京、广东、上海,其高净值人数在全国的占比分别为17.69%、16.86%和14.96%,这三个地区的人数加起来,占全国总量的半壁江山(49.51%);其次是浙江、江苏、山东、福建和辽宁,尤其是浙江和江苏,高净值人数在全国的占比分别为12.07%和7.27%,其余省市的高净值人数占比都在5%以下。总体而言,东部五个大省(直辖市)的高净值人群加起来占比接近7成。

三、家庭财富资产配置结构

1、资产配置结构

调查数据表明:2015年,高净值人群境内可投资资产中,股票占比最高,为26%,这与该群体多半为企业主有关。从财富形成的特征来看,国内的富豪大部分来自私营企业的上市,因此,企业股权是其财产的主要组成部分。其次是现金和银行理财产品,加起来占25%;此外,基金、信托等资产占比也在10%以上。最近两年,艺术品投资和私募投资在高端人群的资产配置中也占有一席之地,2015年其份额分别为4%和3%,且份额有不断增长的趋势。

2、资产配置的变化趋势

从最近三年的配置结构变化来看,中国家庭重配现金的格局没有发生明显变化,现金类资产(包括存款和高流动性利率债)在家庭资产配置结构中的占比始终在20%以上,与此同时,房地产仍然家庭最为重要的实物资产,其占比也在15%左右(随地产价格波动略有变化),另一个重要特征就是,随着对冲基金及各种衍生品的问世,以及私募机构的快速发展,私募基金、收藏及其他各种另类投资的占比在不断上升。

四、中国理财市场的趋势

1、信用利差扩大以反应资产的实际风险溢价

2015年3月国务院法制办和人民银行正式推出《存款保险条例》,从2015年5月1日开始实施的存款保险制度, 使隐性而模糊的政府担保转向显性且赔付责任及赔付上限明确的保险制度。这种模糊的隐性担保实际上就是刚性兑付,存款保险制度的落地使得银行储户和投资者的保障程度高低立现,存款和理财产品的违约风险差异也相应凸显,理财产品风险的清晰化将推升实际风险溢价,体现为信用利差的扩大。

2、理财市场的收益率进一步反映市场利率曲线的变化

2015年2月28日, 央行宣布将存款利率浮动区间调至30%,5 月10 日,央行在宣布降息的同时将金融机构存款利率浮动区间的上限由存款基准利率的1.3倍调整为1.5倍,利率市场化再进一步。10月23日,央行宣布调人民币贷款和存款基准利率和金融机构人民币存款准备金率的同时,宣布对商业银行和农村合作金融机构等不再设置存款利率浮动上限。至此,我国金融体系的利率市场化至少在形式上已经完成。由于我国银行间拆借市场经过数十年发展已完全实现市场化定价。因此,央行将在这个基础上,通过利率走廊来调控金融市场的利率水平,央行货币政策从数量管理趋向于利率管理,理财市场的收益率也将进一步反映市场利率曲线的变化。

3、海外资产配置,是中国居民尤其是财富群体的下一个理财热点

2013年以来,随着居民个人财富的迅速增长,以及人民币升值周期趋于尾声,中国居民购置海外不动产和海外基金、海外保险的金额在不断上升。2015年,离岸资产在个人资产配置中的占比已经高达27% ,印证了市场流行的两个“三分之一”的说法:“三分之一的富人在海外拥有离岸资产,离岸资产在富人的投资性资产中占比约三分之一”。

4、机构资产在资产管理市场的占比将会逐渐提高

随着养老金、保险资金规模的扩大及其投资领域的多元化,更多的保险资金和养老金将进入资管市场。从海外资产管理市场的发展情况来看,共同基金、养老金和保险是资产管理产业的三大支柱,机构资金是资管市场的主力军。目前全球资管市场上机构资金的占比大约为60% ,因此,中国未来的资产管理市场从散户主导转向机构主导也是必然趋势。

5、随着ETP市场的发展,被动管理型资产的占比将显著提高

随着各种指数基金、对冲基金和期权等衍生品的发展,国内的ETP产品不断延展,以被动式管理为主要模式的理财产品规模迅速增长。从2011年开始,ETF基金的规模逐年增长,2015年,ETF基金的规模为4914亿,为2013年的3倍。ETP产品的快速增长决定了被动管理型资产的占比将相应提高。

特别声明:本文是国泰君安证券首席经济学家林采宜的原创文章。所刊载内容,未经授权,禁止摘编、复制及建立镜像等任何使用。转载请在文章标题下注明作者及出处。

相关文章

用户评论

所有评论

主编精选

more专题推荐

more

第四届中国零售金融发展峰会(共15篇)

资讯排行

- 48h

- 7天

-

首页

-

评论

-

回顶部

游客

自律公约