君信租赁成功发行12.1亿ABN

融资租赁 苏格格 · 零壹租赁智库 2018-06-08 阅读:3927

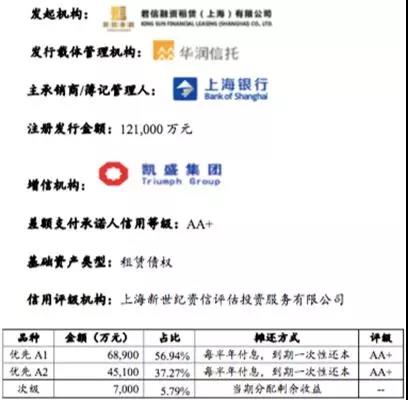

从具体分层来看,优先A1级发行金额为6.89亿元,优先A2发行金额为4.51亿元,次级发行金额为0.7亿元。优先级评级均为AA+,次级未评级。

债券由主承销商进行销售,优先级ABN通过集中簿记建档、集中配售的方式在银行间市场公开发行。

本期债券基础资产包含3笔租赁债权,每笔债权均采用共同租赁的方式,凯盛科技及关联公司是共同承租人。

债券募集资金将用于发起机构支付融资租赁业务中应支付给承租人的 (回租)租赁物约定价款,以及应支付给设备供应商的(直租)合同产品总价款。

截至2017年末,君信租赁的资产总额为40.28亿元,负债总额为18.67亿元,资产负债率为46.35%;截至 2018年3月末,君信租赁资产规模为44.83亿元,负债规模为18.43亿元,资产负债率为41.11%。

2017年君信租赁实现营业收入6.43亿元,2016年实现营业收入5.92亿元,同比增长8.60%,收入规模稳步增长。2015年、2016年和2017年君信租赁净利润分别为661.69万元、670.73万元和812.97万元,净利润呈快速增长的趋势。

阅读更多融资租赁相关内容,请点击零壹租赁

相关文章

用户评论

所有评论

主编精选

more专题推荐

more

第四届中国零售金融发展峰会(共15篇)

资讯排行

- 48h

- 7天

-

首页

-

评论

-

回顶部

游客

自律公约