趣店VS乐信,金融业务谁更牛?

互联网+ 小飞 零壹财经 2018-04-12 阅读:38743

近年来,受到金融监管部门对于校园贷、现金贷的强监管要求,两家公司均在忙于转型。趣店在退出校园贷、现金贷之后,开始进军汽车分期市场;乐信成为国内分期电商的代表,同时也紧抱着校园贷业务不放,更计划2018年发展区块链市场。在此,零壹财经通过对两家平台的招股书和财务数据进行分析,观察哪一家未来发展更加稳健,面对2018年全新的市场环境,考验着金融科技公司对于潜在风险与资金成本结构的预判能力。

一、趣店金融业务收入占优

(一)趣店金融业务收入大幅反超乐信

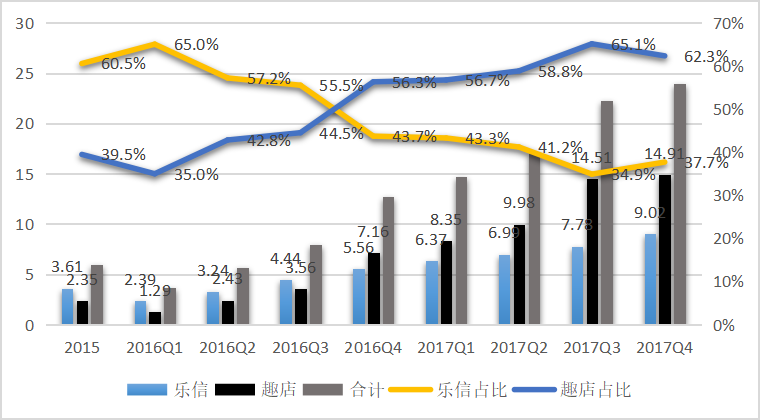

2015年全年和2016年前三个季度,乐信金融业务收入均超过趣店。2015年乐信金融业务收入3.61亿元,趣店2.35亿元,乐信占比为60.5%。其后,两者差距逐渐缩小,2016年第三季度乐信金融业务收入增至4.44亿元,趣店3.56亿元,乐信占比降至55.5%。

2016年第四季度开始,乐信金融业务收入被趣店反超,且差距呈扩大趋势。2016年第四季度,乐信金融业务收入为5.56亿元,趣店达7.16亿元,趣店反超乐信12.6个百分点。2017年第四季度,乐信金融业务收入9.02亿元,趣店增至14.91亿元,趣店反超乐信24.6个百分点(图1)。趣店金融业务收入占比大幅反超乐信,表明趣店金融业务发展好于乐信。

图1趣店与乐信金融业务收入对比

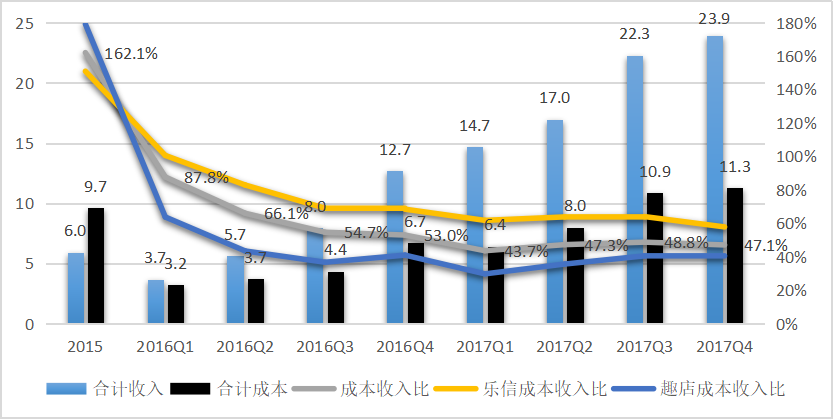

(二)趣店成本收入比低于乐信

2015年乐信成本收入比151.0%,趣店为179.1%,乐信低于趣店28.1个百分点。但2016—2017年八个季度,趣店的成本收入比均低于乐信,2016年第一季度,趣店的成本收入比为63.8%,而乐信为100.6%,两者均一路下降,但到2017年四季度,趣店的成本收入比降至40.6%,而乐信仍达57.9%,趣店仍低于乐信17.3个百分点(图2)。趣店成本收入比低于乐信,表明相对而言,其金融业务盈利空间更大。

注:这里的成本指剔除损失准备,含期间费用。

图2 趣店与乐信成本收入比

(三)趣店营销费用单位收入高于乐信

2015年,趣店每元营销费用产生金融业务收入1.2元,乐信为1.5元。其后,2016年一季度到2017年四季度,趣店每元营销费用产生的金融业务收入均超过乐信。2016年一季度趣店每元营销费用产生金融业务收入4.2元,乐信为2.9元,趣店超过乐信12元,超41.8%;2017年四季度,趣店每元营销费用产生金融业务收入15.8元,乐信8.4元,趣店超乐信7.4元,超过89.1%(图3)。趣店单位营销费用收入高于乐信,表明趣店营销费用利用效率更高,营销成果更显著。但另一方面,趣店每元营销费用产生的金融业务收入波动大于乐信,其稳定性较差,稳定性较差通常表明风险较大。

(四)趣店管理费用单位收入高于乐信

2015年,趣店每元管理费用产生金融业务收入5.5元,乐信为8.8元。其后,2016年一季度到2017年四季度八个季度中,有七个季度趣店每元管理费用产生的金融业务收入均高于乐信,仅2016年四季度乐信高于趣店(图4)。趣店每元管理费用产生的金融业务收入高,在一定程度上表明其管理成效相对更好。与每元营销费用收入相似,趣店每元管理费用产生的金融业务收入波动也大于乐信,其稳定性较差,管理费用可控性相对较差。

图3 趣店与乐信每元营销费用产生金融业务收入

图4 趣店与乐信每元管理费用产生金融业务收入

二、乐信也有可圈可点之处

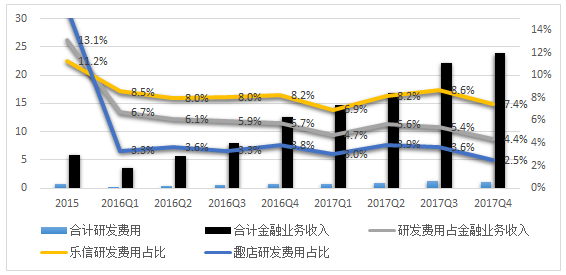

(一)研发支出相对下降,但乐信高于趣店

2015年全年、2016—2017年八个季度,乐信和趣店两个公司的研发费用占金融业务收入的比例均呈下降趋势,占比从2015年的13.1%下降至2017年第四季度的4.4%。分公司看,2015年乐信研发费用占金融业务收入的比例为11.2%,低于趣店的16.0%,之后乐信一路反超趣店,2016年一季度乐信为8.5%,趣店3.3%,乐信高于趣店5.2个百分点,超过156.4%。2017年四季度乐信为7.4%,趣店2.5%,乐信高于趣店4.9个百分点,高198.5%(图5)。研发支出相对下降,一方面意味着其研发工作成效显著,另一方面也表明作为金融科技公司,其研究发展能力有待提高。

图5 趣店与乐信研发费用占金融业务收入比例

(二)损失计提波动中上升,乐信总体亦高于趣店

2015年全年、2016—2017年八个季度,乐信和趣店两个公司计提的损失准备占金融业务收入的比例均在波动中上升,占比从2015年的19.0%上升至2017年第四季度的22.0%。分公司看,2015年乐信计提的损失准备占金融业务收入的比例为18.9%,低于趣店的19.2%,低0.3个百分点。之后八个季度中,有6个季度,乐信高于趣店,仅2个季度乐信低于趣店。损失计提占金融业务收入比例上升,表明两公司风险抵御能力相对增强,乐信总体高于趣店,则表明其风险抵御能力相对好于趣店(图6)。

图6 趣店与乐信损失准备占金融业务收入比例

三、2018又当如何?

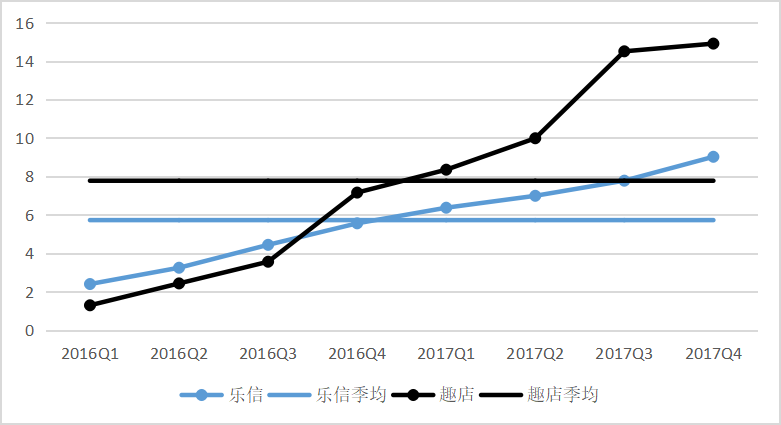

从2016—2017八个季度看,乐信金融业务季度收入波动性明显小于趣店(图7),也就是说乐信金融业务收入的稳定性更好,风险更小。加之,损失准备计提总体上乐信好于趣店。因此,从近八个季度数据推测,与乐信相比,2018年趣店的风险相对更大。

图7 2016Q1—2017Q4趣店与乐信季度金融业务收入

所属专题

相关文章

用户评论

所有评论

主编精选

more专题推荐

more

第四届中国零售金融发展峰会(共15篇)

资讯排行

- 48h

- 7天

-

首页

-

评论

-

回顶部

游客

自律公约