谁能上榜?首批存管银行白名单或将本周公布,问题平台爆雷引发地方银行退出

网贷 李薇 · 零壹财经 2018-03-26

据媒体报道,协会有望在本周公布第一批通过网贷存管测评的银行名单,可能不超过10家。此前,已经有银行退出网贷资金存管平台业务,譬如贵州银行就宣布3月底彻底退出P2P资金存管业务,在网贷界引起热议。但贵州银行的退出应该只是一个开场,未来一段时间内,网贷行业或有不少网贷平台将面对更换银行存管的问题。

一、门槛抬高:网贷平台存管银行的测评标准提高

1.网贷平台存管银行测评标准严格

有关网贷平台存管银行测评的政策规定,在2017年底先后进行了两次文件发布:2017年11月28日,中国互联网金融协会发布了《关于开展网络借贷资金存管测评工作的通知》(简称"通知");2017年12月,P2P网络借贷风险专项整治工作领导小组办公室下发了57号文(即《关于做好P2P网络借贷风险专项整治整改验收工作的通知》)。文件中规定,网贷专项整治领导小组办公室委托中国互联网金融协会开展网贷资金存管业务测评,网贷机构应当与通过测评的银行业金融机构开展资金存管业务合作。从目前公布的测评实施进度来看,对于测评银行资格、测评方式、测评机会均进行了详尽的说明。

测评银行资格:首批测评对象为截止至2017年10月31日已开展网贷资金存管业务且已存在上线网贷机构的商业银行;

测评方式:中国互金协会将对商业银行采取现场与非现场测评相结合的形式,针对商业银行网贷资金存管业务流程与系统建设的合规性、完整性进行全面综合测评。在互联网金融协会出台的《互联网金融个体网络借贷资金存管业务规范》中,对银行存管做出详细规定,其中有三点要求最具杀伤力:第一,合格的资金存管体系必须是"汇总账户+子账户"的模式,实现两层委托关系,说明部分存管银行出现只有大账户,而没有为每个客户开立子账户的行为是不合规的;第二,网贷平台在银行为客户开设的子账户,应当只是具备记账功能的虚拟账户,而现有的部分存管银行开立子账户是II类账户的行为不合规;第三,禁止委托人及第三方代理客户开户,不允许存管银行发生批量开户、委托开户行为,切断了与第三方支付机构联合存管的模式以及与助贷机构的合作通道;

测评机会:通知中提出,首次测评未达合规等级的商业银行可再次提交测评申请,再次测评机会仅一次且须自收到测评结果通知书之日起三个月内提交,也就是说每家银行可获得2次测评机会。

2.大型银行与民营银行通过测评几率较大

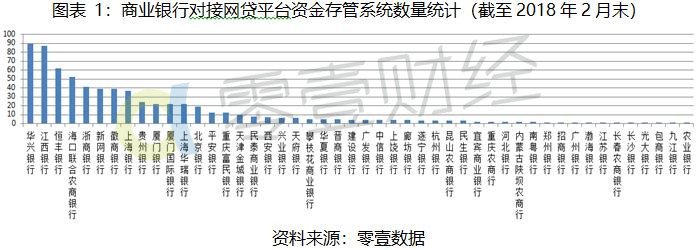

据零壹数据不完全统计,截至2018年2月末,正式上线存管系统的平台有684家,已与银行签订存管协议但系统暂未上线的平台至少有78家。统计显示,至少有48家商业银行与P2P网贷平台完成资金存管系统对接并已正式上线,其中,城市商业银行、股份制商业银行、民营银行、农商行和大型商业银行分别对接了396家、140家、83家、60家和5家P2P网贷平台。从对接存管系统的数量排名角度来看,排名前六名的分别是:广东华兴银行89家、江西银行87家、恒丰银行62家、海口联合农商银行52家、浙商银行41家、新网银行39家,这6家银行合计对接370家P2P网贷平台,占已上线存管系统平台总量的54.1%。

网贷存管测评结果将对目前对接网贷平台数量较多的商业银行影响较大,因此业内人士判断建设银行、平安银行等大型银行率先通过测试的几率较大,另外监测到目前对接网贷平台数量排在浙商银行之后的互联网银行--新网银行,作为新兴金融机构受到市场关注,通过测试几率也很大,而地方性商业银行通过首批测试的几率较低。

二、频繁暴雷:问题平台存管银行或无缘首批"白名单"

公开报道显示,截至2018年3月,至少已有31家银行存管平台暴雷(不含已签约未上线平台),涉及华兴银行、徽商银行、上海银行、恒丰银行、四川天府银行、厦门国际银行、浙商银行、浙江民泰商业银行、建设银行、江西银行、包商银行、贵州银行、海口农商银行等13家存管银行。在频繁出现网贷平台"爆雷"事件之后,部分中小商业银行很有可能会接连终止P2P资金存管业务,那么,已经上线存管系统的P2P平台就要遭殃了,一方面要更换存管银行并承担相应成本,另一方面要随时准备投资人提出的质疑,包括最容易产生疑惑的"钱去哪里了"、"正在还款中的项目回款提现是否受影响"等等。

三、谨慎介入:商业银行选择暂停或放弃存管平台业务

面对中国银行保险监督管理委员会刚刚成立,同时正在抓紧制定"三定"(定职能、定机构、定编制)方案,因此市场普遍预期将对P2P行业实施严格监管。此外,随着网贷资金存管业务测试的不断推进,中小商业银行也存在着较大的不能通过测试风险。因此,以城商行为代表的地方性中小银行开始暂停或直接宣布退出存管平台业务,未来或将存在更多的银行选择这一路径。

1.贵州银行:3月底前彻底退出P2P平台资金存管

贵州银行官方对外的消息为,"因业务调整,暂停银行存管业务,现有合作平台存管业务将由江西上饶银行接管。"但据媒体消息披露,贵州银行在2017年就已经确定放弃网贷资金存管业务,放弃的原因主要有两方面因素:一是P2P平台暴雷影响银行声誉;二是监管对存管银行的资质要求会不断细化。距离P2P验收的大限越来越近,贵州银行此刻选择"撂挑子",据统计至少有29个网贷平台急于找下家。

2.上海银行、华兴银行、浙商银行:纷纷收缩存管平台

据凤凰网报道,已有三家银行调整银行存管平台的合作方向,逐渐收缩或暂停存管业务。

上海银行:加大对合作平台的检查力度,并与部分P2P平台暂停合作;

华兴银行:作为网贷资金的存管大户,市场传言该行也开始收紧存管合作;

浙商银行:市场消息披露,或将不再新增存管合作。

相关文章

用户评论

所有评论

主编精选

more专题推荐

more

第四届中国零售金融发展峰会(共15篇)

资讯排行

- 48h

- 7天

-

首页

-

评论

-

回顶部

游客

自律公约