127家P2P生存现状考:66家盈利,61家亏损…

网贷 徐锻 · 零壹智库 2017-12-20

127家P2P网贷盈利数据披露,营收中位数仅4783万元

据零壹数据不完全统计,截至2017年12月19日,至少有127家P2P网贷平台披露了2016年经审计的利润表数据。数据显示,127家P2P网贷平台2016年总营收为252.6亿元,平均数为2.6亿元,中位数为4783.3万元。

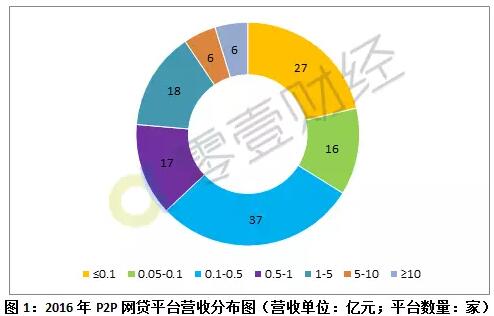

12家平台营业收入超过5亿元,包括宜信惠民、宜人贷、小牛在线、微贷网、捷越联合、拍拍贷、团贷网网贷投资、翼勋、网信普惠、你我贷、点融网和华夏信财。1至5亿元的18家,0.5至1亿元的17家,1至5千万元的共37家,500至1000万元的有16家,其余27家平台营业收入低于500万元。

66家平台盈利,其中44%的平台净利润率未超过10%

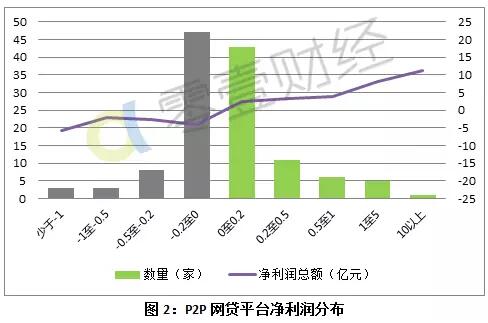

与营利数据相似,网贷企业净利润分布不均同样严重。据零壹数据统计,127家网贷平台2016年净利润总额为13.7亿元,平均净利润为1642.2万元,中位数仅为247.7万元。考虑到部分企业除经营P2P网贷业务外,亦有其他创收业务,P2P网贷实际利润水平更低。

61家平台出现净亏损,其中47家企业净亏损损额在0至2000万元的区间,信而富、红岭创投和点融网年度亏损超过1亿元,分别亏损了2.30亿元、1.83亿元和1.79亿元,亏损原因主要是销售费用、管理费用等营业成本过高。

66家平台净利润为正,其中43家平台净利润不超过2000万元,6家P2P网贷平台净利润超过1亿元,分别是宜信惠民、宜人贷、微贷网、拍拍贷、团贷网投资和爱钱进。

从P2P网贷盈利水平看,行业处于"微利"状态。66家净利润率为正的平台净利润率中位数为11.54%,具体来看,29家P2P网贷企业净利率在10%以下,其中20家净利润率低于5%;9家在10%至15%之间,9家平台净利润低在15%至20%,其余19家净利润率超过20%。需要特别说明的是,净利润率的高低受多种因素的影响,营业外收支对此项指标有着突出影响,因此,净利润率仅是反映P2P网贷盈利水平的参考指标之一,本文不作具体分析。

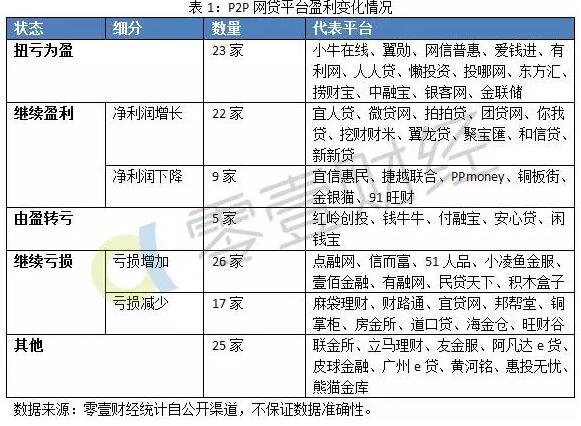

65家平台盈利数据转好,23家平台扭亏为盈

2016年,至少有65家平台净利润同比净增长,盈利数据转好。

具体来看,23家P2P网贷平台"扭亏为盈",包括小牛在线、网信普惠、爱钱进等一诸交易额靠前的平台。31家平台继续盈利,其中22家盈利面扩大,包括宜人贷、微贷网、团贷网、你我贷等平台;宜信惠民、捷越联合、PPmoney等9家平台盈利面收缩。

5家平台于2016年"由盈转亏",包括红岭创投、钱牛牛、付融宝、安心贷和闲钱宝。43家平台继续亏损,其中26家平台亏损增多,包括点融网、信而富、51人品、小凌鱼金服等;邦帮堂、铜掌柜、房金所、道口贷等17家平台亏损面收窄。

其余25家平台2015年净利润数据暂时无法获取,包括联金所、立马理财、友金服等。

P2P网贷盈利的影响因素

长久以来,P2P网贷苦于高额营业成本以及居高不下的坏帐问题,其盈利能力一直备受争议。近年来愈加严苛的网贷监管环境使得P2P网贷平台的合规成本进一步增加,盈利难度进一步增加。

综合看来,P2P网贷盈利的关键可以归结为以下几点:

一,做大营业收入,可以具体细分为扩大交易额与提高费率两个细分目标,以摊薄销售费用、管理费用等成本;目前看来,较大的交易额和较高的费率是平台获得较高净利润的必要条件;但需注意的是,营业收入并非盈利的充分条件,提高交易额和费率的同时要考虑平台的坏帐控制等成本支出;

二,控制成本,P2P网贷的成本结构中,销售费用和管理费用占主要部分,具体则体现在市场开发投入、宣传成本、人力支出等;

三,控制风险,即逾期率、坏帐率。此外,少数情况下,营业外收支可能对网贷公司的净利润造成重大影响,但本文暂不考虑此类因素。

任何因素若对以上三方面造成影响,将会明显影响P2P网贷平台甚至整个行业的利润率。

根据零壹数据的统计,2017年8月后,P2P网贷交易额不再逐月增长,出现短时间的下挫现象,9月后贷款余额开始迎头向下;此外,近一年来P2P网贷投资人几乎保持稳定,很少有新的投资用户涌入;以上数据意味着,P2P网贷的交易额有企稳趋势,资金端获客也可能再次成为考验(尽管从P2P网贷投资利率看获客成本处于下降趋势);另外一个不可忽视的因素时,随着行业合规度的提升,网贷借款成本呈下降趋势,这也意味着,大多数P2P网贷必须降低借款费率。

其二,基于以上数据,我们认为,除少量头部P2P网贷平台外,大部分平台的资产端和资金端获客难度会有所增加,可能抬高他们的费用成本,造成盈利难度进一步提高。

其三,P2P网贷借款的真实风险。长久以来,P2P网贷的风险数据被各个平台的"刚性兑付"措施所掩盖,这意味着,借款的内生风险吞噬掉了大多数P2P网贷平台的应得利润,随着行业逐渐放开刚性兑付,比如去担保、去风险保证金等措施的执行,真实风险将逐渐暴露,如果去"刚兑"不影响获客,似乎短时间内行业的利润度会有所提升。

影响P2P网贷风险度的具体因素还包括资产构成,很长一段时间内,P2P企业经营贷款的比例高达70%以上,随着2016年8月P2P网贷管理办法的下发,资产小额化开始成为趋势,零壹数据统计到,2017年前3季度企业贷款规模的比例仅余58%,而2016年这一比例为71%,P2P网贷大举对接现金贷资产是造成这一变化的重要原因,虽然我们暂时无法确认行业风险究竟会发生什么转变。

落实到具体产品,网贷盈利考虑的因素则要更加复杂。营业收入、费用成本、网贷风险总是无法兼顾,如何维持相对平衡可能更值得研究。

相关文章

用户评论

所有评论

主编精选

more专题推荐

more

第四届中国零售金融发展峰会(共15篇)

资讯排行

- 48h

- 7天

-

首页

-

评论

-

回顶部

游客

自律公约