详解五家IPO互金公司募资用途 总募资或超23亿美元

互联网+ 凯 零壹财经 2017-11-06 阅读:5776

从上市地点来看,五家企业无一例额外均选择在境外上市,其中拍拍贷、趣店、和信贷及融360选择赴美上市,易鑫选择在港交所上市。相比于境内上市,境外上市审核条件较为宽松,更为关键的是境外上市周期短,能够较快融到资金。

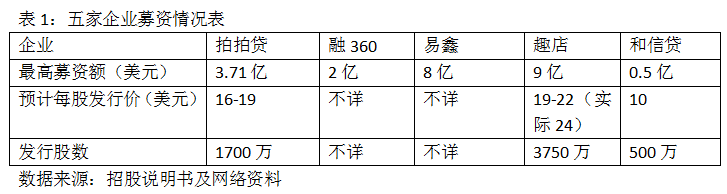

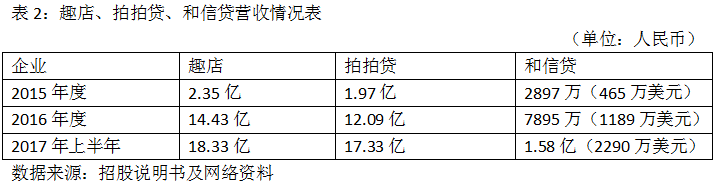

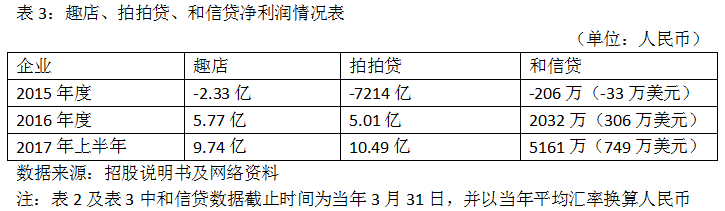

从募资规模来看,五家公司合计融资或超23亿美元,各企业间募资额度差距较大。募资规模最高为趣店,募资达9亿美元,最低是和信贷,募资0.5亿美元。募资规模涉及发行股数及每股发行价格两方面:从发行股数来看,趣店发行3750万股,是拍拍贷的2.2倍,是和信贷的7.5倍;从每股发行价格来看,趣店预计每股发行价大约是拍拍贷的1.2倍,大约是和信贷的2倍。影响每股发行价的因素较多,如市场情况、公司基本面、发行人的意愿等。零壹财经仅从公司的营收及净利润做个简单的对比,从招股说明书披露的信息来看,趣店的营收及净利润与拍拍贷差距不大,趣店三年平均营业收入超过和信贷的13倍,三年平均净利润超过和信贷的18倍。

从募资用途来看,五家企业均提到将资金用于业务拓展和提升研究和技术上。作为互联网金融科技公司,金融科技技术无疑是核心之一,加大金融科技方面的投入有利于提升企业核心竞争力。在业务拓展方面,从业务模式来看拍拍贷、趣店及和信贷,说白了就是在线借贷模式,业务同质化较为严重,再加上监管趋严,业务拓展势必引起激战,企业在这方面的投入也将随之加剧。融360为导流模式,业务拓展不太会受到行业监管趋严的波及,而且在线借贷业务竞争越激烈,导流平台越受益。融360作为导流平台,提升市场知名度至关重要,因此融360将募集资金的20%用于品牌建设。易鑫为互联网汽车金融企业,招股说明书披露,交易平台业务和自营融资业务是易鑫两大主营业务,目前大部分收入来自自营融资业务,募集资金将有一部分用于支持自营融资业务,维持自营融资业务的可持续增长。

再看看各家企业的股东。从投资机构来看,红杉资本和光速安振均投资了拍拍贷和融360,红杉资本还投资了手机贷和买单侠。此外,据不完全统计,洪泰基金投资4家现金贷平台;源码资本和51信用卡各投资2家,这些机构比较青睐现金贷。从趣店上市成果来看,投资机构实现了超1000倍的巨额回报,值得注意的是在趣店上市前夕就遭两大股东套现,其中昆仑万维套现投资获益约3.45亿元,国盛金控套现557.28万美元。

以下是各企业更为详细的信息。

一、拍拍贷

(一)IPO基本信息

拍拍贷于10月31日向美国证监会提交了更新后的招股说明书,招股说明书显示,拍拍贷拟在纽约证券交易所挂牌,代码PPDF。

拍拍贷计划发行1700万股ADS,相当于8500万股A级普通股(每股ADS相当于5股拍拍贷A类普通股),预计每股ADS的价格区间为16美元至19美元,融资总额最高可达3.71亿美元,比原计划拟融资最高额提升0.21亿美元。此外,拍拍贷的售股股东还将向承销商提供选项,在出现超额认购时额外购买最多255万股ADS股份,每股A级普通股代表1票投票权,而B级普通股代表20票投票权,且可以转换为A级普通股。

(二)募资用途

招股说明书显示,拍拍贷募资用途主要是一般企业用途,包括投资、改善公司设施及其他一般行政事项以及收购或投资与现有业务互补的技术和解决方案两个方面。

(三)股权结构

根据招股说明书,拍拍贷最大股东为顾少丰,持股比例达28.2%,拍拍贷IPO前主要股东持股情况如下:

拍拍贷招股说明书点击此处

二、融360

(一)IPO基本信息

10月21日下午消息,简普科技(融360)向美国证券交易委员会(SEC)递交了IPO(首次公开招股)招股书,拟在纽约证券交易所或纳斯达克上市。招股书中显示,简普科技拟议的最高筹资额为2亿美元,但暂未透露股票代码、首次公开招股的发行价格区间及股票发行数量。

(二)募资用途

招股说明书披露,募集资金用于主要有三个方面:第一,大约30%的资金用于提升研发和技术能力;第二,大约20%的资金用于品牌建设,扩大销售和市场;第三,剩余的资金用作于营运资金或潜在的投资业务。

(三)股权结构

此次IPO之前,公司高管持股174,164,556股,占比50.4%,以投资方来看,在此次IPO之前,主要股东持股情况如下:

融360招股说明书点击此处

三、易鑫

(一)IPO基本信息

10月29日向香港交易所递交了招股说明书,拟在港交所寻求上市,其招股说明书并未公开IPO计划的融资额度,据悉计划融资不超过8亿美元。

(二)募资用途

易鑫招股说明书披露,其募集资金主要用于以下五个方面:一是用于汽车经销商合作网络的地域扩张;二是用于提升其研究和技术能力;三是用于增加资金资源,支持自营融资业务持续发展;四是用于收购或投资业务互补的资产与业务;五是用作营运资金。

(三)股权结构

股东情况为,腾讯直接及间接大比例持有易鑫约33%以上的股份,腾讯首席战略官James Gordon Mitchell、腾讯金融科技集团负责人赖智明担任易鑫董事会成员。此外京东持股12.68%,百度持股3.51%,HCM IV Limited持股2.4%,IDG持股0.84%。

易鑫招股说明书点击此处

四、趣店

(一)IPO基本信息

趣店于10月3日向美国 SEC 递交了 IPO(首次公开招股)上市申请招股书,招股书披露,趣店计划在纽约证券交易所挂牌上市,股票代码为“QD”。

趣店IPO发行价区间定为每股19美元至22美元之间,发行股数3750万股,拟最高募资 7.5 亿美元。10月18日,其IPO发行价为每股24美元,募资达9亿美金,远超计划最高募资额1.5亿美元。

(二)募资用途

趣店招股说明书显示,其募资的主要用于拓展市场、战略并购和一般企业用途三个方面。

(三)股权结构

趣店赴美上市前的股权结构如下:

趣店上市前夕两股东套现。昆仑万维紧急套现,获益3.45亿元,上述交易完成后,昆仑集团仍将持有趣店IPO后股权不完全稀释的16.86%的股权。国盛金控已转让所持趣店股份23.22万股,价格为发行价24美元/股,套现557.28万美元。

趣店招股说明书点击此处

五、和信贷

(一)IPO基本信息

据美通社消息,11月3日和信贷宣布完成其首次公开募股并宣布发行价,以每股10美元发行500万股美国存托股票(下简称“ADS”),本次募资总额预计为5,000万美元。每股ADS相当于公司1股普通股,2017年11月3日起将正式在纳斯达克全球市场(NASDAQGlobalMarket)挂牌交易,交易代码为“HX”。

(二)募资用途

据和信贷披露,此次上市募资的主要用途将用于风控系统的建设,反欺诈引擎以及Fintech技术研发、大数据+区块链更大投入,最重点的是用户消费金融场景化的建设。

(三)股权结构

目前和信控股有限公司持股3198,0800股,占74.5%;Anhe控股有限公司持股799,5200股,占18.6%;Velencia控股有限公司持股210,4000股,占4.9%。

和信贷招股点击此处

相关文章

用户评论

所有评论

主编精选

more专题推荐

more

第四届中国零售金融发展峰会(共15篇)

资讯排行

- 48h

- 7天

-

首页

-

评论

-

回顶部

游客

自律公约