《2017金融科技报告》解读:3大底层技术和9大领域结合带来的革命

互联网+ 周假 零壹财经 2017-06-27 阅读:6113

6月17日,由清华大学提供学术指导、京东金融研究院组织编写的《2017金融科技报告:行业发展与法律前沿》(下称《报告》)发布。《报告》从概念定义、发展历程与特征、市场格局、商业模式、监管等层面对金融科技进行了研究。

关于定义:法律层面尚难以定义

《报告》认为,法律层面定义“金融科技”的难度较大,但指出金融科技无外乎科技在金融领域的应用,旨在创新金融产品和服务模式、改善用户体验、提升服务效率、降低交易成本。

2017年以来,银监会业务创新监管协作部主任李文红、上海银监局局长廖岷先后发文对金融科技概念和分类进行论述,综合来看,二者均认为,金融科技主要包括支付结算、网络融资与资本筹集、智能金融理财服务以及市场基础设施等四个部分。

点评:金融科技作为新兴概念或行业因为涉及业务边界界定与行为监管,其概念的阐述或定义的明确:一方面其需要行业对其进行探索;另一方面,其内涵很大程度上仍有待于监管层定义。金融科技在业务层面渗透率的加快,也会带来监管层面的跟进,一是研究,厘清其逻辑与脉络;二是为监管铺垫。

关注度:金融科技如何兴起的?

《报告》以2011年至2017年为时段对全球不同国家金融科技研究成果的数量进行计算发现,2011年以来全球范围内的金融科技研究文献稳步增加,数量在2016年出现迄今为止的高峰。其中贡献度又以中国、韩国、巴西、日本、英国、美国、德国等居于前列,中国是亚洲的重要发展区域,在全球文献贡献率占27%,亚洲是世界的重要发展区域。

点评:以中国市场观察者的视角来看,2016年大热的区块链技术、人工智能促使了国内从业者或机构追逐“Fintech(金融科技)”这一概念,原有的互联网金融概念已经不能完全阐述技术在金融行业的重要性和作用。2016年网贷行业大平台的资产端和技术拆分也值得关注,这些平台给自己定下金融科技内涵,以赋予自己的技术能力更好的品牌和更强业务能力。国内的“互联网金融”概念,也可能逐步趋近并融入“金融科技”的概念体系,最终与国际通行概念保持一致。

全球市场格局中的中国市场地位

《报告》引用KPMH等数据报告指出,2016年中国带动了亚洲替代北美成为全球金融科技投资第一目的地。2016年前9个月,中国金融科技公司获得融资占全球金融科技公司融资总额的份额超过50%,中国也在2016年首次超过美国位列全球第一。分地域来看,中国金融科技企业在2016年获得了77亿美元的融资;美国为62亿美元;英国为7.83亿美元;其他国家或地区则均不满1亿美元。

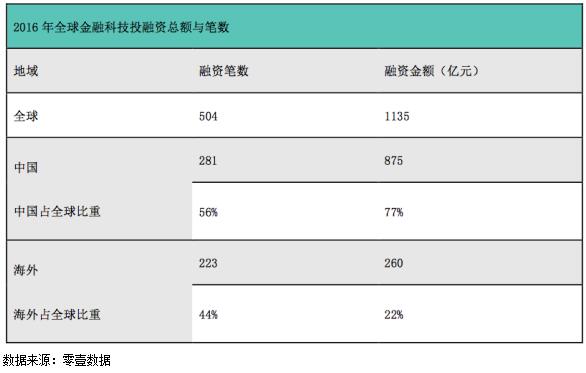

零壹数据统计的中国金融科技市场融资比重更大,在2016年全球504笔投融资交易中,281笔发生在中国,占比56%,在全年1135亿元融资总额中,中国更是独占875亿元,占比77%。

点评:英国之所以网络在线借贷、互联网众筹等为“替代性金融”,是因为其市场地位决定的,也因为其传统金融机构服务较为完善,美国金融市场也与此类同;整体来看,中国新金融市场征信体系、数据生态等基础设施的不完善是一把双刃剑,一方面,在过去几年的监管红利期,产生的巨大服务缺口给金融科技提供了机会;中国的金融科技市场因为市场需求满足了大量空白,金融消费者对新兴金融服务的接纳,催生金融科技的爆发式增长。另一方面,因为基础设施的不完善,中国依然很难短时内形成有效的行业壁垒,许多金融科技企业不得不承受着基础设施不完善所带来的障碍。中国金融科技市场的布局和发展,必将与欧美成熟的市场靠拢。

商业模式应用:9大金融领域和3大底层技术的结合

《报告》统计了当下金融科技应用的典型商业模式,分别是电子支付、互联网银行、互联网保险、互联网证券、互联网消费金融、互联网众筹、数字化投顾、征信九大行业。与这些商业模式相关的关键技术,主要包含大数据、人工智能、区块链等方面。每一种科技,都成为金融行业中一种通用目的技术。这种技术赋能,旨在提升金融服务效率,规避金融风险。该报告认为,当前可与金融相结合的科技有限,但基于科技展开的金融业务是无限的。

《报告》认为,传统金融业对金融科技的输入需求将迎来升级和释放,银行业、证券业、保险业与金融科技公司将拥有更多、更为深入的跨界合作机会。比如保险业,一是可以通过物联网或者智能终端创新保险领域;二是借助区块链协议保证保险交易;三是运用人工智能、大数据,能够有效解决传统保险业信息披露不充分、创新力不足、保险欺诈等痛点。

点评:报告对金融科技的分类与银监会监管人士上述论述趋同,这种概括性,利于统观金融科技不同商业模式应用的界限和趋势。由于金融科技浪潮尚处于初期阶段,与传统金融体系相比,规模仍然较小,其能否从根本上改变金融业务模式,还有待观察,一是金融科技创新本身所存在的高风险性、强关联性和内在脆弱性等特点;二是技术创新有助于扩大金融服务渠道、提高经营效率,但代替不了金融的基本功能。

监管:如何避免“小而被忽视”发展成“大而不能倒”?

《报告》梳理了过去几年来欧美国家在金融科技监管方面的框架与实践。为了鼓励金融科技发展,防范金融科技带来的风险,包括英国、美国、新加坡、澳大利亚在内的许多国家都在采取包容性的法律政策。报告认为,这种思路可应用于国内监管借鉴。

英国、新加坡等国家把金融科技创新风险局限在"监管沙盘"内,美国现行法律法规对金融科技无明确规定,但对可能使消费者受益的创新性金融产品,美国采取宽松的"无异议函"政策,以降低创新企业面临的监管不确定性,鼓励创新。对于如何在金融科技领域研制统一的技术标准和服务标准,《报告》认为,从国家战略层面出发,建议以"互信包容、合作共赢"的理念,构建我国金融科技生态体系。

针对金融科技技术存在的风险,《报告》对大数据、云计算、人工智能、区块链技术提出了风险防范建议。

1)大数据方面,《报告》认为,金融科技运营主体应构建大数据与大数据金融活动相互影响的大数据金融生态系统。加强对系统内不法行为的规制;引入信用系统、评级系统等。

2)云计算方面。在金融系统的应用过程中注重金融信息安全评估,在发现金融系统的安全隐患时及时修复,并制定安全的金融系统策略和科学决策。

3)人工智能方面,一是加强访问控制身份认证;二是出台审计策略和相关监管措施;三是不过度依赖人工智能。

4)区块链技术方面,一是立足于微观层面的风险点防控,防止网络攻击、隐私泄露等。二是立足于宏观层面的系统内部监管,构建安全的监管体系,对区块链系统的物理网络和主机进行保护,并对数据安全、应用系统安全、密钥安全进行防护。整体提升区块链系统安全性能。

点评:如果以上述四大分类来看,1)中国在互联网和移动支付领域优势明显,在监管面临的挑战也比较清晰,重点在于客户的保护、反洗钱和反恐融资、资金和网络的安全性等;2)网络融资方面,当前监管框架已经基本成型,已形成机构监管和行为监管脉络;3)智能金融理财服务方面,其可借鉴的政策与标准在欧美国家,他们对于这类公司已形成同样监管标准,特别在产品信息披露和金融消费者保护方面。4)挑战较大的在于区块链技术,该技术在发展和应用过程中仍面临诸多不确定性和技术挑战。

总结监管层此前的发声来看,国内金融科技的监管,既要体现传统金融监管的继承性和延续性,又要体现互联网时代的适应性和包容性。既给金融科技创新提供必要的空间,也要避免从“小而被忽视”发展成“大而不能倒”。

声明:本文仅供信息传递之用,不构成任何投资建议

相关文章

用户评论

所有评论

主编精选

more专题推荐

more

第四届中国零售金融发展峰会(共15篇)

资讯排行

- 48h

- 7天

-

首页

-

评论

-

回顶部

游客

自律公约