远东租赁将发行29.33亿ABN

融资租赁 王若曦 · 零壹融资租赁研究中心 2017-03-28 阅读:5028

远东租赁发布公告称将于3月30日发行2017年第一期资产支持票据,发行金额为29.33亿元。

本期ABN发起机构为远东国际租赁及远东宏信(天津)融资租赁有限公司,由兴业银行、国泰君安证券担任主承销商,中诚信担任信用评级机构。

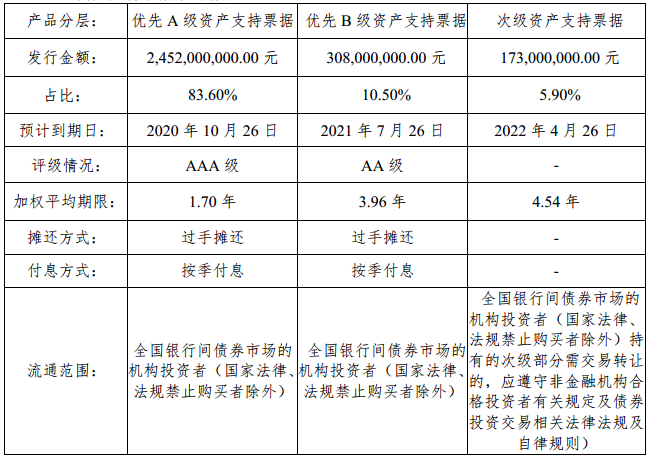

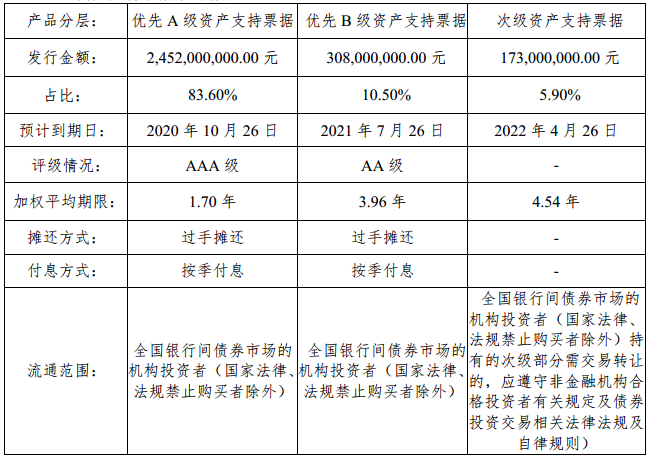

本期ABN分层情况

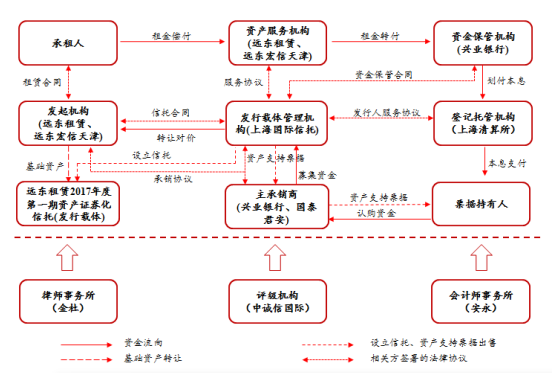

交易结构

本期债券中,远东国际租赁和远东宏信(天津)作为发起机构,将相关租赁债权资产作为信托财产委托给受托人——上海信托,设立“远东租赁 2017年度第一期资产证券化信托”,该ABN为发行载体。上海信托作为该ABN的管理机构向投资人发行以信托财产为支持的资产支持票据,所得认购金额扣除相关费用支出后的资产支持票据募集资金净额支付给发起机构。

发起机构概述

远东国际租赁注册于1991年,远东国际租赁控股股东为远东宏信有限公司(简称“远东宏信”),持股比例为 100%。由于远东国际租赁和远东宏信签订了一致行动协议,根据一致行动协议,远东国际租赁对远东宏信(天津)达到“实际控制”状态,因此自2016年8月起,远东国际租赁报表将远东宏信(天津)纳入合并报表范围。

企业规模方面,截至2015年末,远东国际租赁注册资本达到 1,816,710,922美元(折合约人民币118.68亿元),是国内注册资本最大的租赁公司之一。2015 年资产规模达到1,209.45 亿元;2015年净利润达到25.80亿元。

2013 年至2016年三季度,远东国际租赁资产总额分别为823.55亿元、1,033.53亿元、 1,209.45亿元和1,549.68亿元,租赁及保理利息收入分别为 49.69亿元、61.17亿元、59.77亿元和 59.66亿元,在远东国际租赁营业收入中占比分别为66.23%、65.82%、67.41%和59.82%。

历史发行状况

据零壹研究院统计,2016年远东国际租赁有限公司作为发起机构共发7笔融资租赁ABS,累计发行金额为213.73亿元,平均每笔发行规模为30.45亿元。优先级利率除12 月发行的第六期外,均不超过 4.00%,且优先级评级均为 AAA。以下为远东租赁 2016 年发行的 7 只资产证券化产品概况。

阅读更多融资租赁相关内容,点击零壹租赁

相关文章

用户评论

所有评论

主编精选

more专题推荐

more

第四届中国零售金融发展峰会(共15篇)

资讯排行

- 48h

- 7天

-

首页

-

评论

-

回顶部

游客

自律公约