【专栏】网贷保险应当这样设计才更有市场前景

杨立 · 零壹财经 2016-12-30 15:26:14 阅读:7442

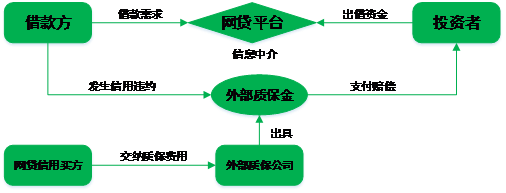

网贷保险与传统商业保险类似,是一种外部质保金的模式,同时也是CDS(信用违约互换)的运用,概括而言,是指网贷信用买方向网贷信用卖方(即外部质保公司)定期交纳一定质保费用,如果平台项目发生信用违约情况,外部质保公司则根据事先约定的赔付比例启用质保金进行赔偿,网贷信用买方无须承担任何赔偿责任。整个过程,网贷信用买方通过支付一定质保费用将信用违约风险转移至网贷信用卖方,降低了项目违约损失。具体流程如图1所示:

根据质保金筹集形式,可将其分为自筹与托管两种类型,这中间,赔付往往是最为关键的一个环节,应当仔细考量设计。

一、自筹式网贷保险

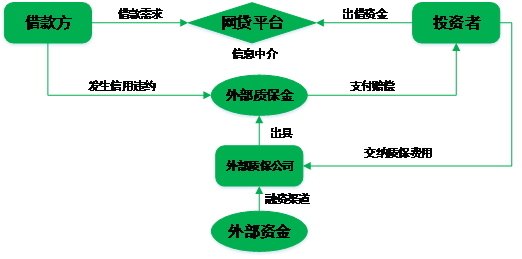

自筹式网贷保险是指外部质保公司动用自身的筹资渠道募集所需资金,并以自有资金为限保付网贷项目。这种方式的盈利模式是外部质保公司向网贷信用买方收取质保费,类似于传统保险公司的业务操作流程。具体流程如图2所示:

这种模式中最大的特点在于,一旦网贷项目发生信用违约,外部质保公司以自有资金为限作为支付赔偿的资金来源。由于这笔自有资金是由外部质保公司从外部融资渠道以及收取质保费用筹集而来,因此外部质保公司本身的资金规模决定了其最大的质保规模。所以这种模式下外部质保公司开展质保业务时应当综合考量自身资本实力,否则可能会出现“质不抵赔”的情况。

而自筹式网贷保险根据网贷信用买方的主体不同又可细分为以下三种情况:

1.网贷信用买方为网贷平台

这种情况下,将网贷信用买方变成网贷平台,网贷平台向质保公司缴纳一定质保费用来保障投资者的利益,一旦发生信用违约,质保公司则按照合同约定向投资者支付赔偿。就行业现状看来,此形式可能较易为各平台和投资者接受。这是因为,一方面投资者需要新的有效投资保障机制,另一方面网贷平台亦需新的有效增信手段。因此,网贷平台作为信用买方自然是符合双方需求的,甚至在某种程度上网贷平台作为信用买方的意愿更加强烈,因这种形式满足了网贷平台的增信需求。具体如图3所示:

2.网贷信用买方为借款方

当信用买方变为借款方,则由借款方向质保公司缴纳一定质保费用来保障投资者的利益,一旦发生信用违约质保公司则按照合同约定向投资者支付赔偿。这种形式适用于借款方资质不佳却又急需借款的场景,借款方以交纳质保金的形式为其借款项目进行质保服务,将其违约风险转移至质保公司,网贷平台便会降低其资质审核而更加注重质保公司的资质,投资者考虑到质保公司的违约保障也便会更加安心的出借资金。因此,这种形式更多的是满足了出借方的借款需求。具体如图4所示:

3.网贷信用买方为出借方(投资者)

最后,则是投资者充当网贷信用买方的角色,由其向质保公司缴纳一定质保费用来保障自身利益,一旦发生信用违约质保公司则按照合同约定向其支付赔偿。不过这种形式因平台刚性兑付的固有观念存在,目前尚不具备实现的条件。不过,当网贷平台逐渐回归信息中介的角色,投资者自行购买网贷保险或将成为主流。这种形式,不仅有利于投资者对网贷风险的认识和把控,也有利于整体网贷行业的健康发展。具体如图5所示:

二、托管式网贷保险

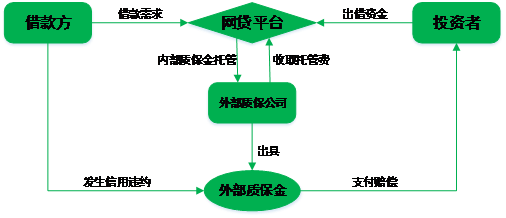

托管式网贷保险的设计逻辑在于网贷平台将自身原有充当了质保金功能的风险保证金以托管的形式托付于外部质保公司,外部质保公司则充当网贷平台内部质保金的外部托管机构,并通过向网贷平台收取一定的托管费盈利。具体流程如图6所示:

这种模式相比自筹式网贷保险,其质保金来源于网贷平台内部质保金,而非外部质保公司自身筹集,平台方将资金转移给外部质保公司进行管理,赔付过程亦由外部质保公司来完成,平台本身并不涉及整个赔付操作。所以更加强调的是质保金的外部性。

这个过程中,网贷平台和投资者均可实时查询质保金的实际情况,包括质保金的计提、赔付、余额等,所有的质保金资金记录皆一目了然,这可体现资金较强的公开性和透明性。由此便可为网贷平台在一定程度上增加信用背书。

从以上阐述中不难看出,自筹式网贷保险的关键体现在资金本身,托管式网贷保险的关键则体现在外部质保金的外部托管上,与CDS模式极为类似,那么我们是否应当将托管式网贷保险归于CDS?

查究CDS模式本质,托管式严格意义上并不属于CDS,因其质保金来源于内部,不同于CDS质保金来源于外部,只是它们在违约赔付流程上类似而已。不过,就实际情况而言,目前的大型外部质保公司较少,较小型的外部质保公司赔付能力不足,而托管式网贷保险恰恰能够弥补这一块的缺失,作为转向CDS模式网贷保险过渡阶段的尝试,这或是网贷保险相比传统保险的创新之处。

三、有限CDS模式的网贷保险或更符合当前行业实际

上文从外部质保金来源、赔付流程深度分析网贷保险的模式,接下来再从赔付力度的角度探究网贷保险的可行性。毕竟对于网贷保险保障方即投资者而言,其最终关心的是能否获得最大程度上的利益保障。

我们知道,全额赔付自然是投资者最乐于接受的,可实际情况却是:一方面对于自筹式网贷保险而言,如果要实现全额赔付,那么便对外部质保公司的资质提出来较高要求,而大型的传统商业保险公司作为外部质保公司的数量并不多,小型外部质保公司亦并不具备全额赔付的能力;另一方面对于网贷信用买方而言,网贷项目本身具有高风险、难预测的特点,因而随着风险的提升质保费用也会水涨船高,而这点信用买方未必会乐于接受;此外,对于托管式网贷保险,质保金本质是网贷平台的内部质保金,而这些内部质保金本身是有限的,违约风险覆盖程度较低,亦是无法实现全额赔付的。

因此,就当前行业发展的实际情况看来,网贷保险要实现全额赔付并不具备完全的条件。包括在一些传统商业保险也并不是全额赔付,赔付比例在40%至85%不等,就拿人身意外保险来说,均设有赔付上限。那么,网贷保险采用“有限CDS”即部分赔付的机制应当如何进行设计才具备现实可行性呢?

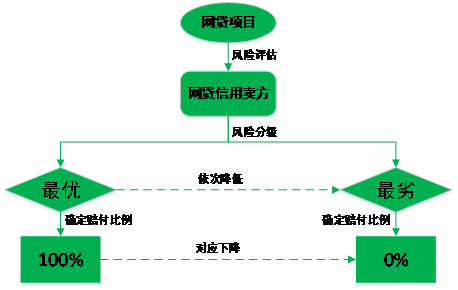

有限CDS网贷保险的赔付机制可分为三步骤。首先由网贷信用卖方(外部质保公司)对网贷项目的借款人历史信用水平、资质文件、项目期限等进行网贷风险评估,然后外部质保公司根据一定的风控模型对网贷项目进行风险分级,然后根据风险等级确定最终赔付比例,优质项目对应高额赔付额度,劣质项目对应低额赔付额度,特定风险等级对应特定赔付比例。具体赔付流程如图7所示:

在这个过程中,最难且最关键之处在于如何对网贷项目进行风险评估,由于各类网贷项目风险水平不尽相同,“有限CDS”的风险评估与风险评级可有效对其进行区分确定相应赔付比例,与之相对应的“无限CDS”赔付机制自然是不能一概而论。事实上,在实际中,绝大多数资产的资质水平是处于最优与最劣之间,达不到最优亦不会是最差,因而网贷保险当前较为可行的必然是“有限CDS”,而非“无限CDS”。由此,外部质保公司在某种程度上可缓解其放出CDS所承受的项目风险,投资者可根据风险分级识别网贷项目风险并更加明智地制定投资决策,而网贷平台则更多的是回归信息中介的本质。例如星火钱包近期上线的星火智投,便可视为对“有限CDS”型网贷保险模式的一种探索与尝试,其采取的星盾保障计划,根据网贷平台的风险评级来确定该平台的星盾额度,一旦发生项目违约,则根据星盾额度最终确定最高赔付比例。这种赔付保障机制实际上就是运用了“有限CDS”网贷保险的原理,在合规性方面不存在任何问题。相信在未来一段时间内,会有越来越多的业内人士采用这种网贷保险模式。

当然,网贷保险模式的研究目前依然处于初期阶段,做成保险的模式自然是没有太大问题,但离真正的CDS仍然还有一段很长的路要走。而笔者只是从当前行业现状出发,对网贷保险的模式进行简单探究,相信随着网贷行业的不断变化,网贷保险模式亦会随之推陈出新,但不管其怎么创新,有一点始终是明确的——不管网贷保险模式怎么变化,其产品设计的基础终究是建立在行业实际需要的基础之上,就如星火智投采取的星盾计划便是符合当前行业实情的,可满足网贷平台、借款方、投资者等各方需求。因为只有这样设计的网贷保险产品,才会有巨大的市场前景。

相关文章

用户评论

所有评论

资讯排行

- 48h

- 7天

专题推荐

more

第四届中国零售金融发展峰会(共15篇)

《陆家嘴》交流会第6期(共14篇)

2022第一届中国数字科技投融资峰会(共43篇)

2019年数字信用与风控年会(共15篇)

-

首页

-

评论

-

回顶部

游客

自律公约