消费金融资产证券化监管趋严 中腾信工薪贷ABS常态发行

商业资讯 零壹财经 零壹财经 2016-10-26 阅读:3223

在阿里和京东之外,沉寂许久的消费金融资产证券化重新开张,打破沉寂的是中腾信金融信息服务(上海)有限公司(简称“中腾信”)。

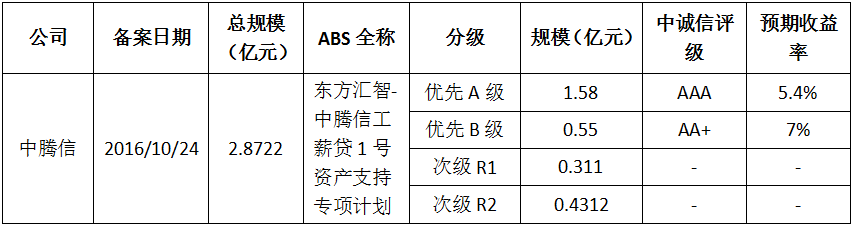

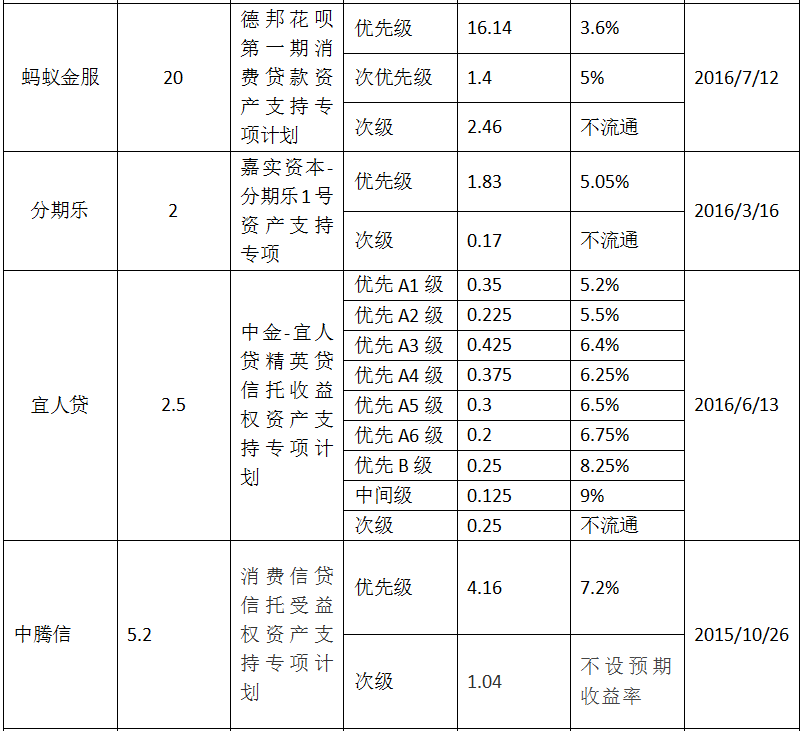

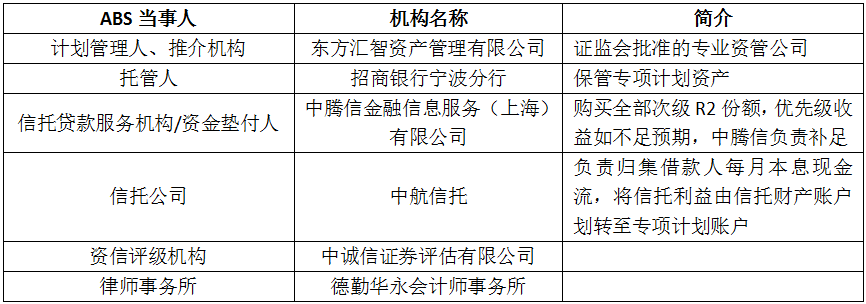

10月24日,“东方汇智-中腾信工薪贷1号资产支持专项计划”(简称“中腾信工薪贷ABS”)在中国证券投资基金业协会完成备案,即将挂牌深交所,发行规模近2.9亿元,结构含AAA、AA+及次级各档,管理人是东方汇智资产管理有限公司。

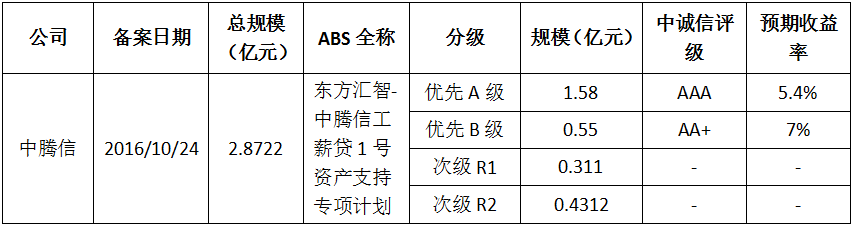

中国证券投资基金业协会备案信息显示,在消费金融领域,除了阿里、京东这样的互联网巨头,非持牌金融机构的ABS发行下半年已陷入停滞,这与上半年互联网消费金融ABS的火热发行形成鲜明对比。

一位券商资管人士表示,由于校园贷等互联网金融领域问题频发,监管层对于在交易所挂牌的消费金融ABS态度非常谨慎,“目前基本不批,什么时候放开也没有时间表。”

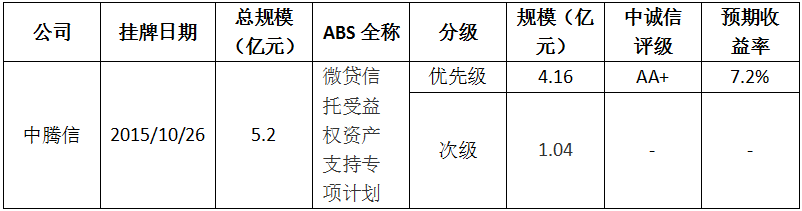

中腾信早在2015年11月就完成首单“微贷信托受益权资产支持专项计划”的挂牌,在今年下半年监管趋严的背景下,又成功发行中腾信工薪贷ABS,两次合计发行规模达8亿元,超过其他互金概念ABS的发行规模,并呈现出发行常态化趋势。

发行文件显示,中腾信的股东背景成为其ABS成功发行的重要因素:2014年初中腾信由中信产业基金投资成立,其他股东还包括中航信托、华联股份等。中国航空工业集团旗下的中航信托是国内最早开展小微信贷业务的信托公司之一,对消费信贷行业本身及发展趋势有着深刻理解。华联股份是北京华联集团旗下两家上市公司之一,借助华联集团的资源,中腾信有望将消费信贷获客渠道与华联旗下百货商场、购物中心、综合超市等线下消费场景相结合,未来具有更大的发展空间。

作为中信产业基金全力打造的消费金融服务公司,中腾信面对工薪人群提供小额消费信用借款。截至目前,已经在全国范围建立了110余个营业部。据中腾信助理总经理魏昆介绍,中腾信和纯线上的互联网消费金融公司不同,过去两年深耕线下,核心管理层来自Capital One、平安银行、中信银行等金融机构,“机构投资者最认可中腾信的风控能力”。据介绍,中腾信的信贷审批服务曾获得英国标准协会(BSI)颁发的ISO9001:2008标准化认证。

上述券商资管人士称,债市违约事件的接连出现,提高了市场主体对信用风险的敏感性,导致其风险偏好降低,在选择资产支持计划的基础资产时,也尤为谨慎。

在商业银行难以完全覆盖的个人消费金融领域,中腾信找到了市场空间,并通过中航信托这类信托机构放款,机构投资者对中腾信股东背景和合规性方面的信任,也促成了此次ABS的发行。

而非持牌消费金融机构的另一个核心竞争力,是用于放款的机构资金成本。据魏昆透露,中腾信合作的机构投资者以信托、银行和券商资管为主,资金成本远低于互联网消费金融公司的平均融资成本。本次中腾信工薪贷ABS的优先A级发行利率低至5.4%,相比去年优先级的7.2%有明显下降。

上述券商资管人士分析,“由于校园贷、暴力催收、首付贷出现各种问题,目前证监会和交易所对于这类互联网消费金融公司的ABS难以放行。”

而大部分这类公司不具备中腾信这样的背景,或将寻找场外ABS的新出路。

背景资料:本次中腾信ABS发行概况

近期主要消费金融ABS发行情况

本文不代表零壹财经立场,亦不构成投资建议。

上一篇>广东省委常委、省委宣传部部长慎海雄视察民贷天下 小额分散模式受肯定

下一篇>宝蓝财富“八条鱼”品牌战略升级

相关文章

用户评论

所有评论

主编精选

more专题推荐

more

第四届中国零售金融发展峰会(共15篇)

资讯排行

- 48h

- 7天

-

首页

-

评论

-

回顶部

游客

自律公约