IPO还是被收购:金融科技独角兽们的处境为何越来越尴尬?

互联网+ 雫雫 · 金融女王 2016-09-13 阅读:2797

本文为公众号“金融女王”(FintechQ)授权发布,作者:雫雫

女王点评:由于前两年互联网金融领域的火爆,国内互联网金融公司的估值都有些虚高。结果今年政策一收紧、资本一冷却,互联网金融公司们都苦不堪言:没有实现盈亏平衡,又不想降低估值去融资;不愿意被收购,想上市又不够资格,这些公司门就这样被卡在了一个极其尴尬的境地。下文就描述了金融科技领域估值过高的公司们高不成低不就的状态……

在神话故事里,独角兽的出现被视为吉祥的意象。然而在金融科技的世界里,独角兽或许正越来越成为不幸的象征。

按照近期估值趋势和在金融科技领域投资的VC投资人的看法,力求达到10亿美元甚至更高的估值将不再是对一家创业公司最有利的做法。现在金融科技公司尤其让投资人头疼,因为它们不断上涨的估值使它们处在一个不稳定的中间状态:一方面这些创业公司的估值变得过于高昂以至于大公司无法买下它们,但是另一方面它们又不具备足以上市的商业模式。

风险投资公司Anthemis Group的联合创始人Sean Park表示:“你最不想进入的就是这种高不成低不就的状态,因为你错过了你可以控制局面的阶段,而你又对未来能否实现长期盈亏平衡并不确定。”

研究公司CB Insights证实了这点顾虑,他们的数据表明之前获得过VC融资的金融科技公司第二季度的融资额下降了49%。曾经风光一时的LendingClub在2015年底上市时的估值就高达54亿美元,而现在已经缩减到了21亿美元,这让金融科技领域的投资人变得更为焦虑了。

现在大家对金融科技领域这种不温不火的态度和去年的热情似火截然不同,这一方面是由于投资人过去一年主要在寻找可以挑战传统金融机构过时技术的公司,另一方面也是由于金融危机后一系列新金融监管条例的出台。

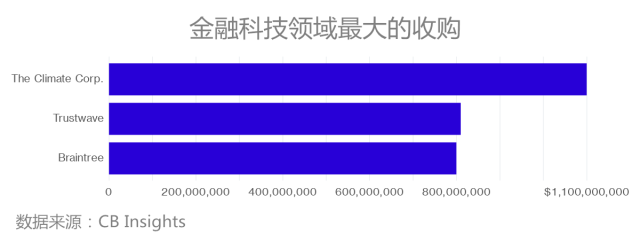

到目前为止,CB Insight的数据显示金融科技领域最大的几个收购案是:

1.孟山都(Monsanto)在2013年以11亿美元收购农业保险创业公司The Climate Corp;

2.新加坡电信(Singapore Telecommunications)在2015年以8亿美元收购支付安全创业公司Trustwave;

3.EBay在2013年以8亿美元收购全球支付平台Braintree。

另外还有美国西北互助人寿保险公司(Northwestern Mutual)在2015年收购的在线理财规划创业公司LearnVest,据说其收购价值超过了2.5亿美元却少于10亿美元,并未达到独角兽公司的程度。LearnVest的创始人和CEO Alexa von Tobel表示能被一家大型企业收购她还是很开心的。

她说:“以我的经验看来,我们通过和这些具有一定规模的公司合作能更快实现我们的价值。我们被收购已经有一年了,对于被收购的决定我感到非常满意。”

然而还有一些创业公司估值早已超过了之前被收购的那些公司。在线借贷平台Social Finance和陆金所(Lu.com)目前的估值分别达到40亿美元和180亿美元,京东旗下的京东金融也拥有71亿美元的估值。

其它一些创业公司则刚好在10亿美元估值线上徘徊。智能投顾平台Betterment和Wealthfront的估值均为7亿美元,在线跨国转账公司WorldRemit估值为5亿美元。

随着估值不断上涨,可能获得的买家数量也越来越少,大公司对于这样的高估值是否能为他们带来好的回报也持怀疑态度。

“从现有企业的角度来看,我们听到的客户反馈是他们对收购的态度也变得越来越不确定,因为他们对一些公司提出的估值并不是很有信心。”安永会计师事务所的Nikhil Lele说道,“他们正在尝试理解的问题是:如果要收购,到底可以带来多少增值?这些增值是否能和现有的估值相对应?”

2015年出现了金融科技创业公司的收购潮,但今年的形势有所减弱。CB Insights的研究表明,在2015年上半年该领域就有22次收购,而在2016年同期这个数字降到了16。

究竟谁才有可能收购这些估值过高的创业公司呢?很有可能是那些想在金融领域进行跨界收购的公司。比如像苹果和亚马逊这些拥有相当可观现金储备的公司就可以进行创业公司大采购,但他们不一定会这么做。

“我们一直在等待着一家科技公司能进入这个领域,而且这也是非常有可能的,”管理咨询公司 AT Kearney 的合伙人Uday Singh说,“但是科技公司想要进入这个领域需要面对的壁垒是,金融服务业往往监管非常严格,他们可能还不太适应这样的监管。”

这可能会导致一些公司只能被迫选择低价贱卖,而这种情况在其它领域已有发生。如服装电商Gilt Groupe曾被估值约10亿美元,最后却以2.5亿美元的低价被Hudson's Bay集团收购。

上市也不再像过去一样具有吸引力了。在金融科技领域里的三家著名上市公司LendingClub、On Deck Capital和Square中,目前仅有Square一家公司是以高于IPO发行价的价格进行交易的,LendingClub和On Deck Capital目前的交易价都严重低于发行价。而Square的价格虽然经历了几个月的短暂波动,但现在的价格是高于发行价的。

尽管OnDeck在二级市场举步维艰,COO James Hobson在五月份的股东会议上说他并不对公司公开上市的决定感到后悔,但他同时也指出上市并不是每个人的最佳选择。

“我觉得上市这个问题很值得讨论,”他说,“我并不认为你仅是嘴上说说‘我们打算上市’就可以了,上市需要很多工作、很多努力还有很多投资。但如果你去深入谈论上市这个问题,它绝对是大多数公司可以选择的一条很好的路径。”

Anthemis的Nauiokas表示,当很多创业公司处于“高不成低不就”的状态时,他们保持现状可能也不错。“我认为对于大多数处于中间阶段的公司来说,有很多路还是需要可以自己去走。”

*如果你在考虑出售自己的互联网金融公司,或者你想收购一家互联网金融公司,欢迎通过文章底部的方式联系我们。

本文编译自以下外媒文章:

http://www.bloomberg.com/news/articles/2016-09-06/why-fintech-startups-might-not-want-to-become-unicorns

上一篇>金融创新展览Finovate Fall 2016最受欢迎的6家公司

下一篇>经侦终介入 快鹿狗血剧将完结?

相关文章

用户评论

所有评论

主编精选

more专题推荐

more

第四届中国零售金融发展峰会(共15篇)

资讯排行

- 48h

- 7天

-

首页

-

评论

-

回顶部

游客

自律公约